Borsa

Risk dolu bir dünyada hisse senetleri en az kötü seçenek gibi : Neye göre seçmek gerek?

Küresel hisse senedi yatırımcılarını etkileyen zorluklar ne olursa olsun, diğer piyasalarda durum daha kötü. Bu bile tek başına hisse senedi…

Küresel hisse senedi yatırımcılarını etkileyen zorluklar ne olursa olsun, diğer piyasalarda durum daha kötü. Bu bile tek başına hisse senedi piyasasındaki yükselişin devam etmesine yeterli olabilir.

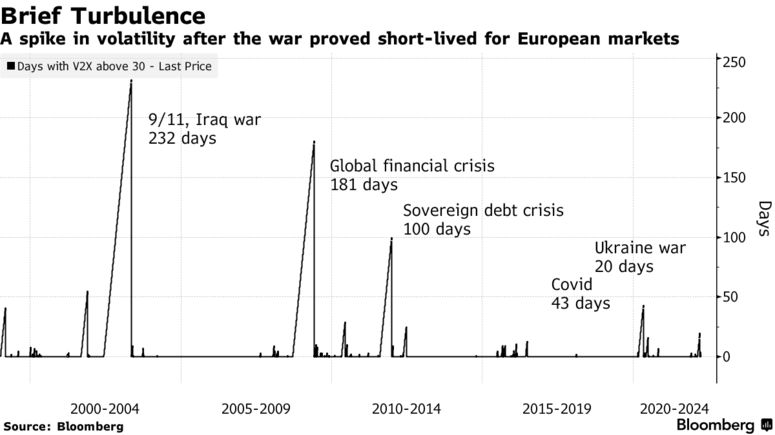

Hisse senetleri, Ukrayna’daki savaşın ilk şoku ve savaşın küresel emtia arzına yol açtığı tahribattan sonra rekor sürede toparlandı. Bu toparlanma, 2020’den bu yana koronavirüs salgınının art arda gelen dalgalarına karşı hisse senedi piyasasının koruduğu gücün üzerine geldi.

Şimdi, tahvil piyasalarında küresel bir durgunluğun ufukta belirdiğini gösteren uğursuz alametler tarafından geri düşmeyi reddediyor.

En son dayanıklılığın bir kısmı, borsada sarsılması zor bir “düşüşü satın alma” modeline kadar iniyor. Ancak şu anda hisse senetlerinin tırmanmak zorunda olduğu endişe duvarı, yaygın enflasyonun talebi sıkıştırması, ekonomik büyümenin yavaşlaması ve merkez bankalarının aşırı gevşek para politikası dönemini nihayet sona erdirmeye başlaması ile giderek yükseliyor.

Tüm bunlar şirket kârlarının darbe almaya hazır olduğu anlamına gelse de, hisse senetlerinin hala bir zemini olabilir, en azından alternatif seçenekler az olduğu için.

Robert Buckland liderliğindeki Citigroup Inc. stratejistleri Cuma günü yayınladıkları bir notta, “Nakit ve tahvillerin negatif reel getiri sunmasıyla, yatırımcılar bozulan temellere rağmen küresel hisse senetlerindeki düşüşleri satın almaya eğilimli olmaya eğilimlidir.” dedi.

Mart ayındaki toparlanma bu görüşü destekliyor. İlk çeyrek, salgının patlak verişinden bu yana küresel hisse senetleri için en kötüsü olurken, geçen ay aslında bir toparlanma görüldü. Avro bölgesi büyük hisse senetleri oynaklık göstergesi, savaşın neden olduğu düşüşün bu yüzyıldaki en kısa piyasa gerilemesi olduğunu gösteriyor.

ABD hisse senetleri Mart 20’nin ikinci yarısında neredeyse %10’dan fazla değer kazandı. Jeopolitik krizin merkez üssü olan Avrupa’da bile Stoxx 600, Rusya’nın Ukrayna’yı işgalinden sonra uğradığı ilk kayıpları telafi etti.

“Boğa piyasaları sessiz gitmez. Ne de olsa, son birkaç yıldaki diğer birçok krizden geri döndüler,” diyor Londra’daki IG Group baş piyasa analisti Chris Beauchamp. “Eski alışkanlıklar da zor ölüyor — düşüşü satın almak’ biraz dalga geçilebilse de hala sağlam bir strateji.”

Tahvil Kayıpları

Toparlanmanın bir kısmı, dünyanın diğer büyük varlık sınıfındaki son düşüş kaynaklı. Enflasyondaki artış ve merkez bankalarının bunu dizginlmek için giderek daha fazla gerginleşmeleri tahvillerden kaçışı tetikledi.

Enflasyon banka mevduatlarını da eritiyor ve ipotek oranları yükseliyor. Bu durum da yartırım yapacak daha az yer bırakıyor.

State Street Global Markets kıdemli stratejisti Marija Veitmane, “İlk çeyrek hisse senetleri için zorlu bir çeyrekti, ancak tahviller için daha da kötüydü.” dedi. “Eğer mutlak bir yatırımcıysanız, bir yere para koymanız gerekir ve hisse senetleri diğer varlık sınıflarına göre çok daha güvenli görünüyor.”

Bireysel yatırımcılar da son kazançlarda rol oynuyor olabilir. Opsiyon piyasaları, geçen yılki vahşi hisse senedi rallisini körükleyen yerli yatırımcıların geri döndüğünü ve hisse satın aldığını anlatıyor.

Daha teknik bir bakış ise Ukrayna ve emtia hakkında endişe verici küresel başlıklardan daha az etkilenmekte. Risk paritesi fonları veya yönetilen vadeli işlem hesapları gibi piyasa oyuncuları, fiyat kazançları ve volatilitedeki azalmanın ortasında konumlarını yeniden ayarlarken piyasaya para akıttılar.

Nomura çapraz varlık stratejisi genel müdürü Charlie McElligott, “Kısa pozisyonların sistematik strateji olarak kapanması ve uzun pozisyonların yeniden tahsisi, son altı aylık dönemde yaşanan satışların ardından güçlü bir satın alma dürtüsü anlamına geldi,” dedi.

Bu tür oyuncuların geçen ay içinde 61 milyar dolardan fazla hisse vadeli işlem satın aldıklarını tahmin ediliyor.

Ters getiri eğrisi

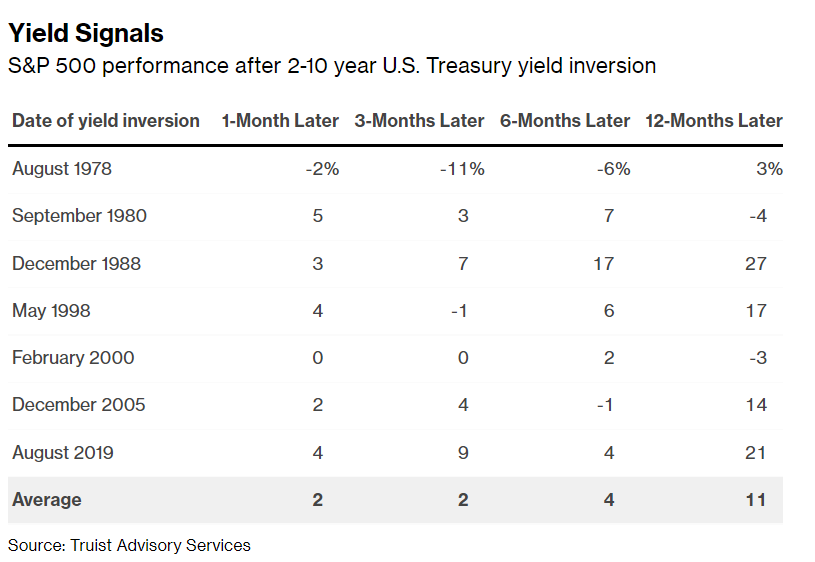

Negatif ekonomik sinyaller söz konusu olduğunda, JPMorgan Chase &Co.’daki stratejistler, ABD Hazinesi verim eğrisindeki terse dönüşün yakın vadede bir sorun anlamına gelmediği konusunda güvence verenler arasında. Alametler nihayetinde doğru olsa bile, genellikle uzun bir gecikme ile gerçekleşir. Zaten Barclays Plc de hisse senetlerinin genellikle aradaki dönemde yükseldiğine işaret etmekte.

Yatırımcıların yakın vadeli bir durgunluk fikrini satın almamalarının nedenlerinden biri de ABD’deki güçlü istihdam sayıları. Tüketicilerin pandemi tasarruf yastığı ve hisse geri alımları finanse etmek için sağlam kurumsal bilançolar da var.

Bu arada, işgalle beraber zıplayan enerji fiyatı şoku da hafifledi. Avrupa’nın Rusya’nın enerji sektörüne yaptırım uygulama konusundaki isteksizliği ve ABD rezervlerinden planlı bir şekilde serbest bırakılması, fiyatların varil başına 100 dolar civarına indirerek depremi hafifletmeye yardımcı oldu.

Toparlanmanın temelleri olduğuna ikna olanlar için soru ne satın alacakları.

Jabre Captial Partners’ın kurucusu Philippe Jabre, çok varlıklı hedge fonunun emtia ve finansallara maruz kalan hisse senetlerine odaklandığını söylüyor.

UBS Küresel Varlık Yönetimi, enerji, gıda, veri ve iklim alanında fırsatlar görüyor – sektörler güvenlik ve istikrara yeniden odaklanmaktan yararlanmaya hazırlanıyor. Goldman’ın ekibi için, büyüme ve değer gibi belirli stilleri oynamak yerine, yatırımcılar “yenilik yapabilir, değişebilir ve adapte olabilir” şirketlerle ve marjlara odaklanmalı.

Yine de, her ikisi de tüm hisse senedi pazarı açısından yükseliş marjının sınırlı olduğunu söylüyor. Bank of America Corp.’un ekibi son toparlanmanın bir ayı piyasası tuzağı olduğu konusunda bile uyardı.

Bir hedge fonu olan Argonaut Capital Partners’ı yöneten Barry Norris de buna katılarak, rallinin “temellerin daha da kötüleştiği ve değerleme desteğinin olmadığı” birçok hisse senedini yükselttiğini söylüyor.

“Ayı pazarının ilk aşamalarındayız, yaz boyunca yeni dipler göreceğiz” diyor.

Bloomberg