Borsa

Deniz Yatırım: Borsa’da 2022 beklentileri

BIST için ana belirleyici unsur «getiri arayışı» teması olacak o BIST 100 endeksi 2021’i Türk lirası bazında %25.8 yükselişle 1857…

BIST için ana belirleyici unsur «getiri arayışı» teması olacak

o BIST 100 endeksi 2021’i Türk lirası bazında %25.8 yükselişle 1857 puan seviyesinden tamamladı. Böylece 2019’dan sonra üçüncü yılda da yatırımcılarına yerel para birimi bazında getiri sağlamış oldu. Öte yandan USD bazındaki performans ise %-29.35 oldu ve olumsuz tarafta şekillendi. Söz konusu durum 2020’deki %3.34 yükseliş gözetildiğinde 2018’den bu yana ilk kez döviz bazında kayıp anlamına gelmekte. Makro tahminlerimizde ve risksiz faiz oranımızda yaptığımız güncellemeler neticesinde 12 ay vadeli BIST 100 endeksi hedef fiyatımızı 2750 puan seviyesinde belirliyoruz. Son kapanış düzeyi gözetildiğinde %37 yükseliş potansiyeline işaret etmekte.

Yıl genelinde reel faizlerdeki kayda değer eksi düzeylere paralel yüksek getiri arayışının BIST yatırımcısındaki ilgiyi desteklemesini bekliyoruz. Elbette yine diğer birçok başlıkta etkili olacağı üzere, liradaki stabilizasyon ve daha öngörülebilir makro veri patikası işlem hacminin yükselişine ve oynaklığın azalışına olumlu yönde katkı sağlayacak. 15-22 Aralık 2021 döneminde yaşanan sert düşüş sürecinde Endeks 100’ün 30 günlük oynaklık ölçümlemesi %20’li seviyelerden %50’nin üzerine taşınırken, 90 gün vadelide ise %18’den %32’ye ivmelenme gözlenmişti. 2022 yılında yüksek oynaklık eğiliminin en azından yılın ilk yarısı ölçeğinde devam edebileceğini düşünüyoruz. Söz konusu fikrimize global ve yerel koşullar birlikte katkı sağlamakta.

Döviz geliri olan, ihracatçı konumdaki sektör-şirketler kaynaklı ayrışmanın devam etme ihtimalini yüksek görüyoruz. Taşıdıkları yüksek iskonto ve ülke genelindeki düşük yabancı yatırımcı payları gözetildiğinde bankacılık sektörü hisselerinin 2022’de 2021’e kıyasla daha olumlu bir yıl geçireceklerini düşünüyoruz. Ancak, yılı 0.47x’de tamamlayan ve Nisan’da 0.40x bölgesine dek gerileyen XBANK/XUSIN rasyosunun ciddi toparlanma göstermesi ve sanayi kesimi hisselerini performans açısından yenmesi ana senaryomuz değil. Hatırlatmak gerekirse, paritenin 2010 yılından gelen uzun vadeli trendi 0.80x civarında şekillenmekte.

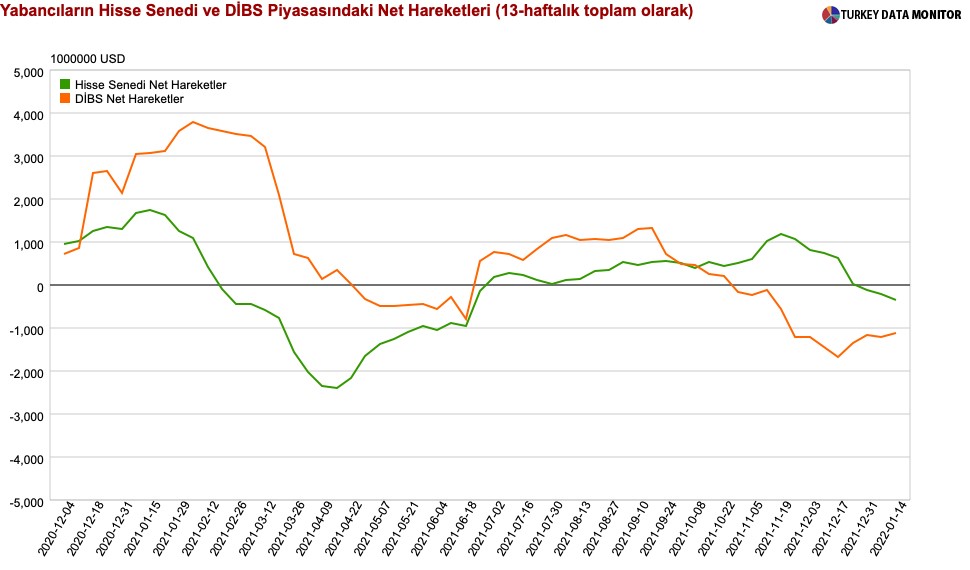

Yerli-yabancı yatırımcı farklılaşmasında değişiklik kısa vadede kolay değil

o Gerek liradaki volatilite gerekse sıcak para ile ilgili paylaşılan resmi yönlendirmeler neticesinde yerel varlıklar nezdindeki yabancı payı oranlarının son yıllarda ciddi anlamda azalış gösterdiğine tanıklık ettik. BIST cephesinde 2017 yılında %65’in üzerine yükselen yabancı payı oranı 2021’i %40’lı seviyelere yakınsayarak tamamlarken, yıl içerisinde takip edilen toplam halka arz sayısının 52’ye ulaşması da yerli yatırımcı eğilimindeki artışı destekleyen unsurlardan birisi oldu.

Ancak, mevcut koşullar altında Türk lirası likidite de dikkate alındığında, sermaye piyasalarındaki kayda değer gelişimin sadece yerli yatırımcı nezdindeki gelişmeler üzerinden şekillenmesi kolay değil. Reel getirilerdeki yüksek eksi seviyeler ile birlikte değerlendirdiğimizde, hisse senedi piyasalarına yerli yatırımcı ilgisinin 2022 yılı içerisinde de diğer koşulların sağladığı zaruret neticesinde devam etmesini bekliyoruz. Aralık ayının ikinci yarısında takip edilen yüksek volatilite destekli spot ve vadeli piyasalardaki düşüş hareketinin yatırımcı algısı üzerinde yarattığı ‘temkinli’ eğilim ise en azından ilk çeyrek sonuna dek etkisini hissettirme pozisyonunu koruyabilir.

Halka arzlar, sermaye piyasaları, stabilite

o Şirketlerin halka arz kanalı ile likiditeye erişim istekleri 2021 ivmesinde olmasa da korunacaktır. Burada kritik nokta, başta lira olmak üzere, tüm yerel varlıklardaki oynaklık düzeylerinin gerilemesi ve belirsizlik katsayısındaki azalışın sürdürülebilir olması. Kur cephesinde sağlanabilecek stabilizasyonun politika faizi ile piyasa faizleri arasındaki geniş makasın kapanmasına sağlayacağı düşürücü yöndeki katkı daha sağlıklı değerlemelerin yapılmasına imkan tanırken, makro öngörülebilirliği desteklemesiyle orta-uzun vadeli portföylerin kurulmasına da zemin hazırlayacaktır. Benzer şekilde, getiri arayışı destekli başta yatırım fonları olmak üzere, diğer araçların da revaçta kalmaya devam edeceğini değerlendiriyoruz.

Model Portföyümüzde sektör-hisse seçici davranmaya ediyoruz

o Model Portföyümüz 2021 yılında nominal bazda %45.1 getiri sağladı ve BIST 100 endeksine göre rölatif %15.4, BIST getiri endeksine göre ise %11.6 ile daha olumlu bir performans ortaya koydu. Böylece 2019-21 döneminde ortalamada %49.8 getiri sergilemiş oldu. Özellikle Mayıs ayında paylaştığımız Deniz Yatırım Strateji Güncelleme Raporu, Mayıs 2021 ile reflasyon temasına yönelik düşüncelerimizi portföye daha fazla yansıtırken, Ağustos sonrası dönemde de banka hisse senetlerinin sayısını ve payını yukarı çekmiştik. 2022 yılında da global normalleşme süreci etkilerinin sektör bazında gözleneceğine inanıyoruz.

Raporumuzun sonraki kısımlarında detaylı şekilde yer vermekle birlikte kısaca birkaç noktayı ön plana çıkarmak gerekirse; bankacılık sektörünün güçlü sermaye yapısı, Türkiye’nin cazip bir destinasyon olarak ön planda kalmaya devam etmesi ile turizmde toparlanma beklentimiz eşliğinde havacılık sektörü, yurt dışında büyüme hikayesi üzerinden seçici enerji sektörü üyeleri, yüksek enflasyon döneminde gelir büyümesi anlamında fayda sağlayacağını düşündüğümüz perakende ve telekom, yüksek ilginin güçlü bilançosu üzerinden korunacağını düşündüğümüz cam sektörü temalarına inanıyoruz.

BMD, model porföyünü güncelledi

Sektör Raporu: Bankacılık-Kar Tahminlerinde Revizyon

Yabancı $5.3 milyar sattı, yerleşikler dengeledi