Borsa

Ak Yatırım’dan İş C hisse değerlendirmesi

Net kâr iştirak gelirindeki güçlü performans ve artan net faiz marjıyla beklentiyi aştı ‐ İş Bankası 4Ç21’te 1,0 milyar TL…

Net kâr iştirak gelirindeki güçlü performans ve artan net faiz marjıyla beklentiyi aştı

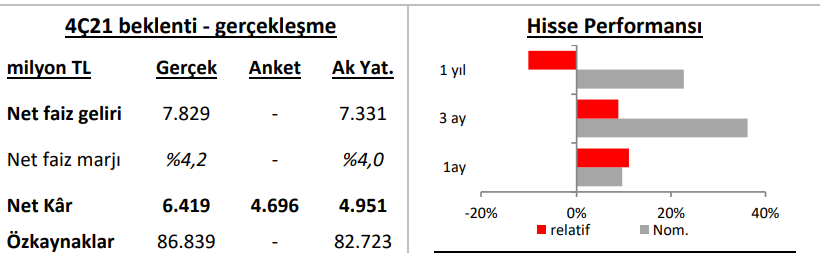

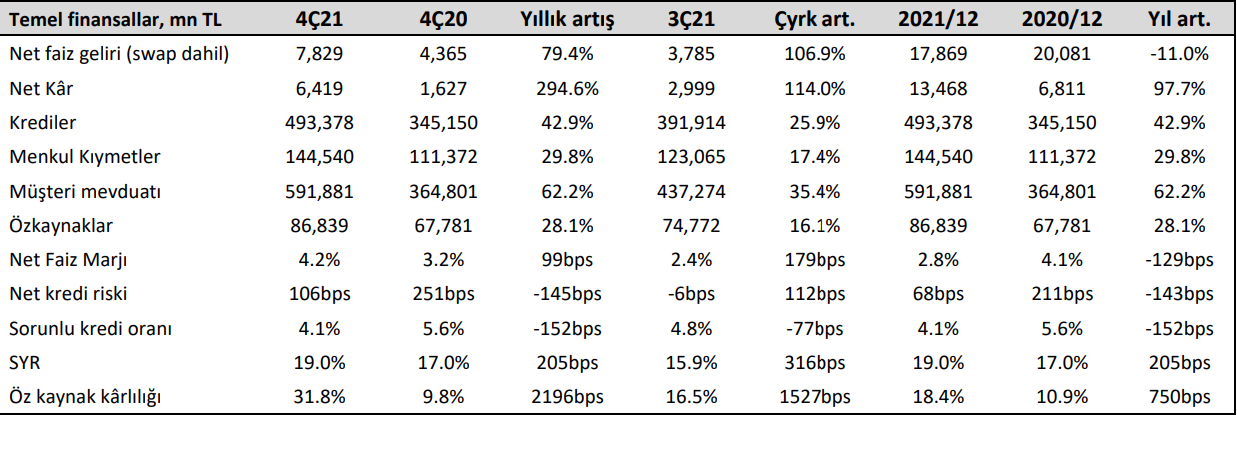

‐ İş Bankası 4Ç21’te 1,0 milyar TL serbest karşılık sonrası 6,4 milyar TL net kâr açıklayarak, Ak Yatırım tahminini (5,0 milyar TL) ve piyasa beklentisini (4,7 milyar TL) yendi. 2021 yılı net kârı 1,2 milyar TL serbest karşılık sonrası %100’e yakın artarak 13,5 milyar TL, maddi özkaynak kârlılık oranı %20 oldu (serbest karşılık hariç %22).

Tahminimizin üzerinde sonuç (i) net faiz geliri ve (ii) iştirak gelirinin projeksiyonlarımızı geçmesinden kaynaklandı. Yıllık bazda net kâr artışı net faiz gelirindeki azalmaya karşın iştirak ve komisyon gelirindeki güçlü performanstan kaynaklandı.

‐ Net faiz geliri (swap etkisi dahil) önceki çeyreğe göre iki katına çıkarak 7,8 milyar TL oldu

Bu artışa enflasyon verisine bağlı olarak TÜFE tahvil katkısı 1,0 milyar TL olurken, asıl katkı TL kredi getirisinin ve faizlerdeki düşüş ve vadesiz mevduat payının artmasıyla fonlama maliyetindeki gerilemeden kaynaklandı. Böylece net faiz marjı 4Ç21’de önceki çeyreğe göre 180 baz puan artarak %4,2’ye çıktı ve 2021’de önceki yıla göre 130 baz puan gerileyerek %2,8’e düştü.

Önceki çeyrekte hafif eksi olan net kredi karşılık gideri (kur etkisi düzeltilmiş) 4Ç21’de 1,2 milyar TL oldu. Böylece bankanın kredi risk maliyet oranı (kur etkisi düzeltilmiş) 4Ç21’de 106baz puan ve 2021 yılında 68 baz puan oldu (brüt kredi hacmine göre hesaplandı).

Net komisyon gelirlerinde güçlü eğilim korundu

Bankanın faaliyet giderleri 4Ç21’de %34 ve 2021’de önceki yıla göre %35 arttı.

Komisyon geliri de 4Ç21’de önceki çeyreğe göre %18 ve 2021’de yıllık %36 arttı.

Yorum

İş Bankası 2022 yılında TL kredilerde %25’in üzerinde artış, döviz kredilerde daralma, TL mevduatta %35’i geçen büyüme, net faiz marjında 70 baz puan genişleme, net komisyon gelirinde %30 üzeri artış, faaliyet giderlerinde ort. enflasyona yakın büyüme ve net kredi risk maliyetinin 150 baz puanın altında kalmasını bekliyor. İştirak gelirinde normalleşme ile birlikte %20 üzerinde maddi özkaynak kârlılık oranı bekliyor.

Net kâr tahminlerimizi 2022 18,5 milyar TL ve 2023 için 23,5 milyar TL olarak, 12 aylık fiyat hedefini de 12,40 olarak koruduk. Hissede “Endeksin Üzerinde Getiri” görüşümüz bulunuyor.

Deniz Yatırım’dan Aksigorta için 4. çeyrek finansal görünüm değerlendirmesi

Gedik Yatırım’dan Ereğli Demir Çelik için 4. çeyrek finansal görünüm değerlendirmesi

Erol Taşdelen: YAPI KREDİ 585 personel çıkardı, bilanço büyüklüğü 5,8 milyar USD eridi