Borsa

Ak Yatırım: Borsa’da Nisan’ı seven sektörler

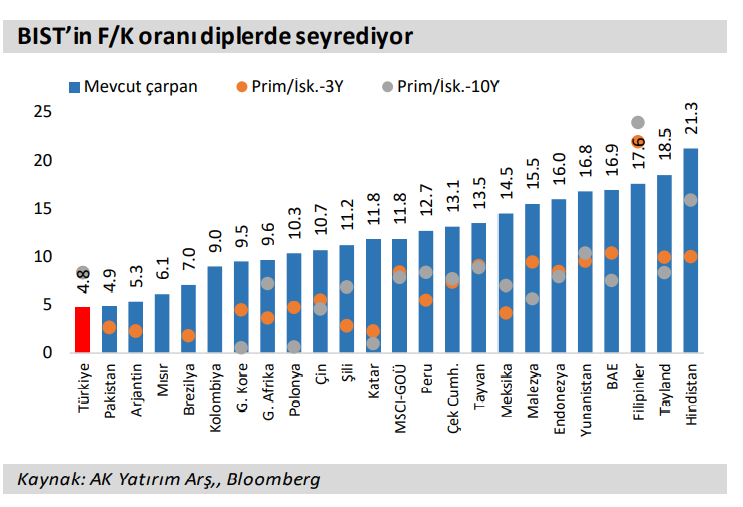

Nisan’da havacılık, oto, banka ve perakendeyi tercih ettik. Nisan ayında Rusya – Ukrayna krizi, ABD’deki faiz artırım süreci, enflasyonun…

Nisan’da havacılık, oto, banka ve perakendeyi tercih ettik. Nisan ayında Rusya – Ukrayna krizi, ABD’deki faiz artırım süreci, enflasyonun seyri ve Nisan sonunda açıklanmaya başlayacak 1Ç22 bilançoları hisseler açısından belirleyici olacaktır. En son portföy değişikliklerimiz demir/çelik ve beyaz eşya tarafında güçlü hisse performansı sonrası kâr satışı beklentimizi yansıtıyor. Buna karşılık havacılık, oto, banka ve perakende sektörlerinin hisse bazlı öne çıkmasını bekliyoruz. BDDK’ya göre yılın ilk iki ayında toplam kârı önceki yıla göre dört katı aşan bankalar, 4 Nisan itibarıyla BBVA gönüllü çağrı sürecinin başlaması ve Türk Telekom’daki banka hisselerinin TVF’ye satış süreci bankalardaki ivmeyi olumlu etkileyebilir.

Diğer taraftan bankaların kurumlar vergisinin kalıcı olarak %25’e çıkarılması değerlemeleri baskılayacaktır.

Yabancı çıkışı sürüyor. 2021’de 1,6 milyar doları bulan yabancı çıkışı 2022’nin ilk çeyreğinde de sürdü: İlk iki ayda 0,5 milyar dolar gerileyen yabancı hisse senedi pozisyonu, Mart’ta da 0.8 milyar dolar düştü. Böylece yurtdışı yerleşiklerin BIST payı sene başındaki %40,6’dan Mart sonunda %37,5’e geldi. Halka arz büyüklüğü 2021’de 22,1 milyar TL’yi bulmuştu. Aralık’ın ikinci yarısından itibaren ara verilen halka arzlar kur tarafında istikrar ile birlikte yeniden başladı ve Şubat’ta 2,5milyar TL ve Mart’ta 1,3milyar TL büyüklüğe ulaştı.

Yılın ilk üç ayında sektör bazında özellikle demir/çelik, havacılık, petrokimya, altın ve perakende ticaret hisselerindeki getiri dikkat çekiyor.

Diğer taraftan gıda, ilaç, sigorta ve banka hisseleri YBG geride kaldılar. Nisan’da saydığımız güçlü sektörlerde alım eğiliminin kısmen sürmesini ve bunlara bankaların eklenmesini bekleriz. İlaç ve Telekom hisseleri ise enflasyonist ortamda gecikmeli fiyat ayarlamaları nedeniyle geride kalabilir.

Nisan ayında model portföye Türk Hava Yollarını ekleyip Arçelik ve Kardemir’i portföyden çıkarıyoruz. THY’yi özellikle faaliyetlerinde hızlı toparlanma, turizm sektöründe endişelerin aşırı fiyatlanması ve rakiplerine kıyasla avantajlı yapısı nedeniyle tercih ediyoruz. Kardemir D hisseleri, model portrföye dahil ettiğimiz tarihten bu yana güçlü bir getiri elde ederek, getiri hedefimizi aştı. Global demir çelik hammadde fiyatlarında artan belirsizlik nedeniyle mevcut konjonktürde hisse için artık sınırlı yukarı potansiyel görüyoruz.

Arçelik sınırlı artış potansiyeli ve artan maliyet baskıları nedeniyle portföyden çıkıyor.

Ak Yatırım “Jeopolitik riskler, enflasyon ve 1Ç22 kârları belirleyici olacak” başlıklı araştırma raporundan alıntıdır

Erol Taşdelen: Bilançoları küçülen bankalar nasıl kar patlaması yaptı

Deniz Yatırım’dan 2 yeni hisse önerisi

Işık Ökte yazdı: Borsa mı? Kur korumalı mevduat (KKM) mi?