Murat Kubilay

Murat Kubilay Yazdı: ‘2. Perde Zirveye Çıkıyor’

Mart 2021’de Merkez Bankası başkanlığındaki ani değişimle başlayan faiz indirimi beklentisi nihayetinde gerçekleşti. Yarı sürpriz bu kararı inceleyelim; mevcut iç/dış finansal koşullarla birleştirerek dolar kuru başta olmak üzere geleceğe ilişkin senaryoları aktaralım...

Mart 2021’de Merkez Bankası başkanlığındaki ani değişimle başlayan faiz indirimi beklentisi nihayetinde gerçekleşti. Yarı sürpriz bu kararı inceleyelim; mevcut iç/dış finansal koşullarla birleştirerek dolar kuru başta olmak üzere geleceğe ilişkin senaryoları aktaralım.

Öncelikle bu yazının, Ekim 2019’da başlayan uzun bir serinin yaklaşık 3 ayda 1 yeni bölümü yayınlanan 8. ve son parçası olduğunu belirtelim. Genel duruma ilişkin bazı değerlendirmelerden sonra hızlıca senaryolar kısmına geçelim.

Kasım 2020’de Albayrak’ın görevden alınmasıyla uçurumdan son anda dönen Türkiye ekonomisi, kısa bir süre Lale Devri yaşamış, Ağbal’ın görevden alınmasıyla Cumhurbaşkanı Erdoğan’a olan yurt içi ve yurt dışındaki yatırımcı güven tükenmişti.

Yeni yönetim 7,20’den 8,60’a kadar çıkan hızlı bir dolar kuru ile karşılaşınca, daha önce taahhüt ettiği faiz indirimlerini yapamamış, zamanla ağız değiştirerek pozitif reel faiz beklentisinde bulunmuş, sözünü tuttukça kur yüksek seviyede ama yatay seyir izlemişti.

Bu serinin Haziran 2021’deki son parçasındaki 3 aylık beklentim; sürecin kur şoku yaşanmaksızın minik rekorlarla geçeceği, yani dolar kurunun 8,40-9,00 geniş bandında kalacağı idi. Fakat küresel emtia fiyatlarındaki artışlar beklenen faiz indirimleri öteledi.

Oluşan yüksek enflasyon yerlileri TL’ye karşı daha şüpheci yaparken; faiz indirimini zorlaştırdığı ve kur istikrarını sağladığı için yabancıları cezbetti. Yabancıların dışarıdan düşük faizle borçlanıp Türkiye’de yüksek faize yatırmalarıyla dolar kuru 8,20-8,80 bandında kaldı.

Eylül ayı başında TCMB Başkanı Kavcıoğlu’nun %16 düzeyinde çekirdek enflasyona vurgu yapması ile kısa vadeli güven yeniden zedelendi. Mart 2021’den beri beklenen gelişmeler 6 aylık gecikmeyle ölçülü gerçekleşmeye başladı, bugünkü karar bir ara milat oldu.

Gelelim mevcut dönemin koşullarına. Kur artışına rağmen, turizm gelirlerinde bu yıl da büyük düşüş yaşandığı ve petrol gibi emtia fiyatlarında yüksek seyir sürdüğü için cari açık hala devam ediyor. TCMB bu konuda iyimser ama açık muhtemelen sürecek.

Dış borçlarda bir artış yok, 1 yıldan kısa vadeli olanlarda hesaplama yöntemindeki değişik kaynaklı tek seferlik düşüş harici iyileşme yok. Bununla birlikte hem Hazine hem de bankalar yurt dışından tahville borçlanmakta sorun çekmiyorlar.

Vadenin kısalması ve yüksek maliyetler problem; fakat Albayrak dönemindeki gibi yurt dışından borçlanamama hatta borçlanma ilanına dahi çıkamama durumları yok. Bankacılık sistemindeki asıl sorun batık krediler ve bastırılmasına rağmen müsilaj gibi gittikçe yüzeye çıkıyorlar.

Yine de bankaların sermaye yeterliliklerini şüpheli hale getirecek bir durum henüz yok, bu kurumlar kredi kalitesi açısından hasarlı ama Avrupa’daki benzerleri gibi gayet güvenli. Reel sektör ise her zamanki gibi ağır yaralı ve borçlu; yatırımlar ile yeni istihdam zayıf.

Kamu maliyesinde Hazine döviz garantili projelere ve pandemi kaynaklı vergi toplamadaki güçlüklere rağmen büyük bir sıkıntı yok. Baskın seçimlere yönelik bir maliye politikası uygulanmıyor. Benzer bir durum krediler için de geçerli.

Kredi Garanti Fonu ile veya doğrudan kamu bankalarıyla ekonomiyi zoraki ittirme politikası yok. 2018 ve 2020’deki gibi, para ve maliye politikasında seçim odaklı veya bilimsel yaklaşımdan tümüyle uzak tercihler olursa çok hızlı döviz kuru atağı yaşanır.

Ekonomi yönetimi bunun farkında. Bu nedenle imkanlar dahilinde bütçe dengesine dikkat ediliyor, ölçüsüz kredi büyümesi yapılmıyor. Buralarda büyük hatalar yapılırsa seçime varamadan çok büyük şoklar yaşanacağı aşikâr, bu yüzden hareketsiz kalıyorlar.

DÜNYADA DURUM

Hızlıca yurt dışına da değinelim. Delta varyantı can kayıplarına yol açsa ve pandeminin sürecini uzatsa da dünya ekonomileri kısmen toparlanıyor. Haliyle devasa mali paketler geride bırakılıyor ve parasal gevşemeler yavaş yavaş sonlandırılıyor.

Bir kısım ülkede faiz artırım süreçleri başladı. ABD’de ise parasal genişlemede muhtemelen bu yıl frene basılacak. Avrupa ve Britanya biraz daha gecikmeli bu süreci izleyecek. Japonya ve İsviçre görece gevşek kalmaya devam edecek.

ABD hisse senedi piyasalarındaki yüksek düzey ile Çin’deki emlak başta olmak üzere sorunlu krediler ana risk unsurları. Küresel emtia/ navlun fiyatlarındaki yüksek seyir de enflasyonun düşünüldüğü kadar geçici olmayacağı ama büyük patlama da yaşanmayacağına işaret ediyor.

YURTİÇİ PİYASALAR

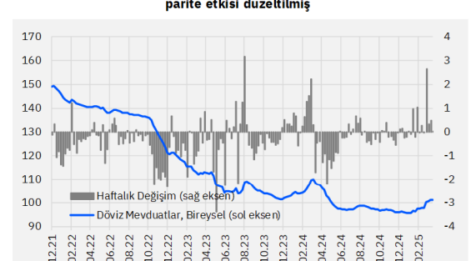

Yurt içinde yatırımcıların TL’ye güveni yok. Dolarizasyon %54 ile rekor düzeylerde ve 1 milyon TL üstü mevduatlarla bu durum daha da keskin. Diğer taraftan dolarizasyon doğal sınırına da ulaşmış halde. 2020’de yaşanan yastık altına kaçış ise gözlemlenmiyor.

Geçtiğimiz yıl yaşanan yabancı sermaye çıkışı bu yıl pek yok. Ağbal’ın görevden alınması ile çıkış büyük ölçüde tamamlandı, içeride kalan ve yatırım ufku oldukça olsa kısa olan risk sever fonların hem olumlu hem de olumsuz etki gücü az.

Özetle, TL’ye ilgi yok ama eskisi gibi büyük kaçışlar da yok. Dış açıklar sürüyor, borçlanma kanalları açık; fakat vadeler kısa ve maliyetler yüksek. Ekonomi ise büyüyor ama bu büyüme topluma dağılmıyor; hayat pahalılığı yüksek ve işsizlik oldukça yaygın.

PREMATÜRE FAİZ HAMLESİ

Bu ortamda, enflasyonda zirveden dönüş kesinleşmeden, ÜFE ekonomi yönetiminin kontrolünün dışında bir şekilde çok yüksekken faiz indirimi geldi. Öncü göstergeleri Kavcıoğlu’nın çekirdek enflasyon vurgusu ve önceki başkan Ağbal’ın enflasyonla mücadeleye dair attığı tvit idi.

Sabırlı kalınsa, baz etkisinden dolayı kasımda başlayacak faiz indirimleri piyasayı ikna edebilecek, döviz kurlarında pek bir olumsuz etki gözlemlenmeksizin yola devam edilecekti. İndirimin 2 ay aceleye gelmesinin hiçbir iktisadi gerekçesi yok, hatta iktidara fayda da yok.

Kasımda 50 baz puanla başlansaydı, gerçekleşen değil beklenen enflasyona bakıldığına ikna olabilirdik. Bir şok yaşanmadığı müddetçe sürdürüleceği ve düzenli %1 reel faiz verileceğine inanabilirdik. Çekirdek enflasyon gerekçesi bariz plansız bir şekilde ortaya atıldı.

PPK karar metninde önümüzdeki dönemde faiz indirimlerinin hızı ve ölçüsüne dair veya hangi göstergeler neticesinde devam edileceğine ilişkin somut bir bilgi yok. Haliyle bu karar gevşek de olsa bilinçli bir şekilde alınmamış, Erdoğan’ın baskısı belirleyici olmuş.

Naci Ağbal’ın görevden alınması sürecinde 128 milyar dolara ilişkin soruşturma yürüttüğü iddiası bulunmaktaydı ki ben bu tahmine hiçbir zaman ikna olmadım. Fakat bu aceleci kararda tam da bu tip ekonomi dışı gerekçeler etkili olmuş olabilir.

Barış Soydan’ın yazısına göre, Kavcıoğlu kendisinden beklenen faiz indirimlerini yapmadığı için gözden düşmüş, fakat kendisini panikle faiz indirimine götüren süreç yabancı dil eksikliği olmuş. Biraz tuhaf ve hatta komik ama gayet mümkün.

Elbette kesin yanıtı bilemeyeceğiz ve buna çok da kafa yormaya gerek yok. Bir şekilde dayanağı olmayan ve devamlılığını bilemediğimiz bir indirim yapıldı. Muhtemelen başka indirimler de olacak, TCMB’yi yavaşlatan tek şey 2018 ve 2020’deki gibi kur şoku riskleri olacak.

BİZİ BEKLEYEN SENARYOLAR

Sıra geldi senaryolara. Fakat hemen öncesinde Türkiye tarihindeki en büyük mali skandal olan 128 milyar dolar konusunu vatanseverlik gereği bir kez daha anımsatalım ve #128MilyarDolarNerede sorusu aşağıdaki yazıyla tekrar soralım.

Türkiye’nin Venezuela durumuna düşebileceğini, yani sadece finans değil ticaretin dahi çökebileceğini ifade eden 6 nolu senaryo ile başlayalım. Bu durum dün de bugün de mümkün değildi, yarın da gerçekleşmeyecek, kimse en küçük endişe etmesin.

5 nolu senaryo Türkiye’nin tamamen Arjantin gibi olması, yani ödemeler dengesi şoku yaşayıp dış borçları ödeyememesi, ardından sermaye kontrolü gelmesi, dövizin kara borsaya düşmesi ve 2 buçuk yılda dolar kurunun 5 katına çıkması. Bu da mümkün değil.

Türkiye’nin jeopolitik konumu ve ekonomisinin Avrupa ile entegrasyonu en temel nedenler. Yani Türkiye, küresel kapitalizmin tamamen karantinaya alıp izole edebileceği bir ülke değil, bunu Erdoğan dahi yapmaz, istese de yapamaz. Kısacası ihtimal dışı.

4 nolu senaryo ise yarı Arjantin olma durumu. Dış borç ödemelerinde belirli sorunlar yaşanıyor, örtülü ve kısmi sermaye kontrolü uygulanıyor ve bu esnada döviz krizi yaşandığı için kur rahatlıkla 10-12 TL düzeylerine ulaşıyor. Bu senaryo oldukça düşük ihtimalli.

Fakat imkânsız değil. Eğer Albayrak göreve devam etseydi ve örtülü döviz satışları birkaç ay daha sürseydi, bu feci durum yaşanabilirdi. Ağbal’ın göreve gelmesiyle bu senaryo 0 olasılıklıydı, fakat o da görevden alınınca çok düşük de olsa ihtimali yeniden belirdi.

3 nolu senaryo ise Albayrak görevden alınana kadar ana beklentimizdi. Yani kur şoku yaşanacak, döviz patlayacak ama ödemeler dengesi krizi ve sermaye kontrolleri yaşanmadan, ekonomi yönetiminde değişiklik olunca, uçurumdan kurtulacaktık. Öyle de oldu.

Albayrak’ın gidişinin ardından piyasadaki iyimserlik birazdan anlatacağım 1 nolu senaryoya evrildi, bense 2 nolu senaryoya geçmekle yetindim. Bu kısımlara geçmeden 4 nolu senaryonun az ihtimalli ama 3 nolu senaryonun ihtimal dışı kaldığını belirtelim.

Peki neden? Çünkü ani ve bir şekilde döviz kurlarında %20 ve üzerinde 2018’deki benzer bir sıçrama olursa, ödemeler dengesi krizi yaşanmadan yola devam edilebilmesi çok zor olur. Çünkü swaplar hariç net rezervler -40 milyar dolar.

Yani işler o derece kötü noktaya giderse, 3 değil doğrudan 4 nolu senaryoya geçeriz. Türkiye ekonomisinin 2013’ten beri bazen az bazen yüksek şiddetli yaşadığı bir kur şoklarından bir tane daha yaşayacak takati yok. Tabii rasyonalite tümden kaybedilmediyse.

Bu nedenle seçim anketlerinde Erdoğan’ın popülaritesi ile AKP’nin oy oranlarında sürekli düşüş gözlemlense de kredi muslukları açılamıyor, kamu harcamaları artırılamıyor ve 128 milyar dolar da olduğu gibi örtülü ve büyük döviz satışları yapılamıyor.

Gelelim 2 nolu senaryoya. TCMB faizleri düzenli düşürür, küresel piyasalarda dalgalanmalar olunca duraklar, dövizdeki ölçülü yükselişleri pek dikkate almazsa bu senaryo gerçekleşir. Yani ödemeler dengesi krizi ve döviz kuru şoku yok; fakat döviz hafifi hafif yükseliyor.

Bu senaryoda şok yaşanmadan Türkiye ekonomisinin büyümesi sağlanır, fakat büyüme aşağılara damlamadığı için yoksullaşma artarak sürer. Yine de ekonominin çarkları çalışır vaziyette tutulduğu için iktidar tarafından tercih ediliyor ve benim de ana senaryom.

1 nolu senaryoya gelince… Bu senaryo Albayrak görevdeyken kendisinin görevden bir şekilde çekilmesi ve sonrasındaki olağan politikaları içeriyordu. Gerçekten de Kazım 2020- Mart 2021 arasında yaklaşık 4 aylık bir süreç böyle yaşandı. Ama artık Albayrak yok.

Bu nedenle 1 nolu senaryo doğal olarak imkânsız. Bir gece ansızın Ağbal’ın görevden alınmasıyla, ekonomideki çılgınlıklar dönemi sona erdirilse de Erdoğan görevde olduğu müddet nihai finansal istikrarın sağlanamayacağı görüldü. Yeni bir senaryomuz daha var ve numarası ‘0’.

Bu senaryoda Erdoğan yok. Önümüzdeki süreçte ekonomideki kötüleşmenin, geriye dönüşü olmaksızın, seçmen tercihlerine yansıması ve her ne yapılırsa yapılsın Erdoğan’ın seçilemeyeceğini anlamasıyla görevden çekilmesini ifade ediyor.

Yani Erdoğan görevde kalmak için elinden gelen her şeyi deniyor, fakat bunun imkânsızlığı kesinleşiyor ve demokratik ve barışçıl yollarla görevi bırakması veya yetkilerini fiilen devretmesi gibi bugün için sürpriz bir durum gerçekleşiyor.

Elbette mevcut durum ve Erdoğan’ın karakteri böyle bir değişime müsaade etmez. Fakat son 20 yılın en çetin iktisadi kışı geçince; satın alma gücü iyice düşüp işsizlik iyice yaygınlaştıkça çok daha farklı siyasi koşullarla karşılaşabiliriz. Detayları bu yazıda.

Ötesi bu tip değişimlerin bir anda gerçekleşebileceğini, pek fazla öncü gösterge gözlemlenmeden yaşanabileceğini unutmamak gerek. Yine de bu senaryo hala uç ve tabii ki ana senaryomuz değil. Yalnızca şimdiden ihtimallere dahil etmek gerek.

Kısacası 2 nolu senaryo hala ana beklentimiz. Kur şoku yok ama kur artışı var. Ekonomi büyüyor ama yoksullaşma artıyor. İktidarın tabanı dışındaki memnuniyetsizlik ise zirveye vuruyor. Bu senaryoda dolar kuru 9’u rahatlıkla aşıyor ama 10 psikolojik bandına takılıyor.

Bu noktada dolar kuru ile yukarı yönlü tahmin yapmanın bir hüner olmadığını, Haziran 2022 vadeli dolar kurunun bile 10 TL olduğunu söylemek gerek. Bundan sonra asıl mesele kur ve faizi değil; bunların toplumsal sonuçlarının siyasi izdüşümlerini öngörmek.

Özetle, Mart 2018’de başlayan iktisadi buhranın Mart 2020’de başlayan 2. perdesindeyiz ve zirveye çok yaklaştık. Pandeminin ne getireceği üzerine kesin konuşmak zor. Yine de bu aşamanın sonunda siyasi değişim başlamış olacak, sürecin gelişimiyse hala belirsiz.

Dr. M. Murat KUBİLAY