Güldem Atabay

Güldem Atabay: Kredi artış temposu Ağbal’dan Kavcıoğlu’na para politikasında kilit

Naci Ağbal’ın en son faiz artışı merkez bankası başkanlığına mal olduğunda, hem küresel hem Türkiye içinde devam eden enflasyon baskıları…

Naci Ağbal’ın en son faiz artışı merkez bankası başkanlığına mal olduğunda, hem küresel hem Türkiye içinde devam eden enflasyon baskıları yanında kredilerdeki gidişata da vurgu yapmıştı.

Olaylı Mart PPK’sı sonrası açıklanan toplantı notları içindeki cümle dikkat çekici: “Son dönemde kredi büyümesindeki yükseliş eğilimi ile ithal maliyetlerdeki artış, talep ve maliyet unsurlarında öngörülen kademeli iyileşmeyi geciktirmektedir” denmekte.

Merkez Bankası’nın açıklanan son veri seti üzerinden kredilerdeki gelişmelere bakmakta fayda var.

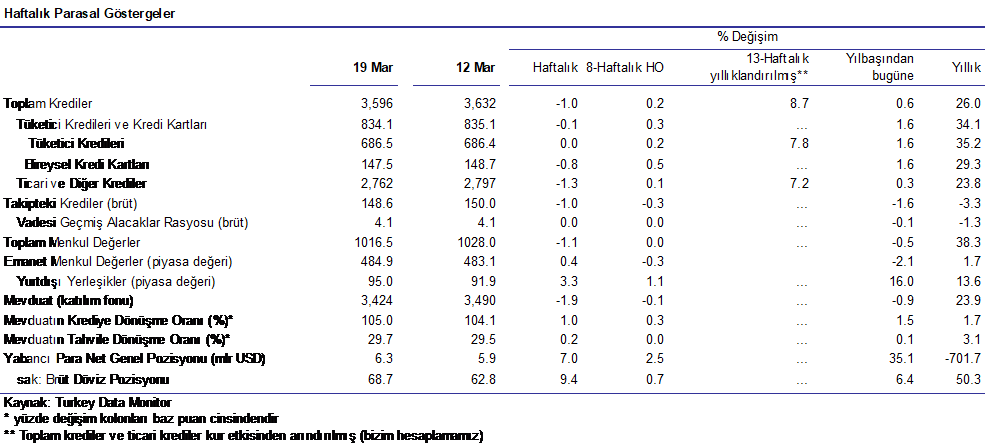

12-19 Mart haftası rakamlarında toplam kredilerin 13 haftalık yıllıklandırılmış (kur etkisinden arındırılmış) artış hızı %8,7 ile dikkat çekici. Toplam kredilerin yıllık artış hızı da halen %26 ile enflasyonu düşürme yolunda yüksek bir performans içinde.

Bunun yanında, “tüketici kredileri” yıllık artış hızı %35,2 ve “ticari krediler” büyüme hızı da yıllık %23,8’de.

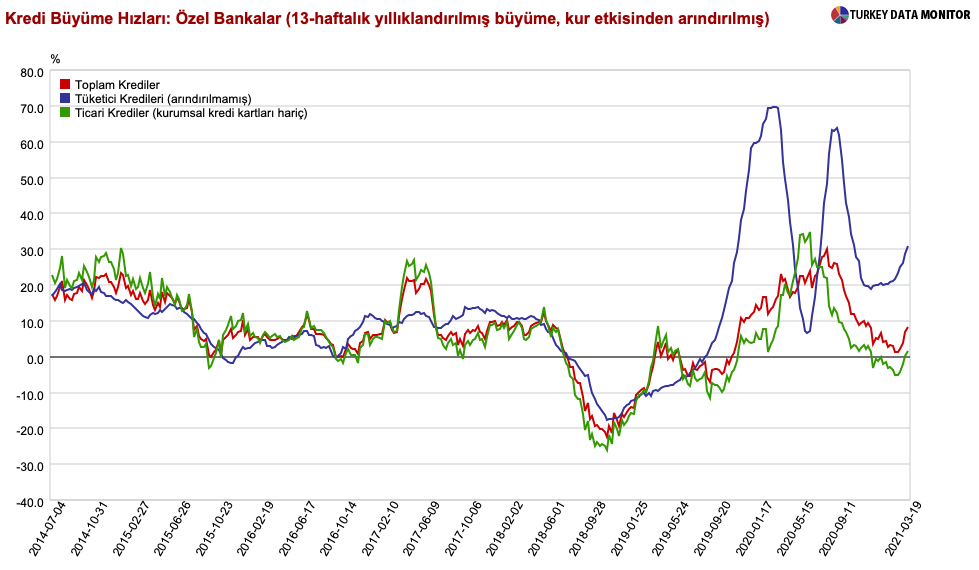

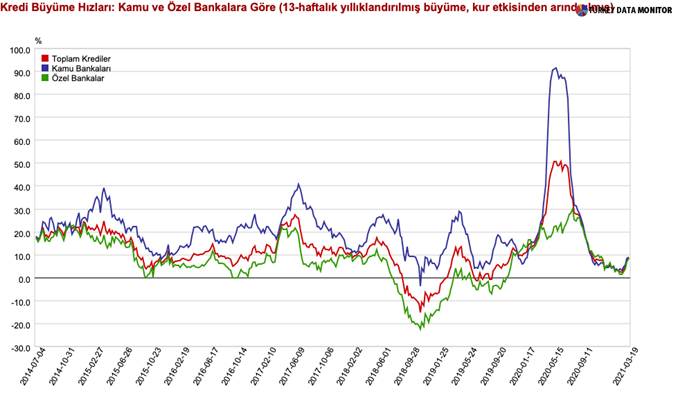

Rakamlar ve tablodansa, grafiklerden büyük resmi görmek daha açıklayıcı.

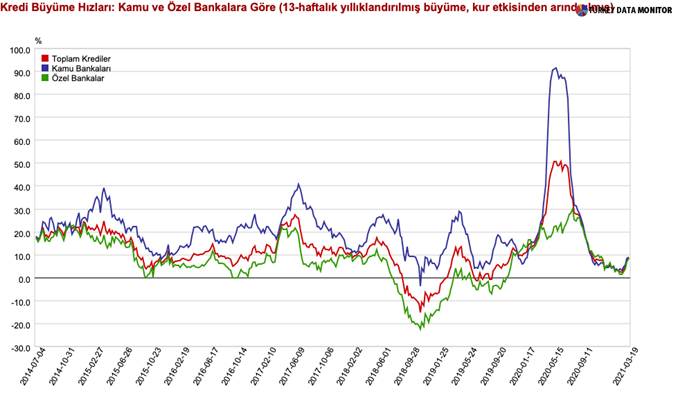

Aşağıdaki grafikteki kamu kredileri önderliğinde 2020 Nisan-Ağustos döneminde yaşanan inanılmaz artış Albayrak döneminin “başarısı”. Kamu bankalarındaki kredi artış hızı yıllıklandırılmış seride yaz ortasında %90’lar seviyesindeyken, hatırlanacağı üzere o dönem yine kamu bankaları üzerinden piyasadan gizlenerek rezervlerin yakıldığı aylara denk geliyor.

Bu büyük maliyetli “kur istikrarı” düşük faizle birleşince iç talep patlamış, cari açık yükselmiş ve tabi enflasyon kontrolden çıkmıştı. TL’nin değer kaybı da, bütün bu aşırı ısınma ve sorumsuzca merkez bankası rezervlerinin satışının patlama noktası olarak yaz sonunda büyük bir sarsıntı yaratmıştı. TL’nin değer kaybı hızlandıkça, toplam kredi artış hızı da yavaşlamıştı.

Arkasından başlayan Ağbal döneminde para politikası, faiz artışları ve ortodoks yöntemlerle yürütülmesi hedeflenen enflasyon hedeflemesi ile bir yandan sıkılaşırken bir yandan da sadeleştirilmişti.

Ağbal politika faizini Kasım-Aralık ayında %17’ye çekerken, TL’nin değer kazanmaya başlaması, ortalığın sakinleşmesi, yabancı portföy yatırımlarının ülkeye akmasına paralel, kredi artış hızı da grafikteki kriterler çerçevesinde sıfıra yaklaşmıştı.

Politika faizinde artış Ocak-Şubat aylarında durdu. Ağbal’ın politikalarına ve kendisinin merkez bankası başkanlığında kalıcı olacağına güvenerek Türkiye’ye gelmekte olan yabancı fonlar sayesinde TL değer kazanmaya devam etti. Bu süreçte ancak geçen yılın yanlış politikalarıyla ivme kazanan enflasyon halen yükselmekteydi.

Şubat sonundan itibaren ise enflasyon seviyesine kıyasla yetersiz olduğu ortaya çıkmaya başlayan faizin seviyesi TL’deki değer kazanma ile beraber kredilerde yeniden bir artış yaratmaya başladı.

Yükselmeye devam eden enflasyon, iç talebin gücünü yansıtan kredi artışında artış ve ABD tahvil faizlerinden gelen baskı hepsi birleşince Ağbal da doğru bir politika izleyerek faizi %19’a çıkardı Mart toplantısında.

İşte ondan sonra olanları hepimiz biliyoruz.

Şimdi ise, yeni Başkan Kavcıoğlu’nun faiz indirme misyonu saklı değil.

Kavcıoğlu’nun elindeki gerçekler ise:

– Nisan başında açıklanacak Mart enflasyonun %17’ye varması ve yukarıya doğru devam edeceği.

– TL’de yaşanan son değer kaybının manşet TÜFE enflasyonunu ivmelendireceği.

– Toplam kredi artışı son bir aydır yeniden canlanırken iç talebin yavaşlamakta zorlandığı.

– Maliyet ve talep baskısı ile enflasyonun %20 üzerine yöneleceği.

– Faiz indirimleri ile güçlenecek iç talebin cari açığı yeniden besleyerek kaynak sorunu üzerinden TL’yi baskı altına alacağı.

Kavcıoğlu “küresel reel faiz seviyesine bakarak” politikasını belirleyeceğini açıkladı. Faiz indirmek için göreve geldiği zaten bilinmekteyken, aslında hiç gerek olmasa da para politikasında korkuyla beklenen gevşeme adımlarını bu açıklamasıyla “teorik olarak” da doldurabileceğini düşünüyor olmalı.

Kavcıoğlu’nun elinde saatli bomba var. Enflasyon, TL’nin değer kaybı ve kredi artış hızı.

Faizi indirmeye başladığında neler olacağını hep beraber izleyeceğiz. Üstelik Uysal gibi şanslı bir döneme de denk gelmedi. Uysal, kendinden bir önceki merkez bankası başkanı gerekli sıkılaştırmayı 2018 kur krizi sonrası yaptığı için faiz indirirken ne TL’de ne enflasyonda uzunca süre sorun olmamıştı. Erdoğan-Albayrak ve çevresi de bu sayede faiz-enflasyon ilişkisindeki batıl inançlarını tekrar edebilmişlerdi.

Şimdi bambaşka bir ortamda Kavcıoğlu faiz indirmeye başlayack. Nisan olmazsa Mayıs; Mayıs olmazsa Haziran.

Bakalım TL ve enflasyonda bu sefer neler olacak. Dış finansman ve bankacılık sektöründe ya da…

Yanılmaktan bıkılmadığı bu anlamsız deney sonucunda Türkiye halkının başına geleceklerin seçimlerde tercihlerini ne şekilde etkileyeceği de arkasından izleme olanağı bulacağımız bir başka aşama olacak.

GA.