Genel

Ümit ÖZLALE | Sorunlu krediler: Çanlar Bankacılık Sektörü için çalıyor!

Bütün yazıyı okuyacak vakti olmayanlara iki cümleyle özet geçerek başlayalım: Bu yılın ikinci yarısında herhangi bir “değişiklik” yapılmazsa sorunlu kredilerin toplam…

Bütün yazıyı okuyacak vakti olmayanlara iki cümleyle özet geçerek başlayalım: Bu yılın ikinci yarısında herhangi bir “değişiklik” yapılmazsa sorunlu kredilerin toplam krediler içindeki payının yüzde 20’yi bulması bekleniyor. Bu da herhangi bir önlem alınmadığı takdirde önce bankacılık sektörü, sonra ekonominin tamamı ve maalesef biz vergi mükellefi olan sıradan vatandaşlar için önemli riskler içeriyor.

Şimdi biraz daha detaylı yazabiliriz.

Mevcut durumda Türkiye’nin büyümesi neredeyse tamamen kredi genişlemesine bağlı. Bu ne demek? Net kredi büyümesi ile ekonomik büyüme arasındaki ilişkinin kabaca yüzde 75 civarında olduğunu söylesek yeterli. Kredi genişlemesine dayalı bir büyüme modelinin daha ne kadar sürdürülebilir olduğu sorusunu bir başka yazıya bırakalım ve bu sorunlu kredi meselesinin ne zaman başladığına bakalım. Bana sorarsanız, 2017 yılında Kredi Garanti Fonu’nun (KGF) hoyratça kullanılması ile başladı bu durum. Hatırlayanlarınız vardır: Bazı iş dünyası temsilcileri KGF’yi son dönemin en önemli inovasyonlarından biri olarak gördüğünü söylemişti. Oysa kabaca olan biten, sürdürülebilir bir iş modeli olmayan, verimlilik problemleriyle boğuşan, günlük faaliyetlerini sürdürecek finansmana ihtiyaç duyan işletme sahiplerinin bankalardan alacağı kredilere bu ülkenin vergi mükelleflerinin, yani bu yazıyı okuyan herkes ve daha nicesinin, kefil yazılmasıdır. Bu uygulama kredi verme konusunda en hafif tabirle dikkatsiz davranan bankaların da çok işine geldi tabii. Peki KGF sonunda şirketler yeni yatırım yaptılar mı? Hayır! İstihdam sağladılar mı? Hayır! Daha iyi bir iş modeli geliştirerek verimliliklerini arttırdılar mı? Hayır! Peki KGF, verdiği destekler için bir etki analizi çalışması yaptı mı? Bildiğimiz kadarıyla bu sorunun da cevabı hayır!

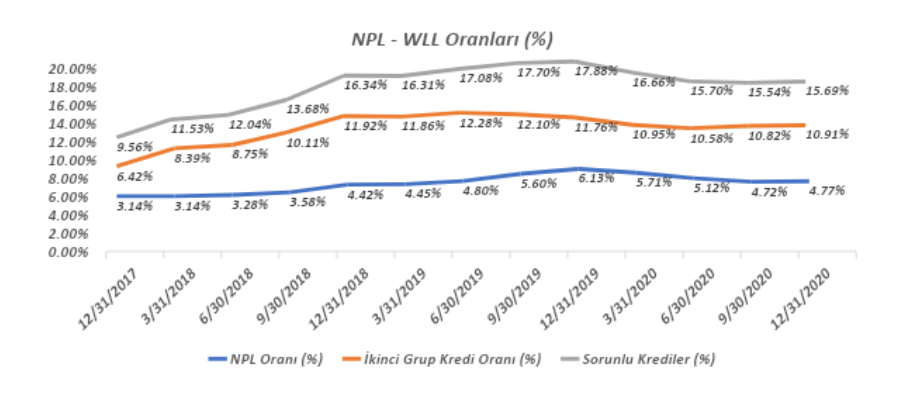

Biraz da sayı verelim. 2017 yılı başından günümüze kadar toplamda yaklaşık 615 Milyar TL’lik KGF kefaletli kredi kullanıldı. KGF kredilerinin iki defa yapılandırılmadan takibe atılmama durumundan kaynaklı olarak da bu kredilerin sorunlu kredilere yansıması 2019 yılı başından itibaren gerçekleşmeye başladı. Sonuç olarak 2017 yılı sonunda 64 Milyar TL olan Tahsili Gecikmiş Alacak (TGA) tutarı, 2020 yılı sonuna gelindiğinde 152 Milyar TL’ye yükseldi. Üç yıllık zaman zarfında bankalar tarafından varlık yönetim şirketlerine devredilen TGA tutarı ise yaklaşık 20 Milyar TL oldu. Öte yandan, TGA ve ikinci grup kredilerin toplamı olarak nitelendirdiğimiz sorunlu kredi tutarı 2017 yılı sonunda 190 Milyar TL iken 2020 yılı sonunda 536 Milyar TL’ye ulaştı. Nereden nereye…

Buraya kadar anlattıklarımız sorunlu krediler açısından maalesef buz dağının görünen kısmı. Yani turpun büyüğü, en azından an itibarıyla, heybede duruyor. 2020 yılında, uygulanan aktif rasyosunun da sayesinde, bankacılık sektörünün kredi hacminde 920 Milyar TL’lik bir genişleme yaşadık. İşte bu kredilerin sorunlu kredilere yansımasının bu yılın Haziran ayında gerçekleşmesini bekliyoruz. Peki neden Haziran ayı? Haziran ayının sonunda BDDK’nın almış olduğu kredilerin takibe atılma sürelerinin uzatılması kararı dolacak da ondan. 2020 yılında yüzde 1.8 büyürken “bu büyümenin maliyeti çok yüksek” dememizin sebeplerinden biri de bu zaten.

Peki bu Haziran ayının sonunda sorunlu kredilerin ne olmasını bekliyoruz? İhtiyatlı bir yaklaşımla bile 650 Milyar TL’ye ulaşacağız gibi duruyor. Bu da bankacılık sektörünün kredi hacminin yüzde 20’sine denk gelen bir sorunlu kredi tutarı demek.

2017 yıl sonundan itibaren çeyreklik dönemlerde sorunlu kredilerin oranı aşağıdaki tabloda yer almaktadır:

Peki bu durum 2021 yılı için Bankacılık Sektörü karlılığını, şirketleri ve en nihayetinde en sadık vergi mükellefi olan vatandaşlarımızı nasıl etkileyecek? Yazının geri kalan kısmında da bu sorulara cevap arayalım.

Bildiğiniz gibi, bankalar kredilerin takibe uğrama dönemleri ve ödeme kapasitelerine göre zarar karşılığı ayırıyorlar. Sorunlu kredilerin toplam krediler içindeki oranının bu derece yükseldiği bir dönemde bankaların ayırmaları gereken zarar karşılığı da doğal olarak artacak. Yine ihtiyatlı bir yaklaşımla, Haziran ayında bankaların mevcut durumdan yaklaşık 30 Milyar TL daha karşılık ayırmalarını bekliyoruz. Bu da banka karlılıklarını önemli ölçüde azaltacak bir gelişme. Öte yandan kredi vermek için bir başka kısıt olan bankaların sermaye yeterlilik oranlarının (SYR) da BDDK tarafından belirlenen minimum oran olan yüzde 12’ye doğru hızla düştüğünü belirtmek gerek. Mevcut durumda SYR kamu mevduat bankaları için 16,34%, diğer mevduat bankaları için de %18,54 olsa da bankacılık sektörü kredi hacminin yüzde 35’inin yabancı para cinsinden olması kur artışıyla beraber bankacılık sektörünün kredi hacminin de artmasına yol açıyor. Basit bir hesapla, 2020 yıl sonu verileri ile yaptığımız senaryo çalışmasında kur artışının %25 olması durumunda bankacılık sektörünün kredi verecek alanının kalmadığını görebiliriz. TCMB Başkanı’nın görevden alınması sonucunda döviz kurunun yaklaşık yüzde 15 artması Mart ayı sonu itibariyle bankacılık sektörünün kredi hacmini de otomatik olarak 170 Milyar TL arttırmış olacak. Peki bu durumda bankaları elinde tutan holdingler ya da kamu sermaye arttırarak kredi genişlemesi için alan sağlar mı? Bunu mevcut durumda özel bankalardan beklemek aşırı iyimserlik olur. Kamu bankaları tarafını ise bilemiyoruz zira geçen sene üç kamu bankasına toplam 21 milyar TL’lik bir sermaye enjeksiyonu yapılmıştı. Yani işin özeti şu: mevcut durumda ekonomik büyümeyi bankacılık sektörünün kredi genişlemesiyle sağlamaya çalışmak neredeyse imkansız gibi. Bu imkansızı başarmanın yakın gelecekteki maliyeti ise büyük olur. İşte tam da bu yüzden Türkiye için yüksek büyüme öngören kuruluşlara hayret ediyorum. Yukarıda yazdığımı tekrar etmekte fayda var: son yıllarda ekonomi düşük büyüdü ama daha da önemlisi bu büyümenin maliyeti çok yüksek oldu.

Peki vergi mükelleflerini ne bekliyor? Vergi mükelleflerinin durumu politika yapıcıların (böyle yazınca havalı oluyor ama aslında tek bir karar vericiden bahsediyorum) üreteceği çözüme bağlı. Ben bir süredir mevcut ekonomi yönetimini partisinin bitmesini istemediği için herkese zorla içki içiren ev sahibine benzetiyorum. Partinin bittiğini ne kadar geç kabul edersen sonrasında çekeceğin baş ağrısı da o kadar fazla oluyor. Bana sorarsanız sektör çoktan baş ağrısı eşiğini geçip alkol komasına doğru hızla ilerliyor. İşte sadık vergi mükelleflerinin durumunu da parti sonrasındaki çöpü kaldıracak, alkol komasına girenleri de hastaneye yetiştirecek aklı selim insanlara benzetebilirsiniz.

Prof. Ümit ÖZLALE

İyi Parti Kalkınma Politikaları Başkanı

Prof. Ümit ÖZLALE’nin diğer yazılarına da kişisel blogu umit-ozlale.medium.com ‘dan erişebilirsiniz.