Ekonomi

QNB Finansbank: Finansal koşullar iyileşse de büyüme için kısıtlayıcı olmayı sürdürüyor

Finansal koşullar, kur, faiz, piyasa oynaklığı gibi finansal değişkenlerin ekonomik aktivite üzerinde ne ölçüde kısıtlayıcı veya destekleyici olduğunu özetleyen bir…

Finansal koşullar, kur, faiz, piyasa oynaklığı gibi finansal değişkenlerin ekonomik aktivite üzerinde ne ölçüde kısıtlayıcı veya destekleyici olduğunu özetleyen bir kavramdır.

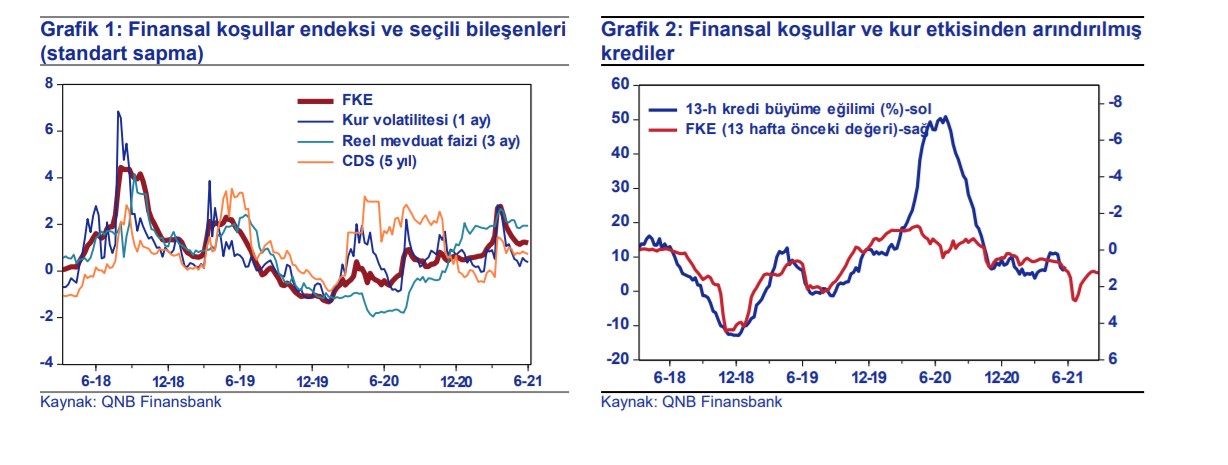

Türkiye ekonomisi için finansal koşulların sıkılığını, başlıca finansal göstergeleri toplulaştırarak oluşturduğumuz Finansal Koşullar Endeksi (FKE) ile takip ediyoruz. Bu göstergeyi hesaplarken, kredi-mevduat faizleri, swap faizleri, döviz kuru oynaklığı, risk primi gibi çok sayıda finansal göstergeyi dikkate almaktayız.

Şubat ayından itibaren, önce küresel ekonomideki enflasyon endişeleri, sonra da yurtiçinde para politikasına dair belirsizliklerin artması sonucunda, CDS primi, swap faizleri, kur oynaklığı, BIST 100 endeksi gibi piyasa göstergelerinde belirgin bozulma yaşanmıştı. Fakat TCMB’nin erken bir faiz indirimine gideceği endişelerinin azalmasıyla piyasa göstergelerinde kısmi normalleşme yaşandı. Mart sonunda nötr seviyesinin yaklaşık 3 standart sapma üzerine çıkan FKE, göstergelerdeki toparlanmanın ardından geriledi. Finansal koşullardaki toparlanmanın Ağustos 2018 ve Nisan-Mayıs 2019 dönemlerindeki şoklara göre hızlı bir olması dikkat çekiyor. Buna rağmen, FKE Haziran itibarıyla nötr seviyesinin 1.2 standart sapma üzerinde bulunuyor ve tarihsel eğilime göre belirgin bir sıkılığa işaret ediyor. (Grafik 1)

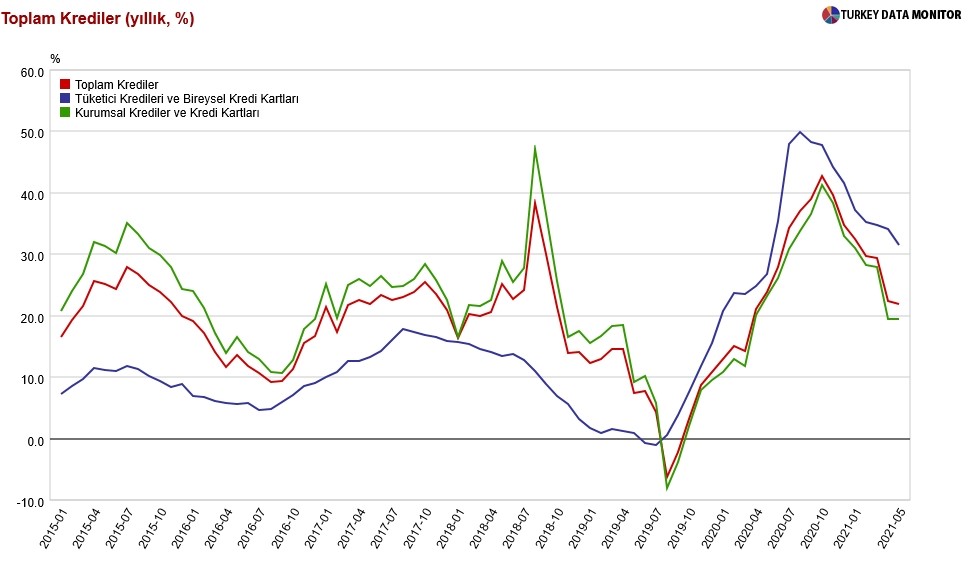

Tarihsel olarak bakıldığında, finansal koşulların kredi büyümesinin başlıca belirleyicilerinden olduğu görülmektedir. Örneğin, 2018 ve 2019’da da kredilerde yaşanan daralmalar, FKE’nin ima ettiği sıkılaşmayla uyumlu olmuştur. Bununla birlikte, 2020’de pandemi sonrası kamu bankalarının sağladığı sübvansiyonlu krediler, TCMB’nin zorunlu karşılık ve BDDK’nın aktif rasyosu düzenlemeleri sebebiyle yakalanan yüksek kredi genişlemesinin FKE’den bağımsız gerçekleştiği görülmektedir. Bu düzenlemelerin geri alınmasının ardından kredi büyüme hızları da normalleşmişti. Son aylarda hesaplarımıza göre %10 oranına yakın seyreden 13 haftalık (kur etkisinden arındırılmış ve yıllıklandırılmış) kredi büyüme temposu, FKE ile uyumlu görünmekteydi.

FKE önümüzdeki dönemde kredi büyümesinde yavaşlama eğilimi olacağına işaret etmekle birlikte, son haftalarda sıkılaşmanın hafiflemesi kredilerde daralma riskini azaltıyor. (Grafik 2)

Sonuç olarak, finansal koşulların kredi büyümesi ve ekonomik aktivite üzerindeki kısıtlayıcı etkisinin sürdüğü görülüyor. Pandeminin ve uygulanan kapanma tedbirlerinin de etkisiyle ikinci çeyrekte ekonomik aktivite düşüş görülebilir. Yılın ikinci yarısında ise pandemi gelişmeleriyle ilişkili olarak turizm gelirlerinin seyri ve küresel para politikası gelişmeleri ekonomik görünüm üzerinde etkili olacak. Buradaki riskleri dikkate alarak, güçlü baz etkisine rağmen, %5.5 olan 2021 yılı GSYH büyüme tahminimizi koruyoruz.

Mahfi Eğilmez: Önce Zenginleştiren Sonra Yoksullaştıran Büyüme

Faiz beklentisi: Haziranda sabit, sene sonu yüzde 16