Döviz

Erdoğan’ın hamlesi Türkiye eurobond tahvillerini 2021’de kurtarmak için çok geç geldi

Türk eurobond ve kurumsal dış borçları için, Lira’nın erimesi ile mücadele etmek için Pazartesi günü alınan acil önlemler, sancılı bir…

Türk eurobond ve kurumsal dış borçları için, Lira’nın erimesi ile mücadele etmek için Pazartesi günü alınan acil önlemler, sancılı bir 2021’i kurtarmak için çok geç geldi.

Yatırımcılar bu yıl ülkenin dolar cinsinden ülke borcunda %7,8 değer kaybederken, gelişmekte olan piyasalarda 2013 yılından bu yana izlenen en kötü performans %2,9’luk kaybın dahi hayli üzerindeydi. Öte yandan Bloomberg endekslerine göre, şirket borç sahipleri de küresel olarak en çok kaybedenler içinde %1,7 ile altıncı sırada yer aldı.

Lira, Kur Korumalı TL mevduat açıklamasıyla üç gün içinde %30’dan fazla yükseldi. Para birimi bir artış elde etmekle birlikte, öneri borç sahiplerinin kayıplarını tersine çevirmede pek yardımcı olmadı ve kamu maliyesi üzerinde önemli bir yük oluşturma riski taşıyor.

Frankfurt’taki Union Investment Privatfonds’un kıdemli portföy yöneticisi ve gelişmekte olan piyasa kurumsal borç başkanı Sergey Dergachev, “Türk tahvillerinde yıl sonuna kadar büyük bir toparlanma göreceğimizi sanmıyorum, çünkü kesinlikle neredeyse bir U dönüşüne ve önceki politikanın yanlış olduğunu kabul etme ihtiyacı varken – benim görüşüme göre bu çok düşük bir olasılık.” dedi. Yetkili, bu illikit ve gergin pazarda “Erdoğan ve ekibinin her manşeti daha güçlü bir oynaklığa yol açabilir.” dedi.

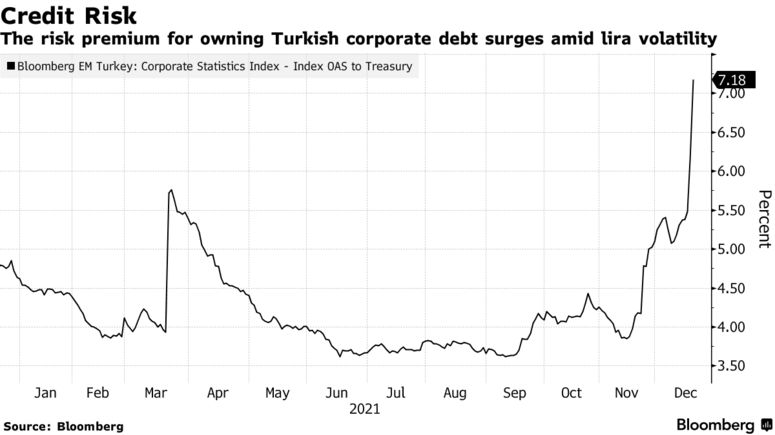

Türk kurumsal borcunun tutulmasına ilişkin ortalama risk primi pazartesi günü genişledi ve Ağustos 2020’den bu yana en yüksek seviyeye ulaştı. İki yerel şirket tahvili, yatırımcıların ABD Hazineleri üzerinden en az 1.000 baz puan talep ettiği sıkıntılı bölgede işlem görüyor: yenilenebilir enerji şirketi Aydem Yenilenebilir Enerji A.Ş.’nin Şubat 2027’de olgunlaşan 750 milyon dolarlık tahvilleri ve kredi veren Turkiye İş Bankasi AS’dan Haziran 2028 vadeli 500 milyon dolarlık ast borcu.

FIM Partners’ın gelişmekte olan piyasa borcundan sorumlu Londra merkezli baş yatırım yöneticisi Francesc Balcells, “Piyasada likidite inanılmaz derecede az olduğu için bir sıçrama görebiliriz, ancak sonuçta onları kurtaracak olan şey ortodoks yöntemler veya dış bilançonun güçlendirilmesi ki bunu da IMF olarak okuyun.” dedi.

Balcells, “Bu sadece dövizden yerel para birimine kadar olan yükümlülüklerin yeniden değiştirilmesidir, ancak günün sonunda insanların ihtiyacı olan ve istediği şey döviz cinsinden birimidir.” dedi.