Borsa

ABD’deki bu enflasyon artışını yeni bir “taper tantrum” izleyebilir

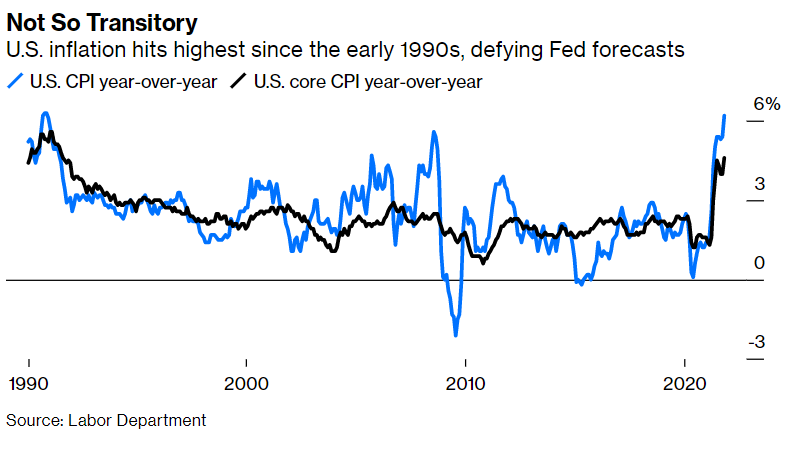

ABD’de 1990’lardan bu yana görülen en hızlı tüketici fiyat artışı, Fed’in varlık alımlarını daha hızlı sonlandırma riskini artırıyor. Piyasalar ise…

ABD’de 1990’lardan bu yana görülen en hızlı tüketici fiyat artışı, Fed’in varlık alımlarını daha hızlı sonlandırma riskini artırıyor. Piyasalar ise bundan hoşlanmayacak.

Fed, 2013 “öfke nöbetinin” (taper tantrum) tekrarlanmasını önlemek için o kadar çok çabaladı ki – ve bunu yaparken o kadar başarılı oldu ki – şimdi bu çabaları büyük bir şekilde geri tepebilir.

Merkez bankasının 120 milyar dolarlık aylık tahvil alımlarını sekiz ay sürecek bir hızda sıfırlayacağını açıklamasından sadece bir hafta sonra, Çalışma Bakanlığı verileri ABD tüketici fiyat endeksinin Ekim ayında bir yıl öncesine göre %6,2 oranında artarak 1990’dan bu yana en hızlı yıllık tempo olduğunu gösterdi. Sadece Eylül ayından itibaren %0,9’luk bir artışla son dört ayın en dik yükselişini gösterdi. Bu arada oynak gıda ve enerji fiyatlarını hariç tutan çekirdek enflasyon %4,6’ya fırladı. Fed Başkanı Powell geçen haftaki basın toplantısında “şu anda sahip olduğumuz enflasyon seviyesinin fiyat istikrarıyla hiç de tutarlı olmadığını” kabul etti. Peki, bu son okuma hakkında ne derdi?

Aslında, onun veya diğer Fed yetkililerinin gerçekten söyleyebileceği pek bir şey yok, ancak bu enflasyon seviyesinin nihayetinde geçici olacağını ve gelecek yılın ortalarında kaybolacağını beklediklerini söylemek dışında. Gerçekten de San Francisco Fed Başkanı Mary Daly, TÜFE raporundan sonra faiz oranlarını yükseltme hesaplamasını değiştirmenin “erken” olduğunu söyledi. Merkez Bankası’nın enflasyon baskısının sönme zaman çizelgesinin varlık alımlarını kısma seyriyle mükemmel bir şekilde uyumlu olması tesadüf değil.

Bloomberg Opinion köşe yazarı Conor Sen’in Twitter’da belirttiği gibi sorun, Fed ve Biden yönetiminin bu yıl enflasyon tahminlerini tamamen yanlış vermiş olmaları. Fiyat artışı beklenenden daha uzun sürdü. Ve en önemlisi, artık enflasyonun yükselmesinin nedeni olarak bariz yeniden açılma tuhaflıklarına işaret edemiyorlar. “Enflasyon Uzmanı” olarak da bilinen Michael Ashton, Twitter’dan yaptığı açıklamada, “Asıl korkutucu olan şey, büyük bir aykırılık arıyor olmam. Ve gerçekten bulamıyorum” dedi. Bloomberg Economics, manşet TÜFE’nin muhtemelen ocak ayından önce zirve yapmayacağını düşünüyor.

Tipik olarak, işgücü piyasasının birçok ölçeğe göre sıkı olduğu bir ortamda bu tür yaygın enflasyon endişesi, bir politika yanıtı gerektirir. Ama Fed ne yapacak? Powell, merkez bankasının tahvil alımlarını sürdürürken faizleri artırmayacağını açıkça belirtti. Tahvil alımlarını sıfırlama ve faiz artışı arasında bağlantı kurulmaması gerektiğini, çünkü ikincisinin daha sıkı bir test gerektirdiğini ekledi.

Fed’in şu anda yapabileceği tek değişiklik varlık alımlarının azaltılmasını hızlandırmak. Ancak, böyle bir hareketin insanları rahatsız edeceğine inanmak için yeterince neden var, potansiyel olarak – – taper tantrum yaratabilir.

Böyle bir değişimin piyasalara vereceği mesajı düşünün. İlk olarak, merkez bankasının tahvil alımı azaltımı ile faiz artışlarının tamamen ayrı olduğu yönündeki tutumunu baltalayacaktır. Tahvil alım programını sıfırlama planlarını hızlandırmanın açık etkisi, Fed’in fiyat baskılarını gidermek için faiz oranlarını hızla yükseltebileceği bir yere varması gerektiği olacaktır. İkincisi, Powell ve meslektaşlarının enflasyonun geçici olduğu konusunda yanıldıkları ve bunu kontrol altına alma yetenekleri konusunda şüphe uyandırdıkları örtülü bir kabul olacaktır. Bu da gelecek yıllara ilişkin beklentileri daha da yukarı çekebilir.

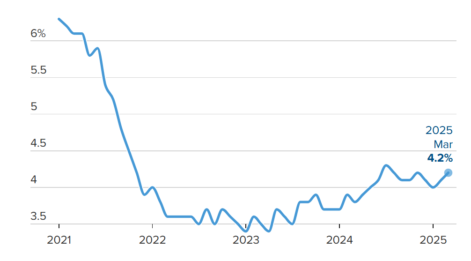

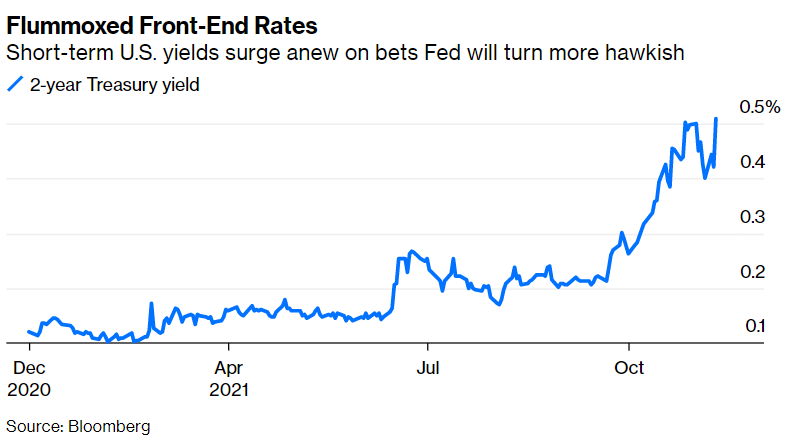

ABD tahvil piyasasının ön ucu şimdiden “öfke nöbeti” geçiriyor. İki yıllık faiz, Covid-19 krizinin en kötü dönemindeki dalgalanmalar hariç tutulduğunda TÜFE raporundan sonra 2019’dan bu yana en büyük bir günlük hareket olan yaklaşık 9 baz puan daha yükseldi. Beş yıllık faiz daha da yükselerek 10 baz puan atladı ve 30 yıl ile arasındaki farkı Mart 2020’den bu yana en düşük seviye olan sadece 68 baz puana düşürdü. Yaklaşan bir yavaşlamanın klasik işareti olarak getiri eğrisi terse dönmeden önce hala gidilecek yollar olsa da tahvil yatırımcıları, büyümeyi boğsa bile enflasyon baskısını durdurmak için politikayı agresif bir şekilde sıkılaştırması gereken bir Fed’de fiyatlama yapmaya başlıyor gibi görünmeye başladı.

Fed’in siyasete karşı bağışıklığının pek olmadığına inananlar için, bir yıl sonraki önemli ara seçimler öncesinde şahin bir değişim pek olası görünmüyor. Ancak enflasyonun yükselmesinin Başkan Biden ve diğer Demokratlar için daha da sorunlu olması da aynı derecede mümkün. Çarşamba günü yaptığı açıklamada Biden, enflasyonu tersine çevirmenin birinci öncelik olduğunu ve “bununla mücadele etmek için gerekli adımları atmasını” bağımsız bir Fed’e bağlı olduğunu söyledi. Öte yandan Batı Virginia’dan Demokrat Senatör Joe Manchin, Twitter’dan yaptığı açıklamada, “Amerikalılar enflasyon vergisinin gerçek olduğunu biliyor ve DC artık Amerikalıların her gün hissettiği ekonomik acıyı görmezden gelemez” dedi.

Fed yetkilileri, gelecek ayki Federal Açık Piyasa Komitesi (FOMC) toplantısından sonra güncellenecek olan beklenen faiz artışlarına ilişkin “nokta grafiğini” kullanarak bu endişeleri gidermeye çalışabilirler. Şu anda, politika yapıcılar faiz oranlarını yükseltmek veya 2022’de değişmeden bırakmak arasında bölünmüş durumdalar. En son verilerden sonra, ortanca neredeyse kesinlikle bir oran artışını yansıtmaya geçecektir. İki artış da olabilir.

Bu tür bir sinyal, aslında hiçbir şey yapmadan, grafiğe 2023 için iki kademeli faiz artışı yaparak piyasaları şaşırttıkları haziran ayından bu yana politika yapıcıların oyun kitabıydı. Fakat bu sefer enflasyon endişelerini bastırmak için bu yeterli olmayabilir.

En olası sonuç, Fed’in duruşunu değiştirmeden yeni politika çerçevesine sıkı sıkıya bağlı kalması ve tedarik zinciri darboğazlarının rahatlamasıyla 2022 haziran ayına kadar enflasyonun düşeceği ve gelecek yılın ikinci yarısında faiz oranlarını kademeli olarak yükseltmeye başlayabileceğini umması. Ancak Çarşamba günkü TÜFE verileri, Washington’daki sıcaklığın bu kadar uzun süre rotada kalamayacak kadar yüksek olma riskini artırıyor ve Fed’e 2022’nin başlarında bir noktada tahvil alımlarını sıfırlamayı hızlandırmaktan başka çok az seçenek bırakıyor.

Bu durumda, Taper Tantrum 2.0’a dikkat edin.

Bloomberg Opinion / Brian Chappatta