Döviz

Schroders: Gelişmekte olan ülkeler “tapering” konusunda endişelenmeli mi?

En son Ekonomik ve Strateji Bakış raporumuzda Fed politika sıkılaştırma beklentilerimizi öne çektik. Hala ABD’deki mevcut enflasyon sıçramasının büyük ölçüde…

En son Ekonomik ve Strateji Bakış raporumuzda Fed politika sıkılaştırma beklentilerimizi öne çektik. Hala ABD’deki mevcut enflasyon sıçramasının büyük ölçüde geçici olacağını düşünüyoruz. Bununla birlikte, ABD’nin ekonomik toparlanmasının gücü, politika yapıcıların daha erken hareket etmesi gerekecek şekilde gelecek yıl temel fiyat baskılarının artacağını beklediğimiz anlamına geliyor.

Sonuç olarak, Fed’in bu yılın sonuna kadar varlık alımlarını QE programı kapsamında azaltmasını ve 2022 sonunda faiz oranlarını yükseltmeye başlamasını bekliyoruz. Bu beklenti de şu anda piyasalarda fiyatlanandan daha şahin.

Fed’in varlık alımlarını yılsonuna kadar azaltmaya başlayacağı yönündeki görüşümüzün anlamı, politika yapıcıların yakın gelecekte kararlı bir şekilde şahin bir hal almaları gerekeceği. Politika yönündeki değişiklikler için olağan kronoloji, Fed’in son adım olarak yılın ilerleyen aylarında satın alımları azaltmaya geçmeden önce azaltmayı düşündüğünün sinyalini (belki eylül ayında) vermesi gerektiği.

2013 öfke nöbetinin tekrarını görecek miyiz?

Bu beklentiler hemen 2013’te gelişmekte olan dünyada finansal piyasaları sarsan kötü şöhretli öfke nöbeti anılarını hemen akla getiriyor. Fed’in o zamanki Başkanı Bernanke, Kongre’ye varlık alımlarının azaltılabileceğini söyleyerek yatırımcıları hazırlıksız yakaladıktan sonra 10 yıllık Hazine tahvil faizinde 100 baz puanlık artışa yol açtı. ABD’de risksiz oranların daha yüksek faiz vereceği durumu gelişmekte olan piyasalardan (EM) sermaye uçuşu başlattı. Bu akış da aniden büyük dış dengesizlikleri ortaya çıkardı ve sonuçta merkez bankalarını finansal piyasalardaki oynaklığı yatıştırmak için faiz oranlarını yükseltmeye zorladı.

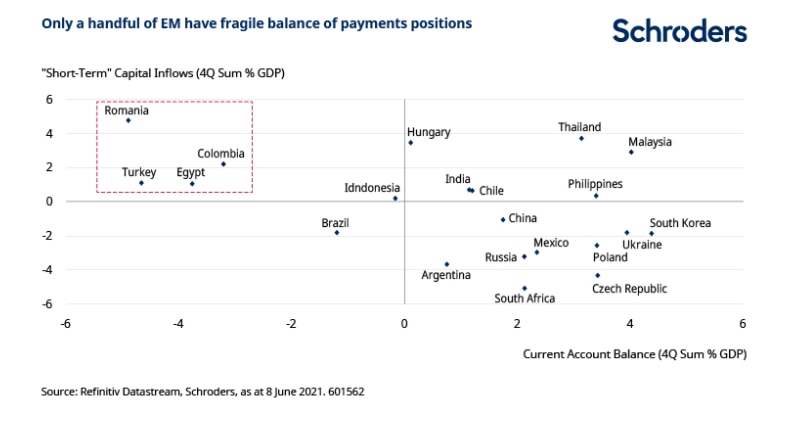

2013 öfke nöbetinin tam olarak tekrarlanmasının önleneceğini düşünmek için iyi nedenler var. Açıkçası, politika yapıcılar Bernanke’nin izinden gitmemeye istekli; yaklaşım ve iletişimde daha temkinli olmaları muhtemel. Bu arada tahvil alımlarının azalacağı fikri artık piyasalara yabancı değil. Gerçekten de, yatırımcılar zamanlaması hakkında şimdiden spekülasyon yapmaya başladı. Ve bu yılın başlarında savunduğumuz gibi, EM’deki makroekonomik zemin biraz farklı: “sıcak para” akışı miktarları yabancı yatırımcıların ağır varlıkları olmadığını gösteriyor. Covid krizi çoğu ekonomide ödemeler dengesi sorunlarını da temizledi. Nitekim, aşağıdaki grafikte de görüldüğü gibi, sadece bir avuç EM, 2013’teki “kırılgan beşlinin” temeli olan kısa vadeli finansmana dayanan büyük cari açıklara sahip: Romanya, Kolombiya, Mısır ve Türkiye.

EM varlıkları sallantıya dayanabilir

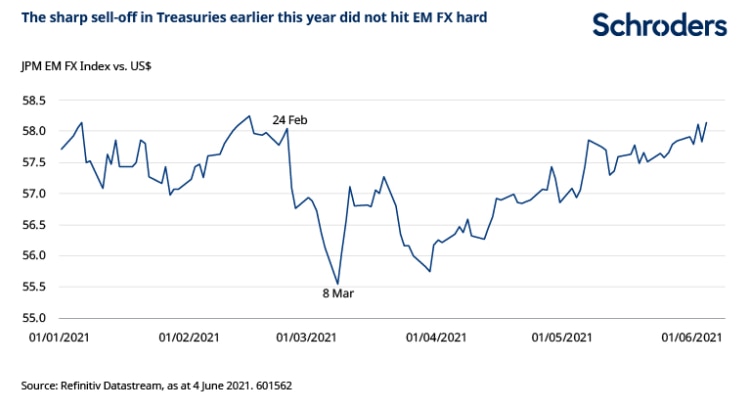

İyileştirilmiş temeller, piyasalardaki oynaklığa rağmen, EM varlıklarının bu yılın başlarında Hazinelerdeki keskin satışa neden büyük ölçüde dayanabildiğini açıklıyor. 10 yıllık ABD tahvili getirisi bu yılın ilk çeyreğinde yaklaşık 80bps artarak yüzde 1,72’ye yükseldi ve bu da tarihteki toplam getiri bazında en kötü üçüncü satış oldu. Ancak bu EM finansal piyasalarında bir miktar yalpalamaya yol açarken, bu kayıpların büyüklüğü ve süresi azdı.

Örneğin, ABD doları karşısında EM para birimlerinin JP Morgan Endeksi 24 Şubat-8 Mart tarihleri arasında sadece %2,5 düştü. Bu, endeksin yaklaşık %10 oranında düştüğü 2013 yılında yaşanan kayıpların sadece bir kısmı olurken, bu yılın başlarındaki kayıpların tamamı da ortalama olarak telafi edildi.

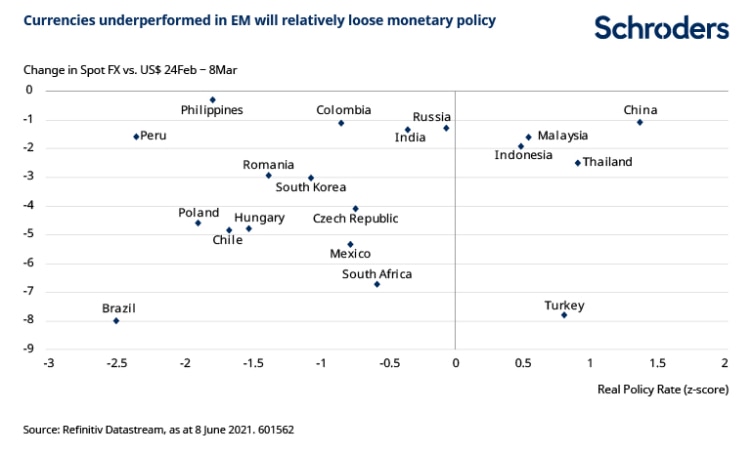

EM’de her zaman olduğu gibi, JP Morgan Endeksi içinde para birimlerinin göreli performansında geniş bir dağılım oldu. Çin renminbi ve Rus rublesi gibi bazı para birimleri ABD doları karşısında sadece %1 oranında zayıflarken, Brezilya reali, Güney Afrika randı ve Türk lirası gibi diğerleri %8’e kadar düştü.

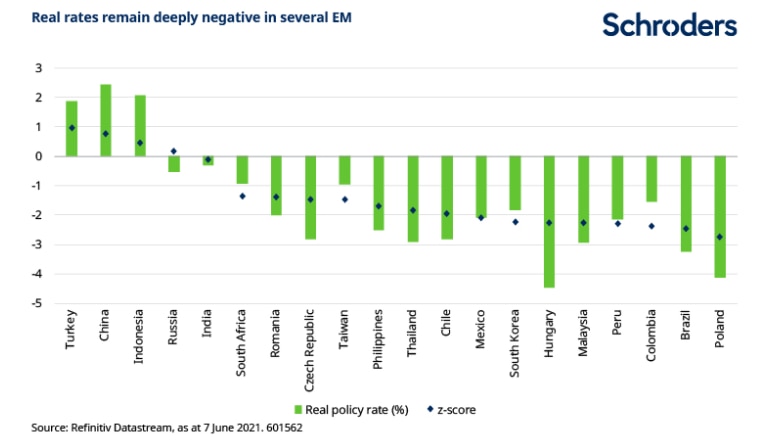

Bu dönemde ülkelerde farklı olaylar olmaktaydı. Örneğin Brezilya piyasalarında varlıkların performansına etki yapan yeni Covid-19 enfeksiyonlarındaki artış ön plandaydı. Bununla birlikte, ABD tahvillerindeki satışlar EM’leri vurmaya başladığında tarihsel olarak düşük reel faiz oranlarına sahip piyasalarda kurların performansları düştü.

Belki de bu modele güven veren Brezilya realinin, merkez bankasının para politikasını agresif bir şekilde sıkılaştırmaya başlamasından ve önümüzdeki aylarda faiz artışına devam edeceği sinyalini vermesinden bu yana iyi bir performans sergilemeye başlaması. Brezilya’daki reel kurlar hem gerçek hem de tarihsel bazda derinden negatif olmaya devam ediyor, ancak Fed hareket ederse bu şahin ileri yönlendirme, Brezilya para birimini kısmen kurtarabilir.

EM’lerde en kırılgan olanlar hangileri?

Piyasalar reel faizlere odaklanırsa, Kolombiya ve Peru gibi EM’deki para birimlerinin daha fazla baskı altında kalabileceği görülüyor. Her iki pazar da siyasi belirsizlikle karşı karşıya kalırken, Kolombiya’nın dış pozisyonu da zayıf. Bu da merkez bankalarını daha şahin olmaya zorlayabilir.

Türkiye’de pozitif reel faiz oranının, ödemeler dengesinin nispeten zayıf olduğu ve Cumhurbaşkanı Erdoğan’ın muhtemelen erken faiz indirimi olacağı yönünde çağrıda bulunduğu göz önüne alındığında, lirayı tamamen kurtarması ise pek mümkün görünmüyor.