Dünya Ekonomisi

IMF: Yükselen Faiz Oranları Gelişmekte Olan Piyasaları Nasıl Etkileyebilir?

ABD’de hızlı aşı dağıtımı ve 1,9 trilyon dolarlık mali teşvik paketinin geçmesi beklenen ekonomik iyileşmeyi artırdı. Beklentiye paralel, uzun vadeli…

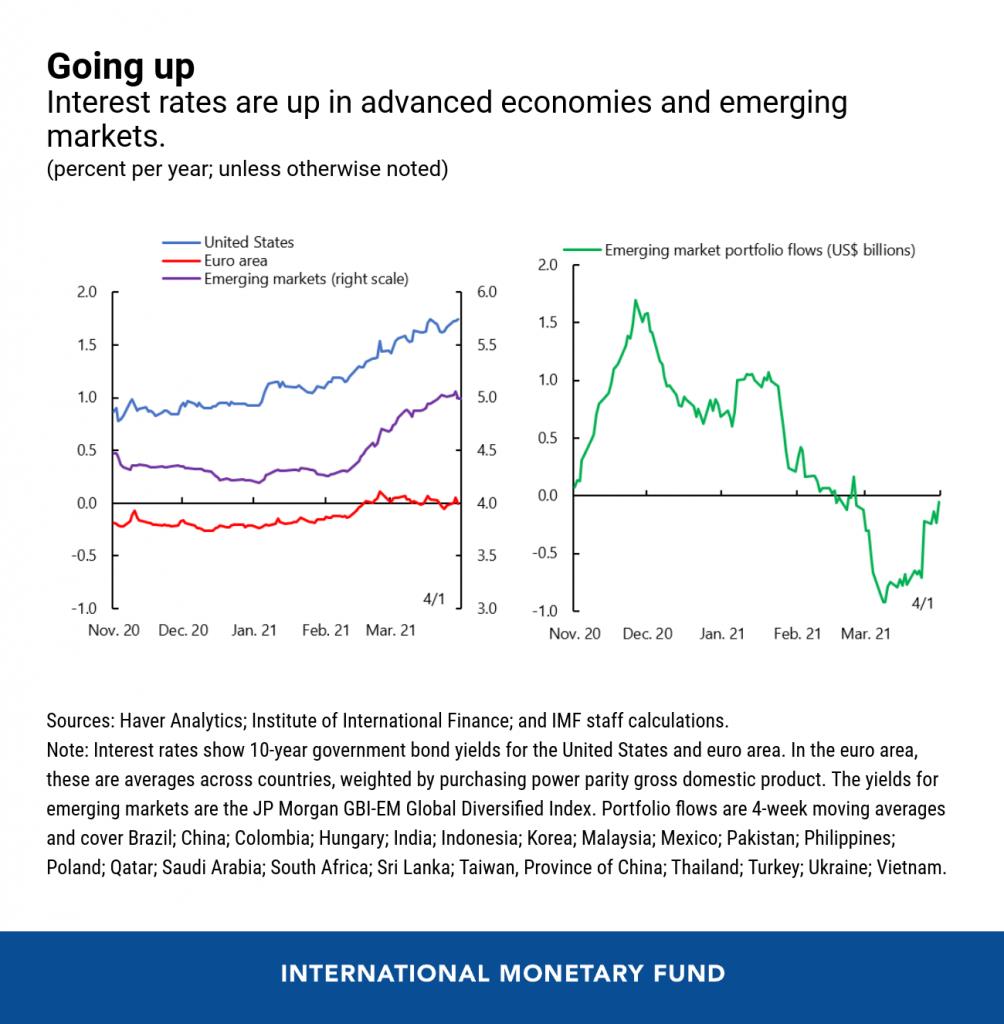

ABD’de hızlı aşı dağıtımı ve 1,9 trilyon dolarlık mali teşvik paketinin geçmesi beklenen ekonomik iyileşmeyi artırdı. Beklentiye paralel, uzun vadeli ABD faizleri hızla yükseldi ve 10 yıllık Hazine tahvillerindeki oran yıl başında yüzde 1’in altındayken Mart ortasında yüzde 1,75’in üzerine çıktı. Benzer bir dalgalanma Birleşik Krallık’ta da yaşandı. Ocak ve Şubat aylarında, merkez bankaları daha kolay para politikasıyla devreye girmeden önce euro bölgesinde ve Japonya’da da faizler bir miktar yükseldi.

En son Küresel Ekonomik Görünümü’ndeki araştırmamız, gelişmekte olan piyasalar için önemli olanın ABD faiz oranlarındaki yükselişin nedeni olduğunu ortaya koyuyor.

Gelişmekte olan ve gelişmekte olan ekonomiler artan faiz oranlarını endişe izliyor. Bunların çoğu, aşılar için daha uzun süre beklemeler ve kendi mali teşvikleri için sınırlı alan nedeniyle gelişmiş ekonomilerden daha yavaş bir toparlanmayla karşı karşıya. Üstelik, gelişmekte olan piyasalara sermaye girişleri de kurumaya işaret ediyor. Korku, ABD tahvil alımlarında beklenenden daha erken dönüş belirtilerinin gelişmekte olan piyasalardan sermaye çıkışlarına neden olduğu 2013’ün “TAPER TANTRUM” (öfke nöbeti) halinin tekrarı.

Bu korkular haklı mı? En son Küresel Ekonomik Görünümü’ndeki araştırmamız, gelişmekte olan piyasalar için önemli olanın ABD faiz oranlarındaki yükselişin nedeni olduğunu ortaya koyuyor.

Neden ve sonuç

Nedeni ABD istihdam piyasası veya COVID-19 aşıları hakkında iyi bir haber olduğunda, gelişmekte olan piyasaların çoğu ABD doları cinsinden borçlarda daha güçlü portföy girişleri ve daha düşük spreadler yaşama eğiliminde. Gelişmiş ekonomilerdeki iyi ekonomi haberleri gelişmekte olan pazarlar için ihracat artışına yol açabilir ve ekonomik aktivitedeki toparlanma doğal olarak yurtiçi faiz oranlarını kaldırma eğiliminde olur. Genel etki, ortalama gelişmekte olan pazar için olumludur. Bununla birlikte, ABD’ye daha az ihracat yapan ancak dış borçlanmaya daha fazla güvenen ülkeler finansal piyasa stresi hissedebilirler.

ABD enflasyonunun yükseldiğine dair haberler ABD faiz oranlarını yükselttiğinde, bu durum gelişmekte olan piyasalar için yine olumlu olabilir. Faiz oranları, döviz kurları ve sermaye akımları etkilenmeme eğilimindedir, çünkü muhtemelen geçmiş enflasyon sürprizleri, daha yüksek harcama isteği gibi iyi ekonomi haberlerinin bir karışımını ve daha yüksek üretim maliyetleri gibi kötü haberleri yansıtmıştır.

The good news

Bununla birlikte, gelişmiş ekonomi faiz oranlarındaki artış, daha şahin merkez bankası eylemleri beklentilerinden kaynaklandığında , gelişmekte olan piyasa ekonomilerine zarar verebilir. Çalışmamız, bu “para politikası sürprizlerini” düzenli Fed Açık Piyasa Komitesi veya Avrupa Merkez Bankası Yönetim Konseyi duyurularının günlerinde faiz oranlarındaki artışlar olarak yakalıyor. “Para politikası sürprizi” nedeniyle ABD faiz oranlarındaki her bir yüzde puanı artışının, uzun vadeli faiz oranlarını ortalama gelişmekte olan piyasada yüzde puanın üçte biri veya daha düşük, spekülatif not kredi notu olanlarda bir yüzde puanının üçte ikisi kadar hemen yükseltme eğiliminde olduğunu görüyoruz. Diğer her şey eşitken, portföy sermayesi hemen gelişmekte olan piyasalardan kaçar ve para birimleri ABD doları karşısında değer kaybına uğrar. İyi ekonomi haberlerinin yönlendirdiği faiz artışlarına göre önemli bir fark, ABD’de “vadeli primin” -daha uzun vadeli borç tutma risklerinin telafisi- şahin para politikası sürprizleriyle yükselmesi ve bununla birlikte dolar cinsinden gelişmekte olan piyasa borcuna yayılmasıdır.

İyi haber

Gerçekte, bu nedenlerin karışımı ABD faiz oranlarını artırıyor. Şimdiye kadar, ekonomik beklentilerle ilgili “iyi haberler” ana faktör oldu. Bazı gelişmekte olan piyasalarda ekonomik aktivite beklentileri Ocak ve Mart ayları arasında gerçekleşti ve bu da faiz oranlarını kısmen yükseltti. Ocak ayında sermaye akışlarında dalgalanmalar yarattı. ABD faiz oranlarındaki yükseliş, piyasaların iyi işlemesiyle birlikte genel olarak düzenli oldu. Uzun vadeli ABD faizleri yükselse bile, kısa vadeli ABD faizleri sıfıra yakın kaldı. Hisse senedi fiyatları yüksek kalmaya devam ediyor ve şirket tahvilleri ve dolar cinsinden gelişmekte olan piyasa tahvillerinin faiz oranları ABD Hazine menkul kıymetlerinden sapmadı.

Ayrıca, enflasyona ilişkin piyasa beklentileri ABD Merkez Bankası’nın yıllık yüzde 2’lik uzun vadeli hedefinin yakınında yer alıyor gibi görünüyor ve eğer orada kalırlarsa, ABD faiz oranlarındaki yükselişi önlemeye yardımcı olabilir. ABD faizlerindeki dalgalanmanın bir kısmı, yatırımcıların ABD enflasyonuna ilişkin beklentilerinin normalleşmesinden geldi.

Hafifçe ilerlemek

Ancak, diğer faktörler de oyunda gibi görünüyor. ABD faiz oranlarındaki artışın büyük kısmı, enflasyon ve gelecekteki borç ihracı ve merkez bankası tahvil alımlarının hızına ilişkin artan yatırımcı belirsizliğini yansıtabilecek yükselen vade primden kaynaklanıyor. Şubat ve Mart başında meydana gelen gelişmekte olan piyasalardan sermaye çıkışları Mart ayının üçüncü haftasında girişlere yöneldi, ancak o zamandan beri değişken. ABD’nin bu yıl ihraç etmesi beklenen büyük miktardaki Hazine menkul kıymetlerinin gelişmekte olan bazı piyasalar tarafından borçlanmayı kalabalık hale getirip getiremeyeceği de belirsiz.

Bu nedenle durum hassas. Gelişmiş ekonomi faizleri hala düşük ve daha da yükselebilir. Gelişmekte olan piyasa ekonomilerine ilişkin yatırımcı duyarlılığı kötüye gidebilir. Bunu tetiklememek için, gelişmiş ekonomi merkez bankaları farklı senaryolar altında gelecekteki para politikası hakkında net ve şeffaf iletişimlerle yardımcı olabilir. Fed’in politika oranlarındaki artış için önkoşulları hakkındaki rehberliği iyi bir örnek. Toparlanma devam ettikçe, ABD Merkez Bankası’nın yeni para politikası çerçevesinin test edilmemiş olması ve piyasa katılımcılarının gelecekteki varlık alımlarının hızı konusunda kararsız olmaları göz önüne alındığında, gelecekteki olası senaryolar hakkında daha fazla rehberlik yararlı olacak.

Gelişmekte olan piyasalar ancak iç enflasyonun istikrarlı olması bekleniyorsa politika desteği vermeye devam edebilecekler. Örneğin, Türkiye, Rusya ve Brezilya’daki merkez bankaları enflasyonu kontrol altına almak için Mart ayında faiz oranlarını yükseltirken, Meksika, Filipinler ve Tayland’dakiler faiz oranlarını beklemeye aldı.

İdeal olarak, gelişmekte olan ve gelişmekte olan ekonomiler, daha yüksek küresel faiz oranlarının bir kısmını yurtiçinde daha uzlaşmacı para politikasıyla dengelemeye çalışmalıdır. Bunun için küresel finansal koşullardan biraz özerkliğe ihtiyaçları var. İyi haber şu ki, gelişmekte olan piyasalardaki birçok merkez bankası, salgın sırasında para politikasını sermaye uçuşu karşısında bile gevşetebildi. Analizimiz, daha şeffaf merkez bankaları, daha fazla kurala dayalı mali karar verme ve daha yüksek kredi notuna sahip ekonomilerin kriz sırasında politika oranlarını daha fazla düşürebildiklerini göstermektedir.

Küresel finansal piyasalarda hala yüksek risk toleransı ve gelecekte daha fazla piyasa farklılaşması olasılığı göz önüne alındığında, şimdi gelişmekte olan piyasa ekonomilerinin borç vadelerini uzatması, bilançolardaki döviz uyuşmazlıklarını sınırlaması ve daha genel olarak finansal dayanıklılığı artırmak için adımlar atması için iyi bir zaman.

Aynı zamanda küresel finansal güvenlik ağını güçlendirmenin zamanı – swap hatları ve ihtiyacı olan ülkelere döviz sağlayabilecek çok taraflı borç verenler gibi düzenlemeler sistemi gibi. Uluslararası toplumun ülkelere aşırı senaryolarda yardım etmeye hazır olması gerekiyor. IMF’nin ihtiyati mali tesisleri, üye ülkelerin mali oynaklığa karşı tamponlarını daha da artırabilir ve IMF’nin özel çekme haklarının (SDR) yeni bir şekilde tahsisi de yardımcı olacaktır.,

IMF Blog