Amerikan Merkez Bankası

Fed Savunmada: “ABD Dolarının Uluslararası Rolü”

Son yıllarda ABD’nin ekonomik gücünü artık mesela Çin gibi başka ülkelere kaptırıyor mu tartışması oldukça yaygınlaştı. Esasen çok daha uzun…

Son yıllarda ABD’nin ekonomik gücünü artık mesela Çin gibi başka ülkelere kaptırıyor mu tartışması oldukça yaygınlaştı. Esasen çok daha uzun zamandan beri ABD Dolarının da uluslararası rezerv para olarak tahtından mesela avro lehine indirileceği de tartışılıyor. Üstelik 2008 küresel krizinden sonra hele de 2018 ABD-Çin Ticaret Savaşlarından sonra ABD Dolarının uluslararası baş rezerv tahtını hak edip etmediği çok daha sert tartışılmaya başlandı.

Pandemi sürecinde bu konu şimdilik pandeminin ekonomi üzerindeki etkilerinin tartışmasının ön plana çıkmasıyla şimdilik gölgede kalmış gibi görünse de alttan alta küresel güçlerin çok yakın gelecekte belki de en önemli kapışmasına konu olacak.

Aşağıdaki yazı bir anlamda bu sonuncu iddiaya karşı ABD’nin Federal Reserve ağzından bir savunması olarak okunabilir. Yine de verdiği rakamlar ve ABD’nin tezinin (“Dolar kaya gibi sağlam”) sunuluşundaki netlik açısından çok önemli bir yazı.

Yazı ABD merkez bankası Federal Reserve’in internet sitesinde 6 Ekim’de yayınlanan bir yazının çevirisi. Orijinal başlığı The International Role of the U.S. Dollar olan yazıyı kaleme alanlar ise Carol Bertaut, Bastian von Beschwitz ve Stephanie Curcuru.

Yazının orijinal linki:

https://www.federalreserve.gov/econres/notes/feds-notes/the-international-role-of-the-u-s-dollar-20211006.htm

Bu uzun ve zor yazıyı çevirenler ise Esra Yayla ve Arda Meriç.

**

ABD Dolarının Uluslararası Rolü

Carol Bertaut, Bastian von Beschwitz, Stephanie Curcuru (1)

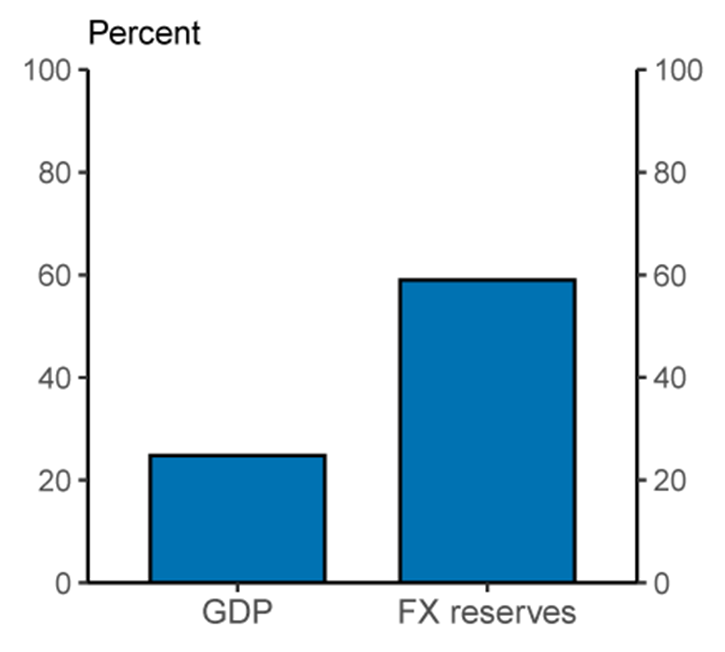

20.yüzyılın büyük bölümünde Amerikan doları küresel ekonomide öncü bir rol üstlendi, burada Amerikan ekonomisinin büyüklüğü gücü istikrarı ve sermaye akışkanlığının yanı sıra güçlü bireysel haklar ve hukukun üstünlüğü ilkesi ile desteklendiğini görüyoruz. Bunun sonucunda da Amerika Birleşik Devletleri finansal piyasaların derinliği güçlü, likiditesi ile son derece güçlü ve güvenli dolar varlıklarına kaynak oluşumuna zemin oluşturdu. Doların uluslararası rezervlerde ve işlemlerde kullanımına olanak sağladı. (2) Yapılan birçok ölçüme göre Amerikan doları baskın bir para birimi olarak da karşımıza çıkmaktadır. GSYH’daki payına da baktığımızda küresel çapta ABD’nin önemli bir rolü üstlendiğini rahatlıkla ifade edebiliriz.

Şekil 1. ABD’nin dünya GSYH’sindeki payı ve ABD dolarının uluslararası rezervlerdeki payı

Şekil 1

Not: ABD’nin 2020 nominal dünya GSYİH payı, doların 2020-Q4’te küresel olarak açıklanan döviz rezervlerindeki payına kıyasla. Güncel döviz kurlarında.

Kaynak: IMF COFER; IMF Dünya Ekonomik Görünümü veritabanı.

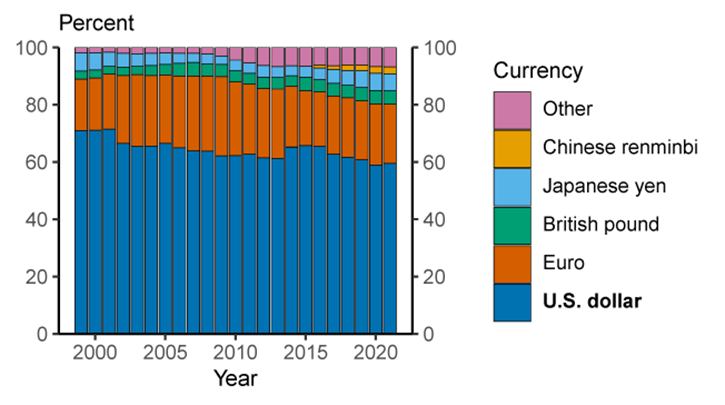

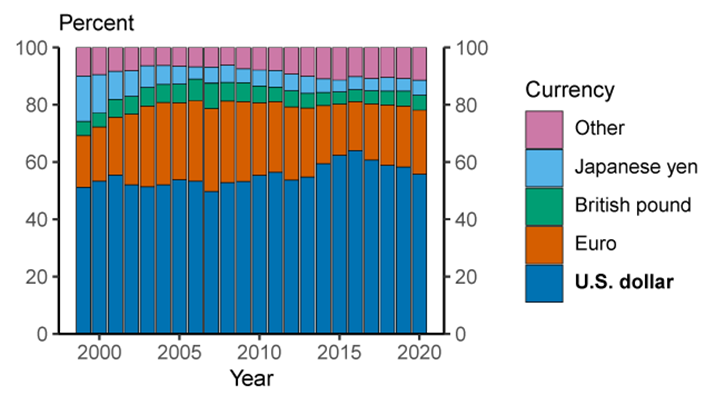

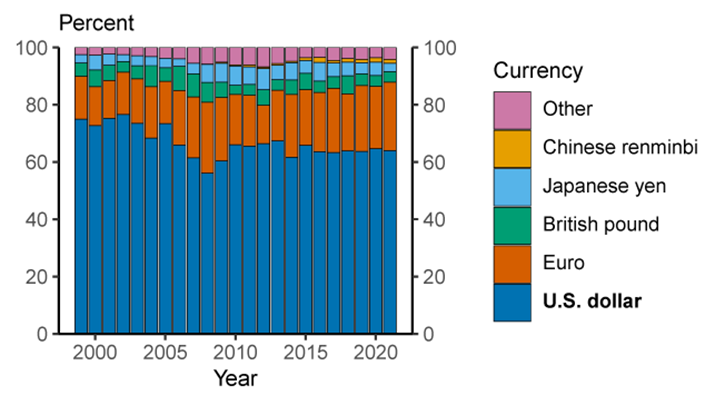

ABD dolarına bir değer deposu olarak yaygın bir güven var

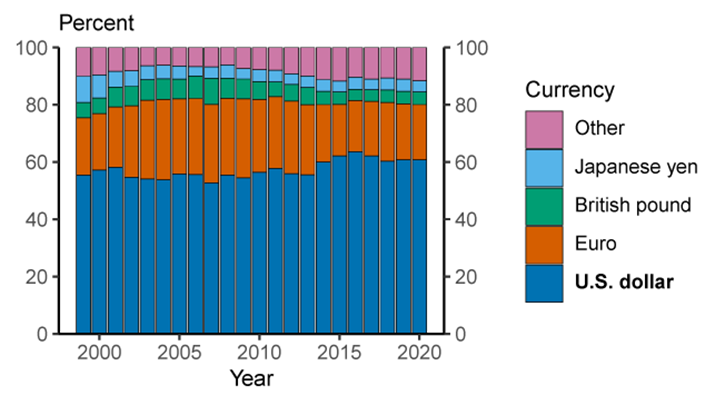

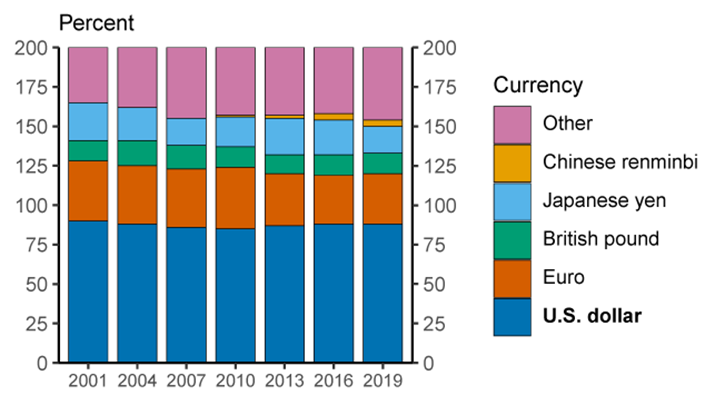

Paranın önemli işlevlerinden biri de satın alma gücüdür. Para birimi satın alma gücü kaybı olmadan kaydedilip bir değer deposu olarak işlev görür, bu değere olan güvende resmi döviz rezervleri aracılığıyla ölçülendirilir. 2021 yılında açıklanan küresel döviz rezervlerinin %60’ının ABD doları oluştururken bu pay 2000 yılında %71 olduğu görülmektedir. Ne var ki gerek 2000 yılında gerekse de 2021 yılında Amerikan doları diğer para birimlerine nazaran değerini rezerv değerini daima korumuştur. 2021 yılından geçmişe baktığımızda rezervlerde bir düşüş olsa da diğer para birimlerindeki çeşitlilik göz ardı edilmemelidir. Ülkeler rezerv varlıklarını son yıllarda çeşitlendirmiş olsalar dahi dolar daima baskın rezerv para birimi olarak işlem görmeye devam ediyor.

Şekil 2. Döviz rezervleri

Şekil 2

Not: Küresel olarak açıklanan döviz rezervlerinin payı. Güncel döviz kurlarında. Veriler yıllıktır ve 1999’dan 2021’e kadar uzanır. 2021, 2021-Q1’dir. Açıklama girişleri, yukarıdan aşağıya doğru grafik sırasında görünür. Çin renmimbisi 2015-Q2’ye kadar 0.

Kaynak: IMF COFER.

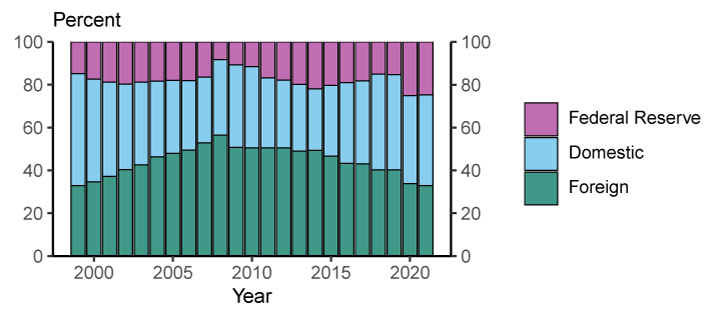

Resmi dolar rezervleri hem resmi hem de özel yabancı yatırımcılar tarafından yüksek talep de işlem görmekte ve hazine tahvilleri biçiminde tutulmaktadır. Bu yılın ilk çeyreği itibariyle 7 trilyon dolar veya hazine tahvillerinin %33’lük kısmı hem resmi hem de yabancı yatırımcılar tarafından değerlendirilmektedir(şekil 3a) %42’lik kısmı özel yerli yatırımcılar tarafından ve %25’i Federal Rezerv Sistemi tarafından işlem görmektedir. Yabancı yatırımcıların Hazine tahvillerindeki payı önceki yıllara nazaran düşmüş olsa da mevcut hazine varlıkları içindeki yabancı pay Euro bölgesi devlet borçlarının payı ile karşılaştırılabilir. (Şekil3 b)

Şekil 3. Devlet borcunun yabancı varlıkları

3.a. Pazarlanabilir ABD Hazine kağıtlarını ellerinde tutanlar

3.b. Yabancı yatırımcıların elinde bulunan genel devlet borçlanma senetlerinin payı

Not: Şekil 3a lejand girişleri, yukarıdan aşağıya doğru grafik sırasında görünür. Şekil 3b, yerel merkez bankası varlıklarını içermez. Avro bölgesi borç senetlerinin avro bölgesi içindeki varlıkları, yurt içi varlıklar olarak kabul edilir. Genel devlet borçlanma senetleri, yerel, eyalet ve ulusal borçlanma senetlerini içerir. Şekil 3a. veriler yıllıktır ve 1999’dan 2021’e kadar uzanır. 2021, 2021-Q1’dir. Şekil 3b. Veriler üç aylıktır ve 1999-Q1’den 2020-Q4’e kadar uzanır.

Kaynak: Amerika Birleşik Devletleri Mali Hesapları, Tablo L.210. BIS borçlanma senetleri istatistikleri; Haver Analytics aracılığıyla erişilen Dünya Bankası/IMF Üç Aylık Dış Borç İstatistikleri (QEDS); İngiltere bankası; Japonya Bankası; Avrupa Merkez Bankası; Federal rezerv kurulu; Kurul personeli hesaplamaları.

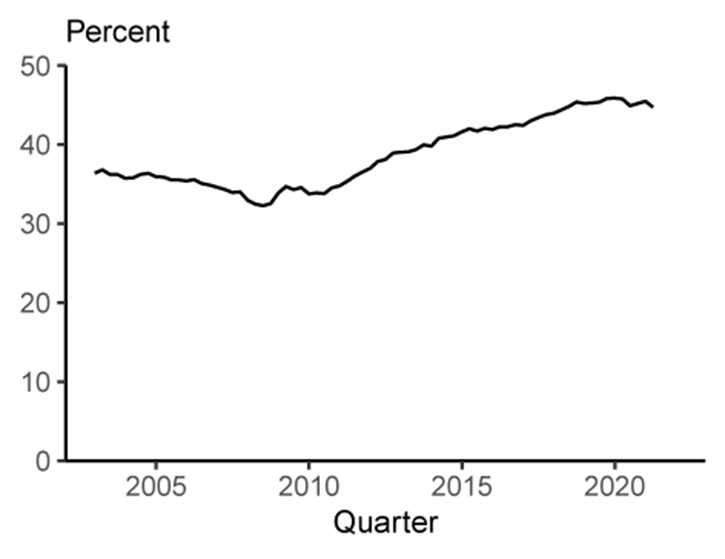

Özellikle yabancı yatırımcıların da ellerinde önemli miktarda banknot tuttuğu görülmektedir şekil4

Yurtdışında işlem gören ABD doları banknotları son yirmi yılda mutlak bir şekilde artmıştır. Federal Rezerv Kurulu 2021 yılı ilk çeyreği sonunda 950 milyar doların üzerinde bir banknot tutarının yabancı sermaye tarafından elde tuttuğunu tahmin etmektedir. Bu da ödenen ABD doları toplamının yarısına eş durumdadır.

Şekil 4. ABD doları banknotlarının yabancı varlıkları

4a. ABD doları banknotların payı

4b. ABD doları banknot miktarı

Not: Yabancıların elinde bulundurduğu ABD doları banknotların tam miktarı bilinmemektedir. Bu büyük olasılıkla muhafazakar bir tahmindir. Bakınız Judson (2017). Veriler üç aylıktır ve 2002-Q4’ten 2021-Q1’e kadar uzanır.

Kaynak: Amerika Birleşik Devletleri Mali Hesapları, Tablo L.204; Rezerv Bakiyelerini Etkileyen Faktörler (H.4.1), Tablo 1; Kurul personeli hesaplamaları.

Ek olarak da birçok yabancı ülkenin para birimlerini doların hareketlerine göre endekslemesi de doların bir değer deposu, değer birimi olarak kabul edildiğini de göstermektedir. 2015 yılında dünya GSYH’sının %50’sinin paralarını ABD dolarına çıpalamış ülkelerce üretildiği tahmin edilmiştir. (ABD’nin kendisi bu hesaba dahil değildir. (3)

In contrast, the share of world GDP anchored to the euro was only 5 percent (not counting the euro area itself). Moreover, since the end of the Ilzetzki et al. sample in 2015, this anchoring has changed little. One exception might be the re-anchoring of the the Chinese renminbi from the U.S. dollar to a basket of currencies. However, the U.S. dollar and currencies anchored to the U.S. dollar comprise over 50 percent of this basket. So in practice, the Chinese renminbi remained effectively anchored to the U.S. dollar according to the Ilzetzki et al. definition, because in 90 percent of months between January 2016 and April 2021 the renminbi moved less than 2 percent against the U.S. dollar. (4)

ABD doları, uluslararası işlemlerde ve finansal piyasalarda baskındır.

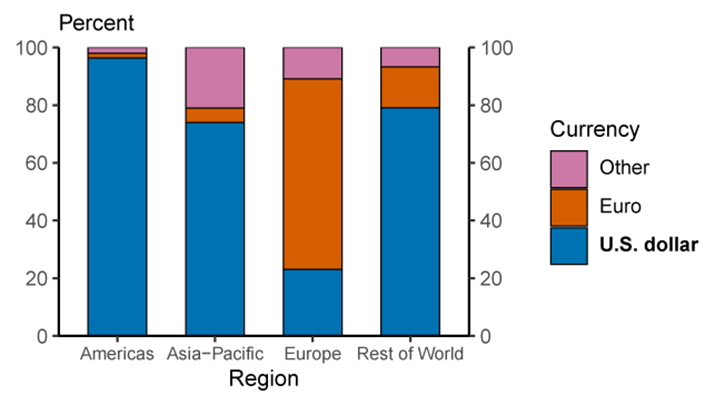

Herhangi bir para biriminin uluslarasın rolü o para biriminin değişim aracı olarak kullanılmasıyla ölçülebilir. Doların uluslararası alandaki hâkimiyeti küresel ticaret ve finans işlemleri üzerinde yapılan son çalışmalarda da vurgulanmıştır. ABD doları ezici bir çoğunlukta olup küresel ticarette en sık kullanılan para birimi olarak görmekteyiz.

Şekil 5. İhracat faturalandırmasının payı

Not: Verilerin mevcut olduğu durumlarda, ihracat faturasının ortalama yıllık para birimi bileşimi. Veriler 1999’dan 2019’a kadar uzanır. Bölgeler, IMF tarafından tanımlananlardır. Açıklama girişleri, yukarıdan aşağıya doğru grafik sırasında görünür.

Kaynak: IMF Ticaret Yönü; Çin Cumhuriyeti Merkez Bankası; Boz ve ark. (2020); Kurul personeli hesaplamaları.

Kısmi değişim aracı olan ve baskın bir rol üstlenen ABD doları uluslararası bankacılıkta doğal olarak baskın bir para birimidir. Uluslararası ve yabancı para cinsindeki borçlanmaların ve alacakların %60ı dolar cinsinden olsa da bu pay 2000’li yıllardan itibaren sabit kalmıştır.

Şekil 6. Uluslararası ve yabancı para bankacılığı alacak ve yükümlülüklerin payı

6a. Alacaklar

6b. Yükümlülükler

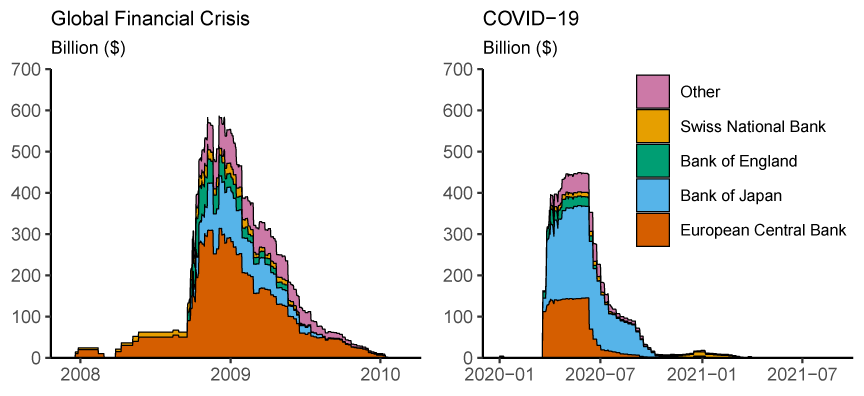

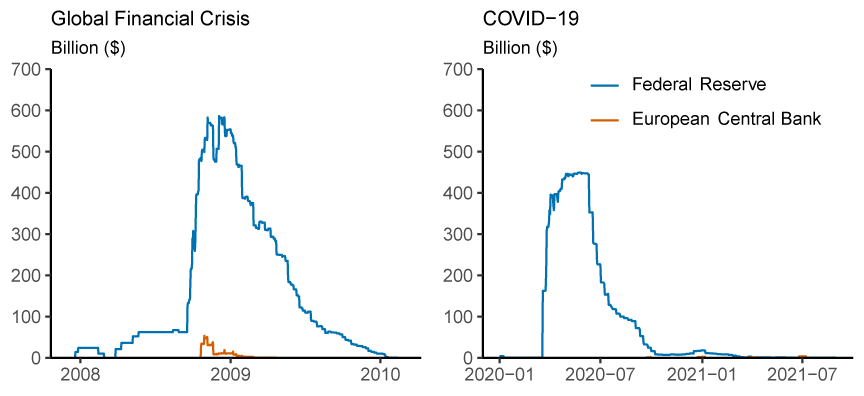

Dolar finansmanının özellikle ekonomik krizlerde yüksek talep görmesi yabancı kuruluşların bu dönemlerde dolar finans bakımından sıkıntı çekmelerine neden olabilmektedir. Bu finansman sıkıntını önlemek amacıyla Federal Rezerv uluslararası fonlamadaki krizleri önlemek adına iki program başlatmıştır. Böylelikle yerli ve yabancı firmalar, hane halkının kredi arzı üzerindeki etkilerini hafifletmiş 2008 mali krizi sırasında da Dolar finansmanının sabit kalması içinde birkaç yabancı merkez bankasıyla takasa geçmiştir. Bir kısmı 2013 de kalıcı özelliğe sahip olsa da Covid 19 krizi sırasında sabit takas hatlarındaki işlem sıklığını arttırdı ve New York Federal Rezerv Bankası’nda hesapları olan FIMA ( Uluslararası Para Otoriteleri) sunulan bir repo kolaylığı sağladı ve bunu 2021 yılında kalıcı hale getirdi. Olası bir krizde istikrarlı bir dolar fonu kaynağına erişebilecek olan yatırımcılar, hem takas hem de FIMA repo tesisi doların küresel konumunu güçlendirdi. Bu takas hatları 2008-2009 mali krizlerinde ve COVID 19 krizinde yaygın olarak kullanıldı. Diğer merkez bankaları da bu takas hattını kurmuş olsa da ECB Avrupa Merkez Bankası ve diğer merkez bankaları tarafından sunulan ancak dolar bazlı olmayan bu takas hatlarının kullanımı çok azdır. Uluslararası operasyonel faaliyetler de dolar fonlanmasının ne kadar önemli olduğunu bir kez daha göstermiştir.

Not: Ulusal sınırları aşan veya yabancı para birimi cinsinden banka alacaklarının ve borçlarının payı. Euro bölgesi içi uluslararası yükümlülükler ve talepler hariçtir. Güncel döviz kurlarında. Veriler yıllıktır ve 1999’dan 2020’ye kadar uzanır. Gösterge girişleri yukarıdan aşağıya grafik sırasında görünür.

Kaynak: BIS yerel bankacılık istatistikleri; Kurul personeli hesaplamaları.

Dolar finansmanının özellikle ekonomik krizlerde yüksek talep görmesi yabancı kuruluşların bu dönemlerde dolar finans bakımından sıkıntı çekmelerine neden olabilmektedir. Bu finansman sıkıntını önlemek amacıyla Federal Rezerv uluslararası fonlamadaki krizleri önlemek adına iki program başlatmıştır. Böylelikle yerli ve yabancı firmalar, hane halkının kredi arzı üzerindeki etkilerini hafifletmiş 2008 mali krizi sırasında da Dolar finansmanının sabit kalması içinde birkaç yabancı merkez bankasıyla takas a geçmiştir. Bir kısmı 2013 de (5) kalıcı özelliğe sahip olsa da Covid 19 krizi sırasında sabit takas hatlarındaki işlem sıklığını arttırdı ve New York Federal Rezerv Bankasında hesapları olan FIMA ( uluslararası Para Otoriteleri) sunulan bir repo kolaylığı sağladı (6) ve bunu 2021 yılında kalıcı hale getirdi. (7) Olası bir krizde istikrarlı bir dolar fonu kaynağına erişebilecek olan yatırımcılar, hem takas hem de FIMA repo tesisi doların küresel konumunu güçlendirdi. Bu takas hatları 2008-2009 mali krizlerinde ve COVID 19 krizinde yaygın olarak kullanıldı. Diğer merkez bankaları da bu takas hattını kurmuş olsa da ECB Avrupa Merkez Bankası ve diğer merkez bankaları tarafından sunulan ancak dolar bazlı olmayan bu takas hatlarının kullanımı çok azdır. Uluslararası opersonel faaliyetler de dolar fonlanmasının ne kadar önemli olduğunu bir kez daha göstermiştir.

Şekil 7. Merkez bankası takas hatları

7a. Karşı taraf merkez bankası tarafından Federal Rezerv takas hattı hükümleri

7b. Federal Rezerv ve Avrupa Merkez Bankası takas hattı hükümleri

Not: Şekil 7a’da lejand girişleri, yukarıdan aşağıya doğru grafik sırasında görülmektedir. İngiltere Merkez Bankası, Japonya Merkez Bankası ve diğer merkezlere yönelik federal rezerv takas hattı hükümleri Eylül 2008’den önce 0 veya buna yakın bir değerdedir. İsviçre Ulusal Bankası’na yönelik hükümler Mart 2008 öncesinde 0 veya civarındadır. ve İngiltere Merkez Bankası, Haziran 2009’dan sonra sıfırda veya sıfıra yakın. Şekil 7b, Avrupa Merkez Bankası’nın COVID-19 dönemi için hem takas hattı hem de repo hükümlerini içermektedir. Güncel döviz kurlarında. Veriler günlüktür ve Küresel Mali Kriz için 1 Aralık 2007’den 28 Şubat 2010’a ve COVID-19 dönemi için 1 Ocak 2020’den 31 Ağustos 2021’e kadar uzanır. Avrupa Merkez Bankası için takas hattı karşılıkları Ekim 2008 ve Şubat 2009’dan sonra 0’dır (veya milyar olarak gösterildiğinde 0’a yakındır).

Kaynak: New York Federal Rezerv Bankası; Avrupa Merkez Bankası

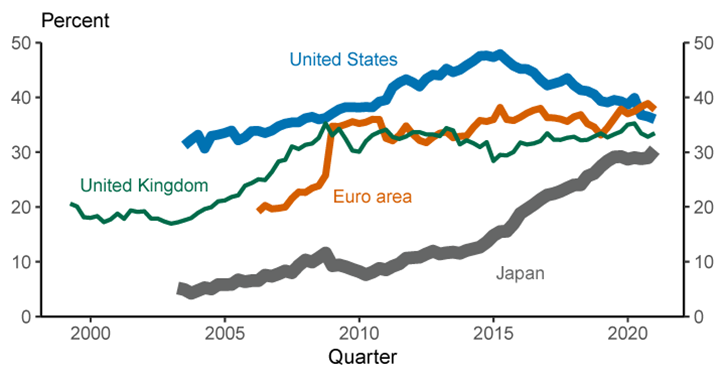

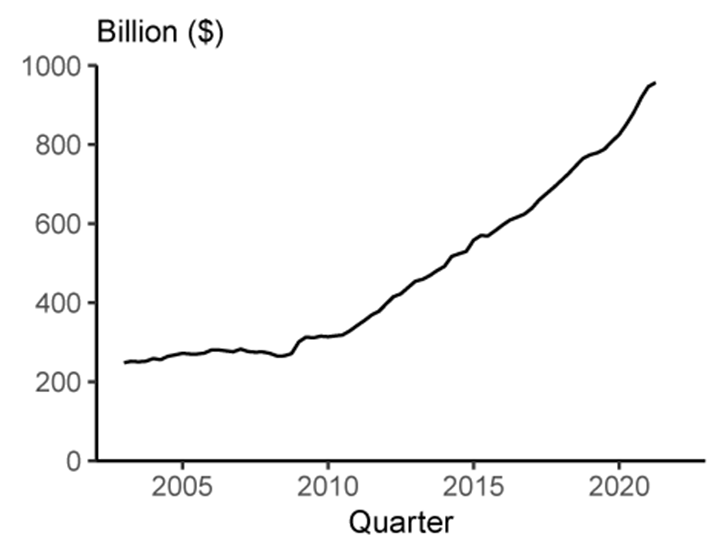

Yabancı para cinsinden borç ihraçlarda da – firmalar tarafından ülke paraları dışındaki para cinslerinden ihraç edilmiş borçlar- yine ABD doları baskın durumdadır. ABD doları cinsinden çıkarılmış yabancı para borçlarının oranı Şekil 8’den görülebileceği gibi 2010 yılından sonra % 60 civarında seyretmektedir. Bu da doları avronun %23’lük payından hayli ileri bir noktada tutmaktadır.

Şekil 8. Yabancı para borç ihracının payı

Not: Yabancı para borcu, ihraç eden firmanın ülkesine göre (ihracın yeri değil) yabancı para birimi cinsindendir. Güncel döviz kurlarında. Veriler yıllıktır ve 1999’dan 2021’e kadar uzanır. 2021, 2021-H1’dir. Açıklama girişleri, yukarıdan aşağıya doğru grafik sırasında görünür. Çin renminbi 2008 yılına kadar 0’dır.

Kaynak: Dealogic; Sonlandırıcı; Kurul personeli hesaplamaları.

Şekil 9: Tezgah Üstü Piyasalardaki Döviz İşlemlerinin Payı

ABD Dolarına olan talebi çok sayıdaki kaynakları ABD Dolarının yabancı para (FX) işlemlerindeki yüksek payında da kendini göstermektedir. Uluslararası Ödemeler Bankası (Bank of International Settlements-BIS) tarafından en son yapılan 2019 Üç Yıllık Merkez Bankası Çalışması’nda (Triennial Central Bank Survey) Nisan 2019’da küresel FX alım satım işlemlerinin %88 kadarının ABD Doları ile gerçekleştiğini gösterdi. Şekil 9’un da sergilediği gibi bu pay son 20 yıldır istikrarını korumuş durumda. Buna mukabil avronun FX alım ve satım işlemlerindeki payı % 32’dir ve bu rakam da 2010’daki en yüksek seviyesi olan %39’dan daha aşağıdaki bir seviyeye tekabül ediyor. (8)

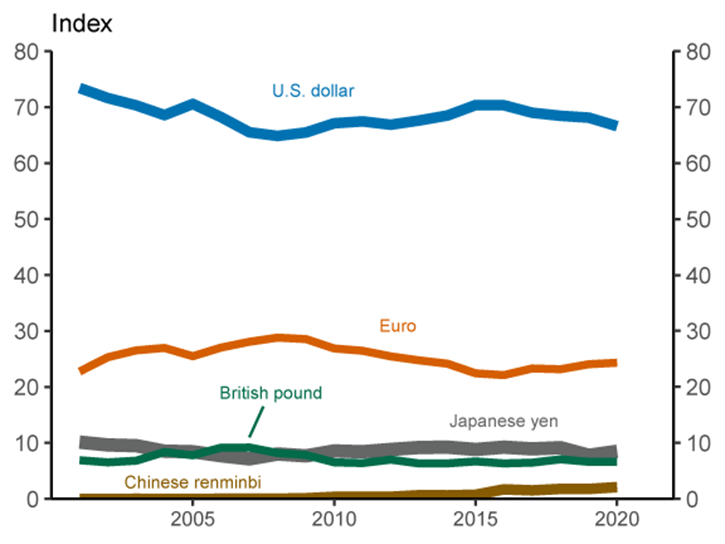

Genel Olarak ABD Dolarının hâkimiyeti son 20 yılda sabit kalmıştır

Son yirmi yılda küresel olarak doların kullanımına baktığımızda baskın ve istikrarlı bir yol izlediğini görmekteyiz. Bu istikrarı görebilmek adına, oluşturduğumuz uluslararası para birimi kullanım endeksine bakmamız yeterlidir. Bu endeks zaman serileri verileri elde edilebilen beş ölçütün ağırlıklı ortalamasına göre oluşturuldu: Resmi rezervler, FX işlem hacmi, döviz cinsi borç araçlarının tutarı, sınır harici mevduatlar (cross-border deposits) ve sınır harici borçlar (cross-border loans). Bu uluslararası para kullanımı endeksini aşağıdaki Şekil 10’da gösteriyoruz. Dolar endeks seviyesi 2008 Küresel finansal Krizinden bu yana 75 seviyelerinde istikrarını korumuş durumda ve diğer rakiplerinin bir hayli önünde. Avro 25 endeks seviyesi ile doları takip etmektedir ve onun da endeks seviyesi oldukça istikrarlıdır. seviyesinde avro takip etmektedir. Her ne kadar Çin renminbisinin kullanımı son 20 yılda artmış olsa da endeks seviyesi ancak 3 civarıdır ve bu bakımdan hem endeks değeri 8 olan Japon yeni hem de 7 olan İngiliz poundunun gerisindedir

Şekil 10. Uluslararası para birimi kullanım endeksi

Not: Endeks, her bir para biriminin küresel olarak açıklanan döviz rezervleri (yüzde 25 ağırlık), döviz işlem hacmi (yüzde 25), döviz borç ihracı (yüzde 25), döviz ve uluslararası bankacılık alacakları (yüzde 12,5) paylarının ağırlıklı ortalamasıdır. ve döviz ve uluslararası bankacılık yükümlülükleri (yüzde 12,5).

Kaynak: IMF COFER; BIS Trienal Merkez Bankası Döviz ve OTC Türev Ürünler Piyasası Anketi; Dealojik; Sonlandırıcı; BIS yerel bankacılık istatistikleri; Kurul personeli hesaplamaları.

ABD dolarının statüsünün azalması yakın vadede pek olası görünmüyor.

ABD dolarının hâkimiyetine yönelik yakın sürede zorluklar sınırlı görülmektedir. Modern tarihe baktığımızda bir baskın para biriminin tek bir örneği karşımıza çıkmaktadır. Bu da İngiliz sterlininin yerini Amerikan doları ile değiştirmesidir. Birinci Dünya Savaşından sonra ortaya çıkan ekonomik buhranın ardından dolar 1944 de Bretton Woods Antlaşması ile uluslar arası rolünü sağlamlaştırmıştır.

(Tooze 2021, Eichengreen and Flandreau 2008, Carter 2020). (9)

Ek olarak daha uzun bir zaman diliminde doların uluslararası statüsüne daha fazla meydan okuyan risklerinde göstermektedir.

Avrupa’nın artan entegrasyonu AB’yi olası bir rakip haline getiriyor. Hele de Avrupa Birliği’nin sahip olduğu derin finansal piyasalar, serbest ticaret hacmi ve istikrarlı girişimleri hesaba katılırsa. Covid 19 pandemisi esnasında AB bugüne dek benzeri görülmemiş miktarda ortak destekli borç kağıtları ihraç etme planları yaptı. Eğer mali entegrasyon gelişir ve AB tahvilleri için geniş ve likit bir piyasa gelişirse avro bir rezerv para birimi olarak daha cazip hale gelebilir. Bu bütünleşme sayesinde AB’nin devlet tahvilleri piyasası altyapısındaki iyileşmeler ve bir dijital avronun getirilmesi bu entegrasyonu hızlandırma potansiyeline sahiptir. Ek olarak avronun hem özel hem devlet için yeşil finansta önde gelen rolü, eğer bu piyasa büyümeye devam ederse avronun uluslararası rolünü kuvvetlendirebilir. Yine de daha kuvvetli bir mali entegrasyonla bile, süregelen siyasi bölünmüşlük politika belirsizliğine sebep olmaya devam edecektir.

Doların hakimiyetine bir diğer meydan okuma kaynağı süregelen hızlı büyümesi ile Çin’dir. Çinliler satınalma gücü paritesi esasında hesaplanan GSYH rakamlarında ABD’yi şimdiden geçmiş durumda. (IMF Economic Outlook, Temmuz 2021) (10) ve 2030’da ABD’yi standart nominal GSYH hesaplamalarında da geçeceği tahmin ediliyor. Renminbinin daha geniş kullanımı konusunda ise kimi engeller mevcut. Başlıcaları; renminbi serbestçe alınıp satılamıyor, Çin sermaye hesabı serbest değil, ve yatırımcı güveni, hukukun üstünlüğü de dahil olmak üzere Çin kurumlarına karşı nispeten düşük. (Wincuinas 2019) Bütün bu faktörler –her ne ne biçim altında olursa olsun- Çin renminbisini uluslararası yatırımcılar için nispeten sevimsiz kılıyor.

ABD dolarının hakimiyetine bir diğer tehdit değişen ödeme sistemleri manzarası olabilir. Örneğin hem özel sektör hem resmi kurumlarda dijital paraların hızlı büyümesi ABD dolarına olan güveni azaltabilir. Geliştirilen yeni ürünlerle birlikte ele alındığında, değişen yatırımcı ve tüketici tercihleri beraberce, algılanan fayda ve maliyet dengesini marjda değiştirmeye yeterli olabilir. Öyle ki bu değişim doların lider rolünü sürdürmesine yardım eden süredurumu yenmeyi sağlayabilir. Yine de bütün bunlara rağmen tek başına teknolojinin genel manzarayı dolar hakimiyetini sağlayan uzun süredir mevcut sebeplerin üstesinden gelmesi pek muhtemel değildir.

Sonuç olarak, denilebilir ki; ABD dolarının bir değer saklama aracı ve değişim aracı olarak değerine zarar verecek her hangi bir geniş çaplı siyasi ve ekonomik değişiklik olmadıkça ve bununla birlikte doların alternatiflerinin çekiciliğini arttıracak gelişmeler aynı anda yaşanmadıkça, dolar büyük olasılıkla yakın gelecekte dünyanın hakim uluslararası parası olmaya devam edecektir.

Dipnotlar

(1) Araştırma yardımı için John Caramichael’a teşekkür ederiz.

(2) Doların uluslararası finans piyasalarında kullanımına ilişkin ayrıntılı bir tartışma için bkz. Küresel Finansal Sistem Komitesi (2020)

(3) Çapalı para birimleri tanımları, açıkça dolara sabitlenmiş para birimlerinin yanı sıra ayların yüzde 90’ından fazlasında dolar karşısında yüzde 2’den daha az hareket eden para birimlerini içerir.

(4) Çin hariç tutulsa bile, dünya GSYİH’sının yaklaşık yüzde 30’u (Amerika Birleşik Devletleri hariç) diğer tüm para birimlerinden önemli ölçüde daha fazla olan ABD dolarına bağlıdır.

(5) 2013’ten bu yana, aşağıdaki altı merkez bankası birbirleriyle kalıcı ikili takas düzenlemelerine sahiptir: Kanada Bankası, İngiltere Bankası, Japonya Bankası, Avrupa Merkez Bankası, Federal Rezerv ve İsviçre Ulusal Bankası.

(6) Federal Rezerv’in merkez bankası takas hatları hakkında ek bilgiler https://www.federalreserve.gov/monetarypolicy/central-bank-liquidity-swaps.htm adresinde bulunabilir.

(7) FIMA repo imkanı, onaylı yabancı merkez bankalarının ve diğer yabancı para otoritelerinin ABD Hazinelerini Federal Rezerv Sistemi Açık Piyasa Hesabına satarak ve geri satın alma anlaşmasının vadesinde onları geri almayı kabul ederek geçici olarak dolar artırmalarına izin verir. Böylece, menkul kıymetlerin açık piyasada satışı dışında Hazine menkul kıymetlerinin FIMA hesap sahiplerine alternatif bir geçici ABD doları kaynağı sağlar. Tesisle ilgili ek bilgiler https://www.federalreserve.gov/monetarypolicy/fima-repo-facility.htm adresinde bulunabilir.

(8) Döviz işlemlerinde bir döviz alınıp diğer bir döviz satıldığından, her işlem iki kez sayıldığından döviz işlemleri ölçüsünün toplamı yüzde 200’dür.

(9) ABD GSYİH’sı, 1800’lerin sonlarında İngiliz GSYİH’sini gölgede bırakmış olabilir, ancak dolar, 1944’teki Bretton Woods Anlaşması sonrasına kadar egemenliğini tamamen sağlamlaştırmadı (Eichengreen ve Flandreau (2008)).

(10) Bloomberg’in temel durum tahmini, Çin GSYİH’sının 2033’te nominal olarak ABD GSYİH’sini aşacağını öngörüyor (https://www.bloomberg.com/news/features/2021-07-05/When-will-china-s-economy- bizi yenen-hayır-1-neden-asla-olmayabilir?srnd=premium&sref=c1gYoH2n).

Lütfen bu notu şu şekilde alıntılayın:

Bertaut, Carol C., Bastian von Beschwitz ve Stephanie E. Curcuru (2021). FEDS, “ABD Dolarının Uluslararası Rolü” diyor. Washington: Federal Rezerv Sistemi Guvernörler Kurulu, 06 Ekim 2021, https://doi.org/0.17016/2380-7172.2998.

Sorumluluk Reddi: FEDS Notları, Kurul personelinin kendi görüşlerini sunduğu ve ekonomi ve finans alanındaki çeşitli konularda analizler sunduğu makalelerdir. Bu makaleler, FEDS Çalışma Kağıtları ve IFDP kağıtlarından daha kısa ve daha az teknik odaklıdır.

Kaynakça:

Bank for International Settlements. BIS Data Bank.

Boz, E., C. Casas, G. Georgiadis, G. Gopinath, H. Le Mezo, A. Mehl, and T. Nguyen (2020). “Patterns in Invoicing Currency in Global Trade.” IMF Working Paper No. 20-126.

Carter, Z. (2020). The Price of Peace: Money, Democracy, and the Life of John Maynard Keynes. Random House.

Committee on the Global Financial System (CGFS), (2020). “U.S. dollar funding: an international perspective.” BIS CGFS Papers No 65.

Dealogic, DCM Manager, http://www.dealogic.com/en/fixedincome.htm.

The Economist (2020). “Dollar dominance is as secure as American leadership.” https://www.economist.com/finance-and-economics/2020/08/06/dollar-dominance-is-as-secure-as-american-global-leadership. Accessed August 18, 2021.

Eichengreen, B. and M. Flandreau (2008). “The Rise and Fall of the Dollar, or When Did the Dollar Replace Sterling as the Leading International Currency?” NBER Working Papers No. 14154.

Judson, R. (2017). “The Death of Cash? Not So Fast: Demand for U.S. Currency at Home and Abroad, 1990-2016.” International Cash Conference 2017.

Refinitiv, Thomson ONE Investment Banking with Deals module and SDC Platinum, http://www.thomsonone.com/.

Tooze, A. (2021). “The Rise and Fall and Rise (and Fall) of the U.S. Financial Empire.” Foreign Policy https://foreignpolicy.com/2021/01/15/rise-fall-united-states-financial-empire-dollar-global-currency Accessed August 13, 2021.

Wincuinas, J. (2019). “The China position: Gauging institutional investor confidence.” Economist Intelligence Unit. https://eiuperspectives.economist.com/financial-services/china-position-gauging-institutional-investor-confidence Accessed August 18, 2021.