Borsa

Yapı Kredi Yatırım: Piyasalarda Reflasyon ve Enflasyon Fiyatlanacak

Son açıklanan makro veriler, küresel ekonomilerdeki büyüme döngüsünün, hızlanan gelişmiş ülkeler ve biraz geride kalan gelişmekte olan ekonomiler ile birlikte…

Son açıklanan makro veriler, küresel ekonomilerdeki büyüme döngüsünün, hızlanan gelişmiş ülkeler ve biraz geride kalan gelişmekte olan ekonomiler ile birlikte daha az senkronize hale geldiğine işaret ediyor Ancak veriler çeşitli ürünlerdeki darboğazların her iki ekonomide de daha belirgin hale geldiğini gösteriyor

- Politika yapıcıların enflasyon baskılarının geçici olduğuna dair güvence vermelerine rağmen, döngüsel emtia fiyatlarındaki artışlar çoğunlukla güçlü talepten kaynaklanıyor gibi görünüyor Enflasyonun baskın piyasa teması haline geleceğini düşünmeye devam ediyoruz Enflasyon yükseldikçe, politika yapıcıların enflasyonun geçici olduğuna dair görüşleri sorgulanmaya başlanabilir.

- Genel olarak riskli varlıklara yönelik görüşümüz olumlu yönde değil ve risk getiri potansiyelinin asimetrik olduğunu düşünüyoruz. Değerlemeler, eğilim ve pozisyonlara yönelik verilerin çoğu bize Kasım ayı başlarında yükselişe geçmemize neden olan koşulların tam tersine işaret ediyor Anlamlı bir düzeltme olasılığının yükseldiğini düşünüyoruz.

- Reflasyon ve enflasyon ile ilişkili fiyatlamalarda olumlu görüşümüzü koruyoruz ve değerli metaller ve (döngüseller dahil) ilişkili hisse senetlerine ilginin artacağını düşünüyoruz. Enflasyona yönelik geçen sene aykırı gibi duran görüşümüz daha yaygın hale geldiyse de, çoğu büyük varlık yatırımcısı ABD ekonomik tercihlerinin enflasyonist hale gelmesi konusunda, muhtemelen kurumsal karar mekanizması nedeniyle hazırlıksız görünüyor Yatırımcılar hala uzun vadeli ve emtialar ve özellikle altında ağırlıkları düşük görünüyor.

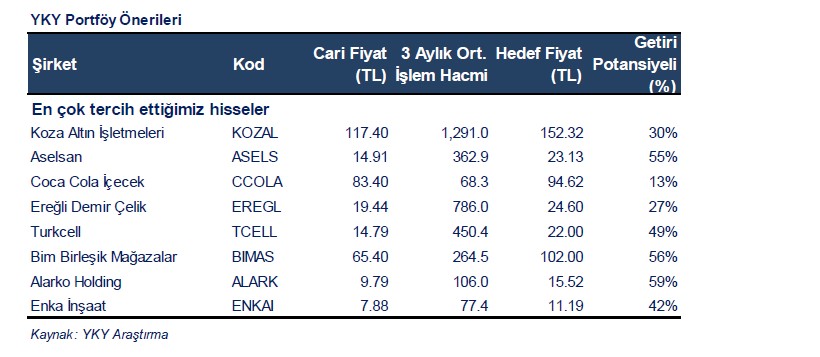

- Makro olmayan ana temamız ise ‘Sürdürülebilir Yatırım ( ile ilişkili fikirler olmaya devam ediyor (Model Portföyümüz kapakta)

TÜFE’nin ikinci çeyrekte tepe yapmasını (%17 üzerinde) sonrasında ise temelde baz etkilerinden kaynaklı olarak yıllık bazda gerilemeye başlamasını ve yılı %14-15 seviyesinde tamamlamasını bekliyoruz.

- Son üç aydır ifade ettiğimiz gibi Türk varlıklarına yönelik görüşümüz bir süredir olumlu yöndeydi, ancak şu anda aşırı olumluya geçme zamanı olmadığını düşünüyoruz. Daha ziyade, nette uzun pozisyonda kalırken biraz daha incelikli strateji için iyi bir zaman olduğunu düşünüyoruz. Belki de betadan daha fazla alfa (yani hisse seçimi) ve bir çekirdek pozisyon etrafında daha fazla taktiksel hareket daha mantıklı olabilir Aşırı risk almaktan kaçınmak ve biraz daha temkinli olmak bizce makul.

- Olumlu bir sürpriz için en olası aday, bize göre özellikle ABD ve AB ile ilişkiler olmaya devam ediyor. Haziran ayındaki NATO toplantısı piyasalar açısından da önemli olabilir.

Gelişmekte olan ülke döviz kurlarındaki oynaklık dengelenirken, önümüzdeki dönemde parasal genişlemeden daha erken çıkılabileceğine dair riskler gelişmekte olan ülke piyasaları açısından belirleyici olmaya devam edecek.

Yazarlar: Baş Stratejist Murat Berk, Yeşim Sarışen

“Makro Düşünceler” başlıklı rapordan alıntıdır

Warren Buffett yatırımcıları uyardı: Enflasyon dalgası geliyor

Elon Musk: “Kripto umut vadediyor, ancak ihtiyatlı yatırım yapılması gerek”

Dünya gıda fiyatlarında korkutan yükseliş devam ediyor