Borsa

MAVI: Hedef fiyat değişikliği ile AL tavsiyemizi yineliyoruz

MAVI için hisse başına hedef fiyatımızı, 2021 yılının ilk üç çeyreğinde marjlarda beklenen daralmanın aksine açıklanan güçlü kârlılığın neticesinde şirketin…

MAVI için hisse başına hedef fiyatımızı, 2021 yılının ilk üç çeyreğinde marjlarda beklenen daralmanın aksine açıklanan güçlü kârlılığın neticesinde şirketin öngörülerindeki yukarı yönlü revizyonun ve makro varsayımlarımızdaki güncellemelerin sonucunda 88 TL’den 91 TL’ye yükseltiyoruz. Hisse için revize hedef fiyatımız %46 yukarı potansiyele işaret ettiğinden AL tavsiyemizi

koruyoruz. Hisse 2022T 2.6x FD/FAVÖK çarpanı ile global benzer şirket çarpan medyanına kıyasla %67 iskontolu işlem görmektedir.

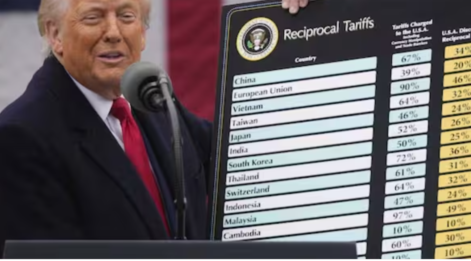

Güçlü talep ve yavaş döviz kuru adaptasyonu ile iyi pazar konumlandırması Stratejisini güçlü marka yönetimi ve doğru ürün-doğru fiyat stratejisi üzerine konumlayan MAVI, artan iç taleple desteklenen güçlü büyüme rakamlarına ulaşmayı başardı. Şirket yönetimi bu nedenle büyüme ve FAVÖK marjı öngörülerinde yukarı yönlü revizyon yaptı. 2021’in son çeyreği ve gelecek yılın ilk çeyreği mevsimselliğin ve ekonomik yavaşlamanın marjları baskılayabileceği düşünülse de, şirket satın almalarının önceden yapılması sayesinde maliyetlerin, brüt marj üzerindeki enflasyon ve kur baskısını azaltacağını düşünüyoruz. Pandemi döneminde değişen tüketici davranışları sonucunda online satışların hem Türkiye’de hem de uluslararası operasyonlarda önemli bir büyüme göstermeye devam edeceğini öngörüyoruz.

Piyasadaki rakiplerinin aksine, doğrudan döviz girdilerinin toplam girdi maliyetlerine oranının (döviz cinsinden doğrudan maliyetlerin yaklaşık %25’i) düşük olması, kur adaptasyonunu yavaşlatmakta ve MAVI’yi rakiplerine göre avantajlı kılmaktadır. Net nakit pozisyonu, ürün yönetimi ve maliyet disiplini sayesinde şirketin, maliyet baskılarını büyük ölçüde fiyatlarına yansıtabileceğini düşünüyoruz. Yine de, 2022E’de sınırlı bir FAVÖK marjı daralması öngörüyoruz.

Ayrıca, döviz korumalı yeni TL mevduat planının açıklanmasından sonra TL’de görülen hızlı değer kazancı, dövizle ilgili gelecekteki maliyet baskılarını hafifletebilir. Son olarak önemli noktalardan bir tanesi de asgari ücrette yakın zamanda açıklanan %50’lik zammın, kısa vadede de olsa satın alma gücüne olumlu etki yapabileceğidir.

Fiyat hedefimiz ile ilgi ana riskler Değerlememize yönelik en önemli risk unsuru, beklenenden yüksek enflasyon ve TL’deki değer kaybı ile, hammadde fiyatlarının artırması ve satın alma

gücünün bozulmasıdır.

İş Yatırım