Murat Kubilay

Murat Kubilay Yazdı: 2. Perde Başlıyor…

İyi haberi vererek başlayım; ekonomik krizin ilk perdesi sona erdi. Döviz kurları ve piyasa faizlerini sarsarak başlayan kriz; ekonomide daralmaya, enflasyonda patlamaya yol açtıktan sonra; işsizliği zirveye taşıdı ve çok sayıda intihar için uygun zemin hazırladıktan sonra sona erdi...

İyi haberi vererek başlayım; ekonomik krizin ilk perdesi sona erdi. Döviz kurları ve piyasa faizlerini sarsarak başlayan kriz; ekonomide daralmaya, enflasyonda patlamaya yol açtıktan sonra; işsizliği zirveye taşıdı ve çok sayıda intihar için uygun zemin hazırladıktan sonra sona erdi. Yılın son aylarında yeniden cari açık verecek kadar nefes aldığımızı görünce, bunu kestirmiştik; fakat 2019 yılı 4. çeyreğinde %6 büyüdüğümüzün açıklanması resmi olarak son noktayı koydu.

Sıra geldi kötü habere; ikinci perdeye başlıyoruz. Hatırlarsanız eğer Ekim 2019’da ‘2. Perde Yaklaşıyor’ isimli bir yazıyı sizlere sunmuştum. İşte o dalga artık yaklaşmıyor, kıyılarımıza kadar geldi. İdlip’te yaşanan hazin olay ve korona virüs salgınının yayılması; Türkiye ekonomisinin küresel piyasalardaki bir sallantıya veya iç-dış politik gerilimlere karşı koyabilecek takatinin pek kalmadığını gösterdi. Burada bir noktayı vurgulamak isterim; kötü gidişatın nedenleri İdlip saldırısı ve korona virüs değil; onlar yalnızca fitili ateşleyen olaylar; çünkü bu salgın zamanla durdurulabilir veya Suriye’de hiç olmadı geçici bir çözüme varılabilir.

Küresel durgunluğun yaklaşması ve agresif dış politikanın er geç duvara toslaması şahsıma özel değil, az çok genel kabul görmüş beklentiler. Bu yazıyla benim ortaya koyacağım önermeyse, ‘takatimizin kalmadığı’.

Resmi verilerin kullanıldığı, çok sayıda görselin yer aldığı ve iyi gelişmelerin de vurgulandığı analizimize başlayalım. Ama hemen öncesinde, bir önceki yazıda izah ettiğimiz şekilde ‘Saray Rejimi’ idaresi altında olduğumuzu belirtelim. Başrollerde yalnızca Cumhurbaşkanı Erdoğan ve Bakan Albayrak var, alınan önemli kararlar bu iki kişinin düşünce yapıları ve ruhsal durumlarına bağlı; sözü dinlenebilir bir bürokrasi kalmadı, IMF çıpası da yok.

İlk sorumuz şu: fiyat istikrarı (enflasyon) ve finansal istikrar üzerinde son derece etkisi bulunan, 2018’de patladığında çok ciddi sonuçlara neden olduğunu yaşadığımız dolar kuru; Türkiye gibi açık ekonomilerde nasıl kontrol altında tutulur?

Türk lirasını cazip tutmak için TL faizleri yüksek tutmayı deneyebilirsiniz. Ancak hepimiz Erdoğan’ın hem büyümeyi teşvik edebilmek için hem de ideolojik tutumundan ötürü faiz artırımına müsaade etmeyeceğini biliyoruz. Aşağıdaki grafikte verilmiş Merkez Bankası (TCMB) ağırlıklı ortalama faizi, Ocak 2014 (kırmızı) ve Ocak 2017’deki (kırmızı) isteksizce artırılamayacak; veya iyi ihtimalle Haziran 2018 ile Eylül 2018 arasındaki (yeşil) gibi gecikmeli artırılacak, ancak reel sektör için iş işten çoktan geçmiş olacak.

Erdoğan’ın Londra’da bizzat kurumsal yatırımcılara, iktisat kitaplarında yazanın aksi biçimde ‘faiz sebep, enflasyon netice’ deme cüreti ve sıklıkla ‘Eski Türkiye geride kaldı’ vurgusu her şeyi anlatmaya yetiyor.

Peki, dolar faizini düşürsek? E haliyle bu konu bizim TCMB’nin yetkisinde değil, ABD Merkez Bankası (Fed.) tarafından belirleniyor ve küresel piyasalarca fiyatlanıyor. Hali hazırda oldukça düşük; bunu bankalardaki döviz mevduatlara aldığınız cüzi faizle zaten görüyorsunuz.

Öyleyse faizle değil, likiditeyle döviz kurlarını kontrol altında tutmaya çalışalım. Akla ilk gelen; piyasaya verilen TL’yi ve bankaların kullandırdığı TL cinsi kredileri sınırlandırmak. Mesele şu ki bunu yaptığınız vakit, sokak jargonuyla ‘piyasada para yok’ şikâyetine maruz kalacak, zar zor kendini döndüren birçok küçük ticari işletmeyi iflasa zorlayacaksınız.

KOBİ’ler için Kredi Garanti Fonu neden kurulmuştu, unuttunuz mu? Aşağıda M3 tanımlı para arzı grafiğinin son 1 yıllık gelişimi verilmiş. TCMB; piyasaya para vermekten ve kredileri teşvik etmekten imtina etmediğini burada gösteriyor; çünkü ‘şov devam edebilmeli’.

Geriye tek bir seçenek kalıyor; TL’yi azaltamıyorsak, doları artıralım. Artıralım tabi, eğer Merkez Bankası’nın elinde yeterli rezerv varsa! Aşağıdaki grafikte TCMB’ye ait döviz ve altın cinsi brüt rezervler bulunmakta. Bu paraların karşılığında Merkez Bankası’nın döviz cinsi yükümlülükleri de var; yani netleştirmediğimiz müddetçe TCMB’nin hareket kabiliyetini tam olarak ölçemiyoruz. Brüt rezervler 102,9 milyar dolar iken, netleştiğinde 34,6 milyar dolara düşüyor; fakat hikâye burada bitmiyor.

Muhasebenin derinliklerinde sizi kaybetmeden şu şekilde ifade edeyim; TCMB’nin son dönemde ismini çok duyduğunuz swap yoluyla piyasadan ve Çin (1 milyar dolar) ile Katar (5 milyar dolar) merkez bankalarından aldığı 19,8 milyar dolar kadar daha yükümlülüğü var. Yaklaşık diyorum çünkü merkez bankasının bilançosu her gün yayınlanır ama bu swap hesapları 1 ay geriden açıklanıyor ve haliyle tam şu anda ne olduğunu bilemiyoruz. Üstteki hesaplamada bu ek yükümlülük 20 milyar dolar olarak varsayıldı. Özetle, geriye kalan netin de neti rezerv ne kadar? Hemen hemen 14,6 milyar dolar. Yukarıdaki grafikte kırmızı ve yeşil renkler arasında Kasım 2016’da başlayıp Mart 2019’da kolayca görünebilir büyüklüğe ulaşan farkın nedeni işte bu swap kaynaklı yükümlülükler.

Peki Türkiye’nin (bankalar, reel sektör ve kamu) vadesi 1 yıldan kısa döviz cinsi borcunun miktarı ne kadar? 168 milyar dolar. Önümüzdeki 1 yılda devlet, bankalar ve reel sektör; vadesi gelen bu düzeydeki borçları geri ödemek veya yeniden borçlanmak durumunda. Aksi takdirde kur yukarı gidecek veya gitmemesi için TCMB piyasaya döviz verecek (faiz artıramadığını hatırlayalım). Hangi dövizi? Az önce bahsettiğimiz 14,6 milyar doları, o biterse ne olur? Cevabı 2018 yılından biliyoruz.

Grafiğe dikkatli bir şekilde bakanlar, bahsedilen verinin Mayıs 2019’da daha da düşük (7,4 milyar dolar) olduğunu fark edeceklerdir. Öyleyse o dönemde yaşananlara ve dönemin koşullarına değinelim. Mart 2019 tarihinde Merkez Bankası’nın rezerv politikasına ilişkin şeffaf olmayan işlemler, piyasa oyuncuları tarafından tespit edilmiş; yetkililerin tatmin edici olmayan yanıtları üzerine orta ölçekli yeni bir spekülatif atak yaşanmış, dolar kuru yukarı sıçramıştı.

Nihayetinde TCMB durumu biraz daha açık izah etmiş, bu esnada Mart 2019 yerel seçimleri, Mayıs 2019 İBB seçim iptali ve Haziran 2019 İBB seçimi geride kalmış; dolar kuru bir nebze de olsa dinmişti. Tabi bu anlattıklarım işin görünen tarafıydı. Diğer tarafta ise yabancı yatırımcıların TL üzerine al-sat yapmalarını kısıtlayan BDDK’nın swap uygulaması başlamıştı ve TCMB politika faizi %24 gibi yüksek seviyedeydi. Ötesi ve en önemlisiyse küresel piyasalarda risk iştahı açılmış; Aralık 2018’de başlayan büyük sallantı Temmuz 2019’da (yeşil bölge) yerini yeni rekorlara bırakmaya başlamıştı.

Geçmişten bugüne dönmenin vakti geldi. Şimdi TCMB politika faizi %10,75; muhtemelen 19 Mart 2020 tarihli toplantıda 25 baz puan daha indirim yapılıp sabit tutulmaya başlanacak. Bir daha ne kadar gerekse bile %24’e çıkarılamayacak; fakat Fed. faiz indirimlerine devam ederse (ki edecek), bu bahane edilip TCMB tarafından tek haneli faizler hiç olmadı zihinlerde denenecek. Küresel piyasalar mı? Onu da anlatalım.

Korona virüse değinmek gerek. Çin’deki salgına karşı Hubei eyaletinin tamamını karantinaya alındı, Starbucks gibi çok uluslu şirketlerin faaliyetlerine ara verdi ve bu ülkeye olan uçuşlar durduruldu. Bu uygulamalar neticesinde Çin sınırları içerisinde salgın kısmen kontrol altına alınmış olsa da küresel tedarik zincirinin merkezine yerleşmiş Çin’deki imalata dair aksamaların, dünya geneline yayılma riski piyasalarda tedirginliğe yol açmıştı.

Geçtiğimiz hafta İdlip’te yaşanan olaylar ile yakın zamanlı başka bir olay daha gerçekleşti. Korona virüs vakası, Çin’in milli sağlık sorunu olmaktan çıkıp; G. Kore, İran ve İtalya gibi diğer ülkelere de sıçradı ve en nihayetinde Kaliforniya’ya uzanarak ABD’ye de ulaştı. Fakat salgının dünya geneline bir anda yayılması, tarihi zirvesini yaşayan piyasalarda şiddetli fırtınaya neden oldu.

2008’deki küresel krizi yaşayanlar, bu tip ortamlardaki fiyat seviyelerinden ve kar/ zarar durumundan bağımsız, panik satışlarının yarattığı dalganın gücünü bilirler. İşte buna benzer bir panikle yalnızca birkaç günde ABD hisse senetleri piyasası %16 oranında değer kaybı yaşadı (yeşil bölge).

Her zaman belirttiğimiz gibi filler dövüşürken, olan yerdeki çimenlere oldu, en çok da dış açıklığı yüksek ve jeopolitik riskler yaşayan Türkiye’ye. Yazının başında 2. perdeye girişimizin korona virüs ve İdlip’te yaşanan faciadan bağımsız olduğunu belirtmiştim, az önceki paragraflardan ötürü bunu unutmuş olma olasılığınıza karşı yeniden hatırlatmak isterim. Çünkü Türkiye, Suriye’deki çatışmaya ilişkin geçici bir çıkış yolu bulabilir ve küresel merkez bankalarının para musluğunu yeniden açmaları ve faiz indirmeleriyle birlikte şu anda yaşanan küresel panik dindirilebilir. İlk kısmı uluslararası ilişkiler ve güvenlik uzmanlarına bırakıp, ikinci kısma odaklanıyorum.

Bir kez daha ABD Merkez Bankası (Fed.) başta olmak üzere faizlerin düşürüleceği ve likiditenin artırılacağı bir döneme girdiğimizi rahatça söyleyebiliriz. Esasında bu durum 2019’da başladı bile. Öyleyse neden ‘takatimiz yok’ önermesiyle sizlerin karşısına çıkıyorum?

Bugün artık memleketimizin kahvehanelerinde dahi bilinen ve sıklıkla dile getirilen ‘ABD para basar ve dünya rahatlar’ ezberini yavaş yavaş geride bırakıyoruz. Şimdiki gibi ‘kötü veri, iyi piyasa’ yerine, tıpkı 2009 öncesindeki gibi kötü iktisadi gelişmelerin, piyasalar için yeniden kötü olarak algılanacağı bir döneme yaklaşıyoruz. Özellikle Kasım 2020’deki ABD başkanlık seçimleri sonrasında yeni normal bu olacak.

Madem öyleyse bu yazıyı neden şimdi yazıyorum? Çünkü yabancılar Türkiye finansal piyasalarına yakın vadede geri dönüşü olmaksızın veda ediyorlar. Aşağıdaki görselde Türkiye Hazinesi’nin çıkardığı iç borçlanma senetlerindeki (devlet tahvili ve hazine bonosu) yabancı yatırımcı mülkiyet oranı bulunuyor. Nisan 2013’te TL cinsi bu tahvillerin %25,7’sini elinde tutan yabancılar; Şubat 2020 tarihinde paylarını %8,8 oranına düşürmüşler. Öyle ki birkaç ay sonra bu oran artan riskler neticesinde muhtemelen daha da düşecek. Tahvil yatırımcısının vade günü çıkışı, hisse senedi yatırımcısına göre çok daha kolaydır; çünkü anaparanın ödenme gün geldiğinde Hazine parayı vermek durumunda.

Oranlar üzerinden konuştuğumuzda yaşananları bazen idrak etmek zor olabiliyor; bu nedenle miktara dönelim. Nisan 2013’te 64 milyar dolar ederinde tahvil tutan yabancılar; Şubat 2020’de paylarını 13 milyar dolara düşürmüşler. Daha net ifade edeyim; anaparanın vade günü gelince, yeni ihaleye girip Türkiye’ye yatırım yapmamışlar, parayı alıp çıkmışlar. Sanki büyük bir felaket bekleyen ve öncesinde planlı ve hızlı bir şekilde arkasına bile dönüp bakmadan gidenler gibi.

Buraya kadar olan kısımda döviz kuru kanalıyla gelen şokların TCMB’nin zayıflığından ve hükumetten bağımsız olamamasından kaynaklı olduğunu; küresel piyasalardaki çalkantıların ve iç/ dış politik sarsıntıların kolayca iç piyasalarımıza yansıdığını ve küresel para bolluğuna rağmen yabancıların Türkiye’ye kararlı bir şekilde veda ettiklerini ifade ettik.

Sıra geldi bu uzun girişin ardından özel sektör, tüketiciler, bankalar ve kamu maliyesi hakkında dikkate değer ve konumuzla ilgili kısımları kısa kısa aktarmaya. Ama hemen öncesinde Türkiye’yi oluşturan bütün unsurların (finansal kesim, kamu, TCMB, reel sektör ve hane halkı) dış borç vaziyetine adet olduğu üzere değinelim. Adet diyorum çünkü ideolojiler ve partiler üstü bir şekilde krize dış borç nedeniyle girdiğimiz konusunda herkes mutabık. Bakalım dış borçlulukta son durum ne?

Aşağıdaki görselde 1989’dan 2019’a (3. çeyrek) kadar olan oldukça geniş sürede Türkiye’nin dış borcunu bulabilirsiniz. Oldukça geniş bir zaman dilimini özellikle seçtim, çünkü AKP taraftarları durumun 1990’larda daha kötü olduğuna inanıyorlardı.

Görüldüğü üzere mevcut durum, 2001 krizinden bile kötü. Ötesi 2008 ve 2016 yıllarında 2 sefer GSYH hesaplamalarımıza güncelleme yaparak onları büyüttüğümüzü (özellikle ikincisi şüpheli) hatırlatayım; aksi halde bu oranlar %80’i çoktan geçmiş olurdu. Tabi hepsi de bu değil; son 17 yılda yapılan 64 milyar dolarlık özelleştirme ile borcun düşürüldüğünü; hatta özel sektörün de birçok kuruluşunun yabancılara satıldığını hatırlatalım.

Dış borç durumu görüldüğü üzere kötü ama son dönemin en kötüsü değil; bu sizlere Pollyanna mutluluğu sağlayabilir. Çünkü 2019 yılı 2. çeyreğinde %60,9’a çıkarak rekor kırmıştı, şu anda %59,1.

Gerçekten iyi olan haberse bu süreçte borç miktarında ciddi bir azalma gerçekleşti. 2018 başında 467 milyar dolara kadar çıkan dış borç, çoğunlukla özel sektörün geri ödemeleri neticesinde 434 milyar dolara düştü. Haliyle miktar olarak önemli, oransal anlamda ise göz ardı edilebilir bir rahatlama yaşandı. Aşağıdaki grafik dış borç miktarının tarihsel gelişimini gösteriyor. Üretmeden tükettiğimiz günlerin sonucu işte bu grafik.

Şimdi bu borç yükünün asıl sorumluları olan finansal kesim hariç özel sektörü ele alalım. Aşağıdaki görselde bu kuruluşların net döviz cinsi borcu bulunuyor.

Görüldüğü üzere Şubat 2018’de 224 milyar dolar ile zirveye çıkan borç; güncel veri Kasım 2019 itibarıyla 176 milyar dolara düşmüş durumda. Bu hiç şüphesiz güzel bir haber. Bir şekilde patronlar borcun sürekliliğinin farkına sonunda varıp elde ettikleri karları cebe atmak yerine borç ödemeye kullanmışlar veya ceplerinden taze sermaye şirkete koymuşlar veya borcu bu seviyeden de olsa dövizden TL’ye döndürmüşler. Bu durumun detayını bilmiyoruz; fakat şirketlerin bir nebze nefes aldıkları muhakkak.

Tabi geç kalınmış ama yerinde olan bu kararın bir bedeli var. Yatırımları da durdurmuşlar. Aşağıdaki görseldeki yeşille işaretlenmiş yerler, özel sektör yatırımlarının yıl içinde keskin bir şekilde düştüğünü dönemleri gösteriyor; %6 büyüdüğümüz son çeyrekte bile hala eksi vaziyetteler.

Özetle, patronlar durumu anlayıp önlem almışlar, fakat yatırımlar durmuş ve olan çalışanlara olmuş. Çalışanların ne alakası var mı dediniz? Öyleyse hemen aşağıdaki grafiğe bakalım.

Krizle birlikte özel sektörün yarattığı istihdamda kesin bir düşüş olmuş. İşsizlik sigortası fonunun işverenlerin hizmetine sunulmasına rağmen, özel sektör istihdamı kendini toplayamamış. Şu andaki istihdam düzeyinin 2015 yılı 2. çeyreğindeki kadar olduğunu belirteyim. Yani neredeyse 5 yıl geriye gitmişiz. Üstelik ülkemizin nüfusu bu sürede her yıl ortalama 1 milyon artarken; birçok genç iş gücü piyasasına ilk defa giriş yaparken.

Patronlardan bahsettiğimize göre sıra geldi tüketicilere, yani sıradan vatandaşlara. Geleneği bozmayalım, tüketici güven endeksi ile başlayalım. Aşağıda açıkça görüldüğü üzere yaklaşık 1 buçuk yıldır ne yapılırsa yapılsın tüketicinin suratı güldürülememiş. Kim bilir belki de bu veriyi oluşturan anketi, TÜİK hep muhalif vatandaşlara veya iktidarın küskün seçmenlerine sormuştur.

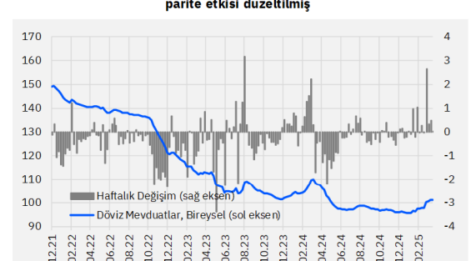

Öyleyse biz de döviz tevdiat hesaplarına bakıp, vatandaşın bilinçaltına inelim. Aşağıdaki görselde ortadaki yeşil çizgiye odaklanalım. Gerçek kişilerin tasarruflarını dövizde tutma eğilimi Ağustos 2018’den bu yana devam etmekte. Kur yukarı çıksa da dövizini satan olmamış, tartışmasız bir biçimde vatandaş ekonomi yönetimine güvenini yitirmiş. Son dönemde artış hızındaki azalmanın da olası kaynağını belirtelim; dolar kadar fiziki altına yönelen talep.

Elbette bu verileri sadece biz değil ekonomi yönetimi de görüyor ve çözmek için bilin bakalım ne yapmışlar? 2002’den beri en sık başvurdukları şeyi, tüketici kredilerini pompalamışlar. Aşağıdaki grafikte göreceğiniz üzere, Ağustos 2019’dan itibaren adeta bir roket gibi fırlayan tüketici kredileri ile vatandaşın yüzü zoraki güldürülmeye çalışılmış, ama görünen o ki pek fayda etmemiş.

Tüketici kredilerine değinmişken, hızlıca bankacılık sektörüne değinelim. Son söyleyeceğimi ilk söyleyeyim; bankalarımızın hali vakti hala yerinde. Zincirleme iflaslar veya büyük holdinglerin borç yapılandırılmasının sonuç vermemesi gibi durumlar yaşanmadığı müddetçe. Bir de Halkbank’ın ABD mahkemelerindeki davasının olası olumsuz sonucu diğer bankalara bulaşmadığı müddetçe sorun yok. Yine de birkaç grafik ile bu önermeleri detaylandıralım.

İlk grafik tahsili şüpheli hale gelerek takipteki krediler sınıfına düşen kredilerin oranı. Krizin başlamasıyla birlikte, %3’ten %5,8’e doğru bir çıkış yaşansa da hala 2009 krizindeki zirvesi %6,6 oranının altında. En solda yer alan 2001 krizi oranlarını ise şu aşamada dikkate almamak gerekiyor; çünkü o kısımlar krizin 3. perdesinde gündemimiz olacak.

Tabi bu olumlu tabloya ilişkin birkaç önemli noktaya da değineyim. İçinde çok miktarda siyasi kredi olduğunu tahmin ettiğimiz 3 büyük kamu bankasının batık kredi oranı, daha seçici olduğunu düşündüğümüz özel sektör bankalarından düşük. Şaşırtıcı değil mi? Ancak özel bankaların da Türk Telekom skandalında olduğu gibi büyük hatalar yapabildiklerini unutmamak gerek.

Koyacağım bir diğer ünlem işareti ise bazı holdinglerin kredi miktarlarının büyük olması ve ancak borç yapılandırma sayesinde ödeme güçlerini geri kazanmaları. Son olarak iyi ve kötü şirket arasındaki üzüm üzüme baka baka kararır sorununu unutmamak. Acil suretle batık ve yarı batık şirketlerin banka ve diğer ticari işletmelerin bilançolarından çıkarılmasında fayda var; yani bir nevi karantina. Bu konuda hali hazırda devam eden bir çalışma var, fakat basına yansıyan haberlere göre süreç çok yavaş ilerliyor, yani yeni bir sarsıntıya yetişmeyebilir.

Varsayalım ki üstteki şüphelerde haklı çıktık; böyle bir durumda dahi sermaye yeterliklerinden ötürü bankalar yine sağlam. Büyük holdinglerde iflas veya zincirleme kaza olmadığı müddetçe şüpheye hiç yer yok. Aşağıdaki görsel güçlü sermaye yapısını ortaya koyuyor.

Kapanışı ise devlet baba ile yapalım, hızlı bir şekilde kamu maliyesine ilişkin görüşümüzü belirtelim. 2017’den itibaren bütçe disiplini bozulsa ve bütçe açıkları TCMB yedek akçesi, değerleme hesabı, bedelli askerlik, imar affı, özelleştirme ve vergi afları ile kapansa da kamu maliyesi hala güçlü. Üstelik kriz dönemlerinde maliyenin bozulması da oldukça anlaşılır.

Peki öyleyse hiç mi sorun yok? Olmaz olur mu, 2 ana sorunu buraya not düşelim. İlki 2020 yılı iç borçlanma yükü oldukça fazla. Öyle ki bunu ben değil, kamuya açıklanan bakanlığın kendi beklentileri söylüyor. TCMB’den yapılan son ve tekrarı olmayacak aktarımın etkisi Nisan 2020 ile geride kalacak ve Hazine borçlanma ihaleleri stresli geçmeye başlayacak.

Dış borçlanmada ise Hazine’nin ihaleleri erkene alıp, küresel risk iştahı açık iken düzenlemesi, kesinlikle yerinde bir hareketti. Fakat dış borçlanmanın kamu nezdinde artması başka bir sonucu doğuruyor. AKP, ekonomi yönetiminde en çok kamu maliyesine ilişkin başarılı olduğunu iddia etmiştir. Bu iddiasını da borçlanma vadesinin uzatılması, maliyetinin düşürülmesi ve döviz yerine TL cinsi borçlanmaya geçilmesiyle desteklemiştir. Peki öyleyse son dönemde yaşananlar gerçekten böyle mi?

İç borçlanma vadesi ile başlayalım. Görüldüğü gibi vade çok kısalmış ve 2007 yılı düzeylerine gerilemiş.

Kamu borçlanmasındaki dövizin payına da bakalım. Görüldüğü üzere son güncel orana göre borcun %49,5 oranı döviz cinsi; öyle ki bu oran AKP döneminin tamamının en kötüsü.

Sıra geldi borçlanma maliyetine. 2001 krizindeki enflasyon oranlarına sahip olmadığımız için nominal faizler görece hala düşük; ancak 2005 yılı düzeylerine kadar çıkmış durumda.

Özetle, kamu maliyesi ülke ekonomisinin hala güçlü olduğu taraf. Fakat bütçe disiplininin kaybedilmesi, tek seferlik gelirlerin büyük ölçüde tükenmesi ve Türkiye Varlık Fonu (TVF) hariç satacak bir şey kalmadığını not etmek gerek. Ötesi AKP’nin mali başarı olarak nitelediği borçlanma vadesi, para cinsi ve faizinin tamamında ciddi bozulmalar mevcut. Hazinenin kredi garantisi verdiği projeler ve alım taahhütlerini (şehir hastaneleri) de unutmamak gerek.

Tüm bunlara rağmen krizin 3. perdesine kadar kamu maliyesi göreli sağlam kalacak. Göreli diyorum çünkü Nisan 2020’nin ardından yılsonu yaklaştıkça Hazine borçlanma ihaleleri daha heyecanlı olacak. Yabancıların devlet iç borçlanma senetlerine artık talep göstermediğine ilişkin en başlardaki grafiği hatırlatmak isterim. Çok karlı özelleştirmeler harici yabancı yatırımcı pek yok, iç borçlanmada kendimizle baş başayız. Sorun çektiğimiz her dönemde ya borçlanma maliyeti artacak ya da bir şekilde para basarak günü kurtarıp, enflasyonla satın alma gücümüzden olacağız.

Bu uzun yazının final kısmına geldik. Alışılanın tersi bir şekilde sondan başa bir paragrafta hepsini özetleyelim. Kamu maliyesi güçlü tarafımız, fakat Nisan 2020 ile birlikte zorlanmalar başlayacak ve yılsonuna doğru artacak. Bankalar oldukça sağlam; büyük holdinglerde bir aksama olmadığı müddetçe güçlerini koruyacaklar. Vatandaşın ekonomik durumu kötü ve bunun da farkında, doğal gaz yakıp görmemesi mümkün mü? Ekonomi yönetimineyse güveni yok; döviz ve altından şaşmıyor. Reel sektör ise borç yükünü bir şekilde hafifletmiş; ancak bunun bedelini yatırım yapmayıp istihdam yaratamayarak vatandaş ödüyor. Dış borç durumumuz ise hala en üst düzeyde kritik, 2. perdede de yine buradan hasar alacağız. Merkez Bankası’nın artık faiz artırma şansı yok, ötesi swapları da düştükten sonra döviz ve altın rezervleri cüzi. Küresel piyasalardaki tarihi zirveler yerini kolaylıkla büyük çöküşlere bırakabiliyor; Türkiye’nin iç ve dış politikasında yaşanan gerginlikler bu sarsıntıları şiddetlendiriyor. Küresel ekonomik durgunluk beklentisi yeniden parasal genişlemeye yol açsa da; yabancı yatırımcılar bunu çıkış için fırsat olarak görüp, TL cinsi varlıklara istikrarlı bir şekilde veda ediyorlar. Haliyle Fed. bizi kurtarmıyor; sadece 2. perdenin girişini uzatıyor.

Peki bundan sonra ne olacak? Şimdiden üzülerek söylemeliyim ki ilerleyen aylarda bu yazı dizisinin ‘2. Perde Şiddetleniyor’ isimli bir bölümü daha yayınlanacak. Yani şu anda yaşananlar henüz öncü şok; tıpkı Şubat 2018 ile Temmuz 2018 arasında olduğu gibi. İlk ve 2. perde birbirine benzer başlangıçlara sahipler ama gelişme ve sonuç bölümleri aynı olmayacak.

2. perde de kırılganlığı ekonomi yönetimi yaratsa da büyük patlamaya küresel piyasalar neden olacak. ABD başkanlık seçimleri sonrasında sadece Türkiye değil, muhtemelen dünya da, finansal istikrar anlamında yeni bir sallantıyla, ekonomik büyüme anlamındaysa derin bir sessizlikle karşı karşıya kalacak. Bu süre zarfında dış politikada yaşanacak yeni gerilimleri ve iç politikada artacak seçim baskısını sizlerin takdirine bırakıyorum. Sadece 2. perdenin sonunda iktidarın yerini koruyamayacağını düşündüğümü açıkça belirteyim.

Başka bir şekilde özetleyerek yazıyı sonlandırayım. Çocukken yaptığımız futbol maçlarında kullandığımız bir tabir vardır; ‘3 korner 1 penaltı eder’. Faizleri geriye dönüşü olmaksızın indirerek, döviz rezervlerini kamu bankaları vasıtasıyla iç ederek ve sırf kendi bekaları devam edebilsin diye kredileri son gaz körükleyerek 3 korner yapmış olduk. Şimdi küresel piyasalar penaltı kazandı ve önümüzdeki 1 yıl içinde aşama aşama topa yaklaşıp vuracaklar. O esnada bizim kalecimiz de iç ve dış politik gerginliklerle meşgul olacak. Sonunu kestirmek güç değil.

Bu arada yazı esnasında dikkatli okuyucular ara ara ‘3. perde’ vurgusunu yaptığımı fark etmişlerdir. Maalesef durum budur, 2. perdesine henüz girdiğimiz bu buhranın, bir de 3. perdesi daha olacak. Onu da günü yaklaştığında sizlere aktaracağız, sizlere 2. perdede sabırlar dilerim.

M. Murat KUBİLAY