Kerim Rota Yazdı: Dövizde Rıfkı ve son iki kimde kalacak?

9 Mayıs 2020Bir yıldan fazladır TCMB rezervlerinin şeffaf olmayan yöntemlerle piyasaya düzenli olarak satılmasını eleştiren paylaşımlar yapıyorum. Gerekçelerim aşağıdaki gibiydi;

1) Bu müdahaleler Türk Lirasının nihai değerini etkilemez, sadece net ve brüt rezervleri azaltır. (1)

2) Rezervlerin azalması kamunun ve özel sektörün borç ödeme kapasitesinin yatırımcılar tarafından sorgulanmasına neden olur.

3) Bu tür müdahaleler yerli ve yabancı yatırımcının daha çok döviz talep etmesine yol açar. Kur yükselince ortaya çıkması beklenen ters dolarizasyona engel olur.

4) Piyasa müdahalelerinde şeffaflıktan uzaklaşmak ve belli seviyeleri savunmak kamuya ve piyasaya olan güveni azaltır, risk primini arttırır.

5) Satılan net rezerv yerine koyulan borç rezerv (swap) aynı itibara sahip değildir.Net rezerv önemlidir, sorgulanır. (2)

6) Döviz piyasasına müdahale, TCMB’nin işi ve uzmanlığıdır. TCMB bünyesi dışında yapılacak müdahalelerin etkisi daha az olur, aynı zamanda asimetrik enformasyona neden olabilir.

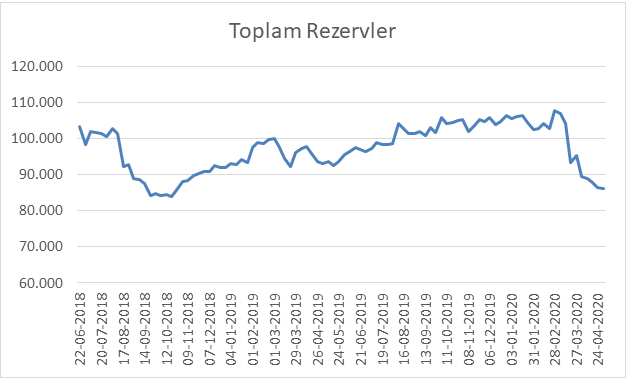

Bu risklerin çoğu bugün itibarıyla gerçekleşti. Sonuçta 15 ayda 65 Milyar $’dan fazla satılan rezerve rağmen, Türk Lirasının Reel efektif kuru, bırakın gelişmiş ülkeleri, bize benzeyen gelişmekte olan ülkeler sepetinde bile diplere geldi. Gelinen nokta paramızın artık 2001 krizinin ötesinde reel değer kaybını gösteriyor. (3)

Londra’da yerleşik dış güçler

Cumhurbaşkanlığı Hükümet sistemine geçtikten sonra oluşan kabinenin karşılaştığı ilk kriz Brunson krizi oldu. O günlerde yabancı yatırımcıların Türk Lirası varlıklarından hızlıca çıkmaya çalışması, yurtiçi mevduat sahiplerinin döviz satışına rağmen kurlarda yükselmeye neden oldu. Aslında ne olduysa da o günlerde oldu. Muhtemelen birileri, kurlardaki yükselişin tek nedeninin Londra’da elinde Türk Lirası bulunduran veya Türk Lirası borçlanarak döviz alan spekülatörler olduğuna ekonomi yönetimini inandırdı. (4) Öyle ya, Türkiye Cumhurbaşkanlığı sistemiyle tam uçmaya hazırlanırken, bizi kıskanan dış güçler bu şahlanışa engel olmak için bizi dolarla terbiye etmeye kalkmışlardı.

Pire için yorgan yakmak

İşin şakası bir yana, o dönemde gerçekten de Türk Lirasını açığa satarak bu rüzgardan faydalanmak isteyen spekülatörler mutlaka vardı. Ancak Türkçemizde “kurunun yanında yaşın da yanması”, “pire için yorgan yakmak”,”Dimyata pirince giderken evdeki bulgurdan olmak” gibi birçok deyim de boşuna ortaya çıkmamıştı. Londra’da çift taraflı işleyen swap piyasasının küçük kısmı spekülatörlerden oluşurken, büyük bir kısmı ise , Türkiye’ye uzun vadeli finansman sağlayan kreditörlerden oluşuyordu. Paraanaliz’de Ağustos 2019’da yayınlanan “Beyaz Saray’a 900 metre mesafede 15 Milyar TL borçlanan şirket” isimli ilk yazımda, bu piyasanın doğuşunu, gelişimini ve öldürülüşünü çok detaylı şekilde anlatmıştım.

Yeni hükümet göreve geldikten sonra, Londra swap piyasasını terbiye etmek için BDDK ve TCMB tarafından birçok düzenleme yapıldı. (5) Yurtdışına TL borç vermeye yönelik yazılı veya sözlü kısıtlamalar giderek arttı. 2019 Martta Londra’da swap faizleri %1000’i gördü. (6) TCMB Londra swap piyasasının yerine geçebilmek için 1 yıl vadeye kadar swap piyasası açtı. (7) Bugün geldiğimiz noktada, sadece swap değil, yurtiçi bankaların kendi yurtdışı şubelerine bile TL vermesi neredeyse yasaklandı. (8) Son olarak 3 yabancı banka ile Türk bankalarının işlem yapması da yasaklandı. (9)

Londra’da TL biter, dertler gider mi?

Benim de dahil olduğum birçok kişi, döviz talebinin birilerinin spekülasyonundan çok, ileriye yönelik güven olmamasından kaynaklandığını iddia etti. Geçen yıl çok yüksek TL reel faizi varken bile yurtiçi yerleşiklerin 30 Milyar $’dan fazla döviz talebinin bunu göstergesi olduğunu belirttik.

Ancak belli ki ekonomi yönetimi, Türkiye’nin tek sorununun Londra’da serbestçe dolaşan Türk Lirası olduğuna emin. Londra’da TL bitince, yani dikensiz bahçemizde bu ayrık otları temizlenince, ülkemizin hak ettiği uçuşa geçeceğine yürekten inanmışlar.

Biz inansak da,inanmasak da bu uğurda hem rezervlerimiz harcanmakta, hem de yatırımcılarda Türkiye’nin konvertibiliteyi rafa kaldırdığı ve sermaye kısıtlaması yolunda olduğu algısı oluşmakta (10)

Oysa son 2 ayda gelişen ülke para birimlerinde yaygın bir değer kaybı zaten var. Türkiye benzer ülkelere göre bu kez 2018 ve 2019’daki gibi negatif ayrışmadı. Ancak Londra’daki piyasa yine günah keçisi oldu.

Rıfkı ve Son ikide kağıt saymak

King oyunu bizim neslin üniversite yıllarında çok popülerdi. Oyuna aşina olmayan genç arkadaşlar için, 6 ceza ve 4 ödül oyunundan oluştuğunu belirtelim. Ceza oyunlarında en büyük dezavantaj, “Son iki” ve “Rıfkı” dadır. Son iki eli veya Rıfkıyı (Kupa papazı) alan büyük zarar görür. O nedenle King oyununda kart saymak çok önemlidir. Hangi kartlar çıktı, hangileri çıkmadı takip edip rakibin elindeki kartları oyunun sonuna doğru tahmin edebilmeniz büyük avantaj sağlar. Her iki oyunda da, oyunun başlarında elinizdeki tüm büyük kartları hızlıca harcamak istersiniz ki, sonlarda dezavantaj üstünüzde kalmasın. Yine de Rıfkının, kartlar dağıtıldığında en başta kimin elindeyse, sonunda yine onda kalacağına dair bir inanç da yaygındır.

Buna benzer şekilde bizim ekonomi yönetimi ve kurumlarımız da, Londra’nın elinde ne kadar TL kaldı eminim çok detaylı çalışıyorlardır. Muhtemelen “Londra’nın elindeki Türk Lirası, bizim döviz rezervlerimizden çok önce biter” diye düşünerek aynı King oyununun bu kısımları gibi, karşı tarafı sıkıştırmak amacıyla rezervleri yüklü satıyorlar. O zaman konuyu daha derinlemesine inceleyip, Londra’da Türk Lirası biter mi veya ne zaman ve nasıl bitebilir onu anlamaya çalışalım.

Mal sahibi, mülk sahibi, hani bunun ilk sahibi..?

Londra’nın elinde döviz talebi yaratabilecek Türk Lirasını ölçmek için bakacağımız verilerde önemli olan, bu yabancıların Türk Lirasının gerçek sahibi olup olmadıkları. (Bir yatırımcı, Türk lirası bir varlığı, yine Türk Lirası bir borç ile finanse etmiş ise, o zaman yeni bir döviz talebi yaratmaz.) Oysa zamanında döviz bozarak bir Türk lirası varlık almış kişi ve kurumlar ise, gün gelir çıkmak isterlerse, döviz talebi yaratırlar. Yabancı portföy yatırımlarının oynaklık yaratmaması için bu nedenle uzun vadeli olması tercih edilir.

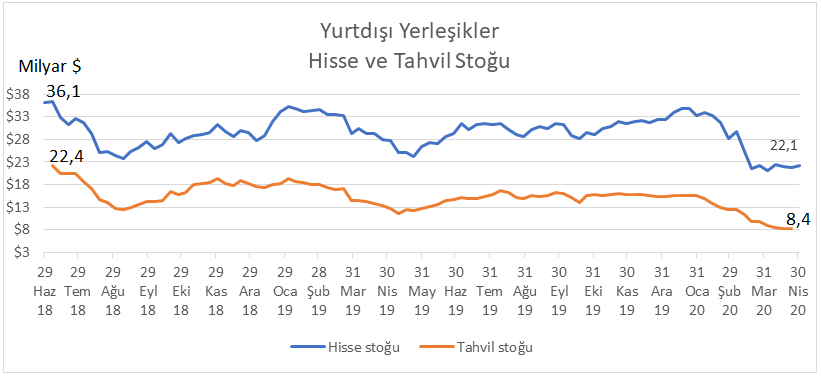

Sahipliklerinden neredeyse emin olduğumuz iki grup, Türk Lirası hisse senedi ve tahvil yatırımcılarıdır. Aşağıdaki grafikte görebileceğiniz gibi son zamanlarda azalsa da, yabancılar hala ciddi bir portföy büyüklüğüne sahipler. Cumhurbaşkanlığı hükümet sistemine geçtikten sonra Türkiye’deki varlıkları 58,5 Milyar $’dan 30,5 Milyar $’a düşmüş. 12 Milyar $’ını satmışlar, kalanı ise değer kaybına uğramış.

Yabancıların hisse ve tahvil dışında Türk bankalarında tuttukları TL cinsi mevduatları da var. Bunun da tutarı 1 Mayıs itibarıyla 32,6 Milyar TL.( Yaklaşık 5 Milyar $ eşdeğeri.)

Müttefikler dış güçlere karşı

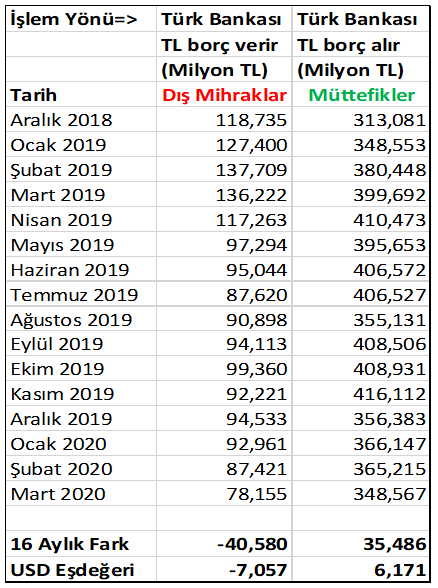

Daha karmaşık olan hesap ise, Londra’nın swap yoluyla bankalarımızdan borçlandığı ve borç verdiği TL tutarlar. TL sahiplik konusunda hisse ve tahvil kadar net olmasa da, BDDK raporlaması oldukça iyi bir fikir veriyor. Aşağıda yaptığım tabloda Türk bankalarının Londra swap piyasasıyla kavgalı dövüşlü ilişkisinin detaylarını görebilirsiniz.

Madem Londra ile swap savaşındayız, sizler için kolaylık olması adına benzetmelerde de savaş deyimleri kullanalım. Bankalarımızdan utanmadan TL borçlanıp Türk Lirası üzerinde oyun oynayan kötü çocukları “Dış mihraklar”, dövizlerini bozdurup bankalarımıza TL borç veren iyi yürekli dostlarımızı ise, “Müttefikler” olarak adlandıralım.?

(Kaynak; BDDK Aylık rapordaki bilanço dışı işlemler bölümü. Bu rakamlara bankaların müşterilerileriyle yaptığı swaplar da dahil. Ancak müşteri işlemleri net tutarının küçük olacağı düşüncesiyle tüm işlemlerin bankalarla yapıldığını varsaydım.)

Görüleceği gibi 16 ayda dış mihrakların bankalarımızdan borçlandığı TL tutarı 118 Milyar TL’den 78 Milyar TL’ye gerilemiş. Müttefiklerimizden aldığımız TL ise 313 Milyar TL’den 348 Milyar TL’ye yükselmiş. Sayısal ve oransal bir zafer söz konusu gibi değil mi? Düşmanlarımızın sayısı azalırken, dostlarımızın sayısı artmış. Üstelik Nisan ve Mayıs ayında uygulamaya geçen yeni kısıtlamalarla bu 78 Milyar TL’nin çok daha düşeceğini göreceğiz. O zaman dış mihrakların elindeki Türk Lirası yakında biteceğine göre , Londra spekülatörlerini yenmiş olacak mıyız?

Düşmanlarımız beyaz teslim bayrağını çekmek üzere mi? Son iki ve Rıfkı onlarda kalacak diyebilir miyiz? Zafer yakın mı? Maalesef hayır.

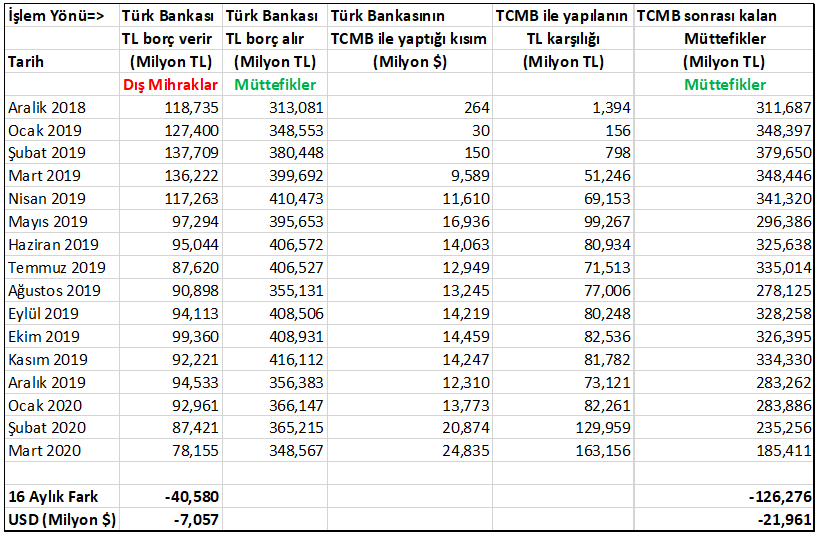

Müttefikler kaçarken, TCMB kuvvetleri destek sağlamış

Aslında ekonomi yönetimi dış mihraklarla uğraşıp kamuoyuna zafer bildirimleri yaparken “müttefiklerimiz” ağır kayıplar vermiş. Aşağıdaki tabloda müttefik ordularının neredeyse yarısının cephe gerisine geçip evlerine dönüş yaptığını göreceksiniz .Onların yerine savaşta ön cepheye ise TCMB geçmiş. Resmi tam anlayabilmek için tablomuzda bu kez bankalarımızın özellikle Mart 2019 sonrası artan, TCMB ile yaptığı swapları da gösteriyoruz.

Yanlış tedavinin yan etkisi

Bu tabloda gördüğümüz gibi dış mihrakların swapla borçlandığı tutar toplamda 40 Milyar TL azalırken, müttefiklerimizin TL varlıkları ise 126 Milyar TL azalmış. Ortalama kurlarla bakınca, dış mihraklar 7 milyar dolar geri ödeme yapmışlar, ancak müttefiklerimiz de Türkiye’deki varlıklarını 22 milyar dolar azaltmışlar. Zararlı bakterileri tamamen öldürelim derken yanlış tedavi ile faydalı bakterileri iyice azaltmışız.

Yüksek notlu TL tahviller

Yurtdışında kredibilitesi yüksek kuruluşların ihraç ettiği TL tahvil tutarı Nisan sonu itibarıyla yaklaşık 108 Milyar TL. Müttefiklerin swap piyasasında kalan 185 Milyar TL varlığının ana kaynağı muhtemelen bu tahvillerden yaratılan Türk Lirası. Oysa 1 yıl kadar önce bu tahvillerin 3-4 katı kadar swap piyasasında TL varlıkları vardı. Demek ki yabancı bankaların Türk Lirasına yatırım yapma hevesi bu tahviller dışında oldukça azalmış.

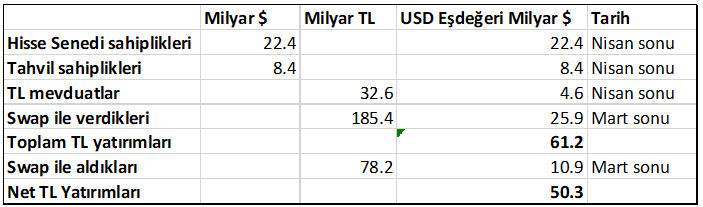

Yabancıların toplam TL Varlıkları ne kadar?

Resim daha netleştiğine göre yabancıların elindeki yaklaşık TL varlıkları aşağıdaki tabloda toparlayabiliriz.

Yabancıların brüt toplam TL varlıklarının tutarı hala 61,2 Milyar $. Bu tutar TCMB rezervlerinin neredeyse %70’i. Peki bu durumda ekonomi yönetimi bu mücadeleyi kaybedip son iki ve Rıfkıyı almak zorunda mı kalacak? Neyse ki bu da olmayacak..

Hisse senedine yatırım yapan yabancılar dengeli yatırımcılardır. Yıllardır iştahları azalsa da, Türkiye her zaman portföylerinde oluyor. O nedenle buradan nette büyük bir çıkış beklememek gerekir. Tahvil yatırımcıları ise çıkmaya devam etseler de, kalan 8,3 Milyar $ artık küçük bir tutar. Swap yatırımcıları (müttefikler) ise son 6 ayda hızla Türk Lirasından çıkmışlar ve çıkmaya devam ediyorlar. Ancak kalan 185 Milyar TL’lerini (veya 26 Milyar $’ın) dövize dönerek çekme hızları artık yavaşlayacaktır, çünkü arkasında 108 Milyar TL tutarında yüksek dereceli tahviller var. Onların da vadeleri çok uzun. Ancak artık hem TL faizler düştüğünden, hem de bu kadar swap kavga dövüşünden sonra, yeni TL ihraçlar ve TL iştahı daha da azalacak. Her durumda yeni yabancı portföy girişleri olmayacak, bu nedenle rezervlerimiz gelen çıkışları karşılayabilecek düzeyde olsa da, daha azalacak görünüyor. Peki son iki ve Rıfkı bu durumda kimde kalacak?

Rıfkı asıl sahibine döner;

Sonuçta görüyoruz ki, hayali dış güçleri yenmek uğruna şeffaflıktan uzaklaşarak yapılan uygulamalar, Türkiye’ye güvenip yatırım yapanların daha çok rahatsız olmasına neden oldu. Hiçbir yatırımcı girişi serbest, çıkışı sorunlu bir piyasada işlem yapmak istemez. Yabancı yatırımcının ve tasarruf sahibinin bu güvensizliği sonucunda dolarizasyon tetiklenirken, ekonomi yönetimi “dalgalanma korkusu” ile rezervleri de kullanmaya başladı. Bu kez azalan rezervler risk priminin artmasına neden oldu. Bu konuda Baki Demirel hocanın bu paylaşımının çok değerli olduğunu düşünüyorum.

Ekonomi yönetimince şeytanlaştırılan, bizim de ”dış güçler” ve “müttefikleri” olarak hicvettiğimiz iki ayrı cephe aslında yok. Bunlar bir piyasada olması gereken çift taraflı işlemler. Tüm gelişen ülke piyasalarında işlemler bu şekilde yapılıyor. Ancak biz sürekli döviz satıp TL alsınlar istiyoruz. Tersini yasaklamaya kalkınca, görüldüğü gibi sadece çıkmasını istediklerimiz değil, kalmasını istediklerimiz de bizi terkediyor.

Yazının başında Rıfkı’nın genelde kartlar dağıtıldığına elinde olan asıl sahibinde kalacağına dair bir inanç olduğundan bahsetmiştim. Burada da Rıfkı maalesef asıl sahibinde kalacak.

Rıfkı’nın asıl sahibi ise, bu karmaşık finans piyasalarıyla ilgilenmeyen, verdiği oy ile düzgün yönetilmeyi bekleyen, işinde gücünde veya iş arayışında olan Türk vatandaşları. Azalan güven, artan risk primi, dolarizasyon ve net dış borç ödeyicisi olmamız sonucunda, daha fazla işsizlik, daha düşük reel ücret ve daha çok vergi ile karşılaşacak olan tüm vatandaşlar.

Ekler :

Ek 1

Ek 2

Ek 3

https://twitter.com/kerimrota/status/1257679811541172224

Ek 4

Ek 5

https://tr.euronews.com/2018/08/13/swap-nedir-spot-nedir-swap-islemleri-nedir

Ek 6

https://www.gazeteduvar.com.tr/ekonomi/2019/03/27/dolara-mudahale-swap-faizi-yuzde-500/

Ek 7

https://www.tcmb.gov.tr/wps/wcm/connect/TR/TCMB+TR/Main+Menu/Duyurular/Basin/2020/DUY2020-16

Ek 8

https://www.bddk.org.tr/ContentBddk/dokuman/duyuru_0813_01.pdf

Ek 9

https://www.bddk.org.tr/ContentBddk/dokuman/duyuru_0815_01.pdf

Ek 10

https://www.paraanaliz.com/intelligence/turkish-currency-weakens-below-danger-threshold/