Fed Neden 180 Derece Dönmüştü ve Ne Yapmak Zorunda? Komplolar ve Söylenmeyen Gerçekler!

19 Mart 2019Bütün piyasalar ABD merkez bankası Fed’in yarınki toplantısına odaklanmış durumda. Faiz arttırımı beklenmediği gibi guvernörlerin 2020 yılına ilişkin tahminlerinde bir faiz indirimi bile bekleniyor. Bu durumda küresel borsalarda yeni bir ralli bekleyenler de az değil. Aralık toplantısında faiz arttırma kararı alıp, yıl içinde 4 kez faiz arttıracağım diyen Fed, ocak ayında 180 derece bir dönüş yapıp, “faiz arttırımında sabırlı olacağız” demiş, işin Türkçesi, faiz arttırımlarını durdurduğunu söylemişti. Peki bu dönüşe aslında ne sebep oldu ve piyasaların, soğuk duş etkisi yaratabilecek bir kez daha 180 derecelik dönüşle karşılaşma ihtimali de var mı? İşte komplo teorileri ve işin gerçeğinde Fed’in ellerini bağlayan nedenler.

**

ABD’de geçen hafta beklentilerin altında kalan makro ekonomik veriler Fed’in faiz artırımı konusunda “sabırlı olacağız” ifadesinin süreceğine ilişkin beklentiyi iyice kuvvetlendirdi. Dolayısıyla yarınki toplantıda, Fed’in üç ayda bir açıkladığı makro tahminler ve faiz patikasına ilişkin beklentiler öne çıktı; yani guvernörlerin “dot-plot” grafiği…

Ayrıca Fed Başkan Jerome Powell’ın kararın ardından yapacağı basın toplantısındaki açıklamalar da büyük önem taşıyor.

Eşer her şey zaten aşağı yukarı belli; ne söyleyecek ki diye düşünenler varsa, aslında işler düşünüldüğünden daha karışık. Fed’in içinde de büyük tartışmalar var. Bunlar hem pratik hem de ekonomik teori ile ilgili tartışmalar. Bir de merkez bankacılığının oyun teorisi diyebileceğimiz bir bakışın hesaplamaları mevcut; yani “Öyle yaparsak bu olur, fakat sonra ne yapacağız? Ya yapmazsak ve şu olursa o zaman herkes ne der?” hesapları…

Demek ki işler göründüğünden biraz daha karışık.

Fed Neden 180 Derece Döndü ve Ne Yapmak Zorunda? Komplolar ve Söylenmeyen Gerçekler!

Federal Reserve, aralıkta yaptığı Açık Piyasa Komitesi (FOMC) toplantısında faizleri 2,00-2,25 aralığına çıkarmış ve 2019’da 4 faiz arttırımı yapacağını söylemişti. Şimdi bir tane bile yapılacağı şüpheli.

Çünkü Fed’in ocak ayındaki karar metninde ek faiz artışları referansı kaldırılmış ve sadece federal fonlama faizlerinin temel politika aracı olduğu tekrarlanmıştı. Powell da faiz artırımına yönelik görüşlerinin değiştiğini ifade ederek, “Faiz artırmaya yönelik konu kısmen zayıfladı” demişti. Powell, ülke ekonomisinin iyi bir durumda olduğunu belirterek, Çin ve Avrupa’da ekonomik büyümenin yavaşladığını, bazı küresel risklerin halen devam ettiğini ve dünyada finansal şartların sıkılaştığını belirtmişti. Fed’in bilanço daraltmayı da yıl sonuna doğru sonlandırılabileceği tahmin ediliyor.

Anadolu Ajansı’nın haberine göre Capital Economics Kıdemli ABD Ekonomisti Andrew Hunter, yarınki toplantıda bilanço daraltmayı yavaşlatma konusunda bir açıklama olabileceğini aktardı. Hunter’a göre 20202nin ilk yarısında Fed faizleri 75 baz puan indirebilir bile…

Aynı haberde London Capital Group Araştırma Başkanı Jasper Lawler ise ABD’de enflasyonun şubat ayında gerildiğini, üretimin düşüş gösterdiğini ve sanayi üretimi rakamlarının hayal kırıklığı meydana getirdiğini söylüyor. Bu tür aşağı yönlü indikatörlerin arttığını belirten Lawler, bunun da ABD ekonomisinin bu yılın başından itibaren keskin bir düşüşe doğru gittiğinin göstergesi olduğunu ifade etti. Lawler, bunun da Fed’in faiz oranlarına dair projeksiyonları düşüreceğine dair yorumlara yol açtığını dile getiriyor.

Buraya kadar neredeyse üstünde ittifak olduğu düşünülen piyasa analistlerinin görüşleri… Fakat sebepleri ve sonuçları tartışan herkes aslında aynı fikirde değil.

FED KENDİ ELİNİ KOLUNU NASIL BAĞLADI?

Bloomberg’de bugün Jeanna Smialek’in yazdığı haberin başlığı: Rate-Hike Patience May Leave Fed in a Bind If Inflation Softens… Smialek şöyle diyor: Fed yöneticileri, enflasyon hedefi biraz aşarsa buna tahammül ederiz diyorlar. Tamam ama ya enflasyon daha da aşağı giderse? Bu durumda ne yapacakları net değil. Başlık da buna işaret Enflasyon aşağı giderse Fed’in “sabır” kararı, kendisinin elini ayağını bağlamış olabilir.

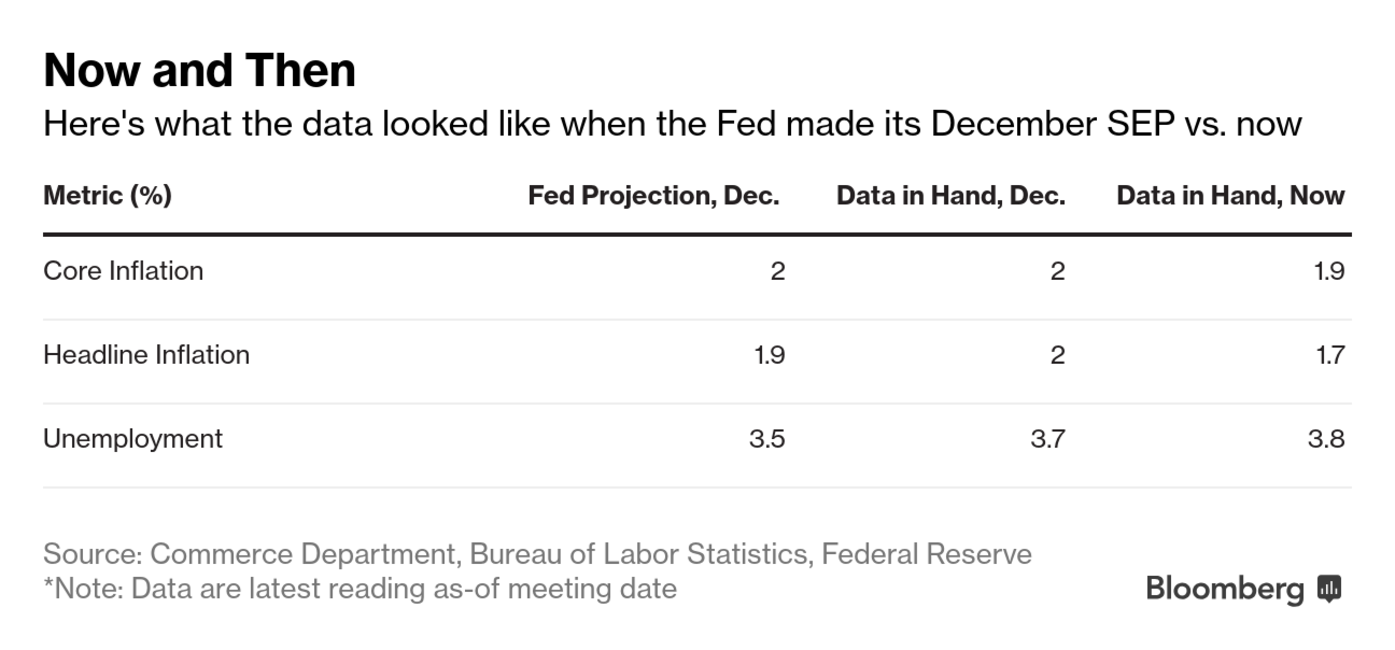

Aşağıdaki tabloda ABD’deki çekirdek enflasyon (core inflation), manşet enflasyon (headline inflation ve işsizlik (unemployment) oranlarının, hem aralık (december) ta Fed tahminleri (Fed projection) hem aralıktaki gerçek durum (december in held) hem de tam şu sıradaki rakamları var.

Görüldüğü gibi Fed’in beklediği % 2 enflasyona gelmek bir yana aşağıya doğru bir iniş var. Zaten Fed’in “sabır” hikayesi de (en azından görünüşte) buna ( ve aynı anda büyümenin yükselip, işsiziliğin azalmasına) dayanıyor.

Fed Başkanı Powell martın 8’inde Stanford Üniversitesi’nde yaptığı konuşmada enflasyonun azaldığını ama aynı zamanda genel görünümde kimi ters akıntıların da gözlendiğini; o nedenle bekle gör politikası izlemeye karar verdiklerini söylemişti.

Peki ya ekonomik durum kötüleşirken enflasyon da gevşerse? O zaman acil bir faiz indirimi gelebilir mi? Gelirse dünyanın ve ABD’nin boğazına kadar borç içinde olduğu ve faiz oranlarına karşı hassasiyetin son derece arttığı bir aşamada “Her şeyin Balonu” kaldığı yerden daha da hızlı şişmeye başlarsa n olur? Ekonomiyi çökmekten koruyayım derken Fed kendi eliyle o balonun patlamasına sebep olabilir mi?

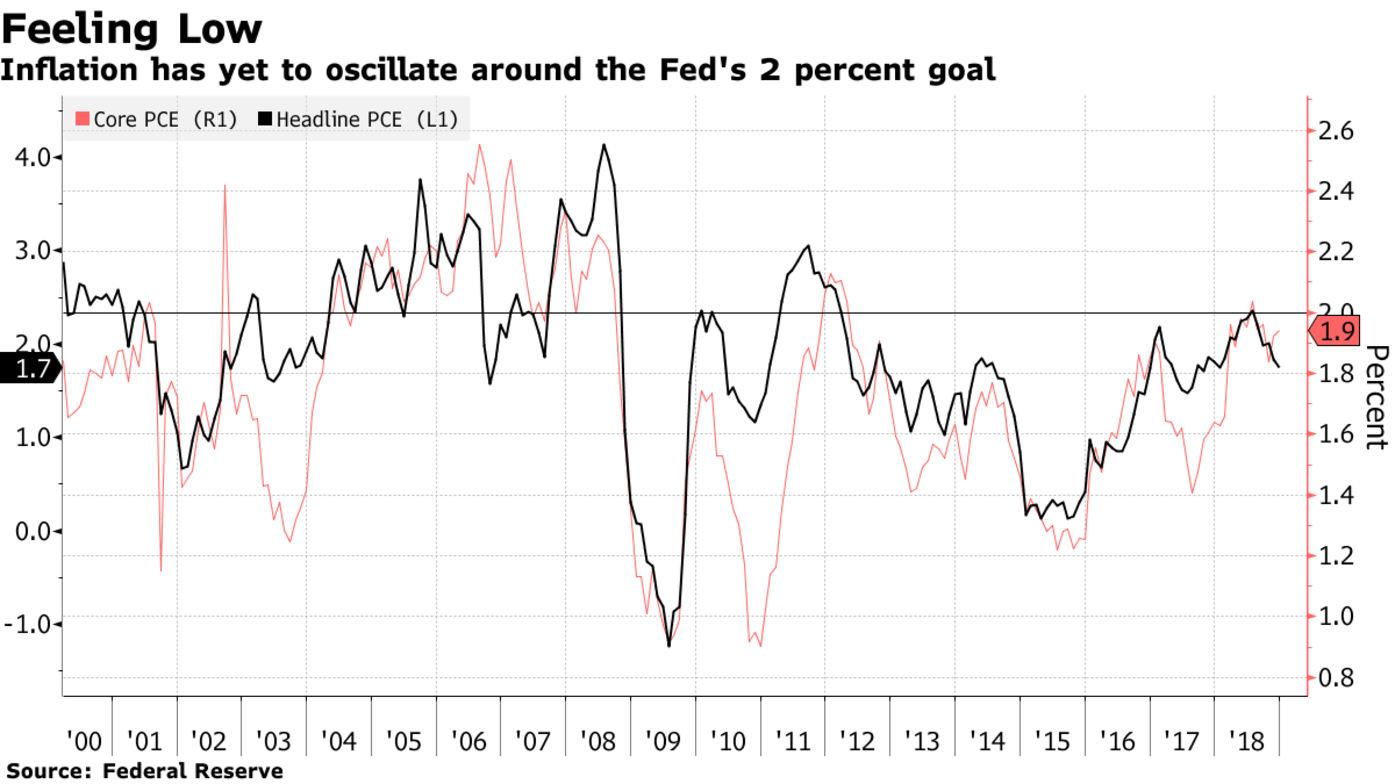

Enflasyon Fed’in % 2 Hedefine Bir Türlü Yerleşemiyor!

Kimileri bunu bir komplo teorisi gibi bile sunabiliyor. Zerohedge’de yayımlanan Phoenix Capital’in yazısının 1. cümlesi şöyle başlıyor: “Fed şunu kavradı: Bilanço normalleşmesini ASLA ‘Herşeyin Balonu’nu ve finansal sistemi patlatmadan gerçekleştiremez.

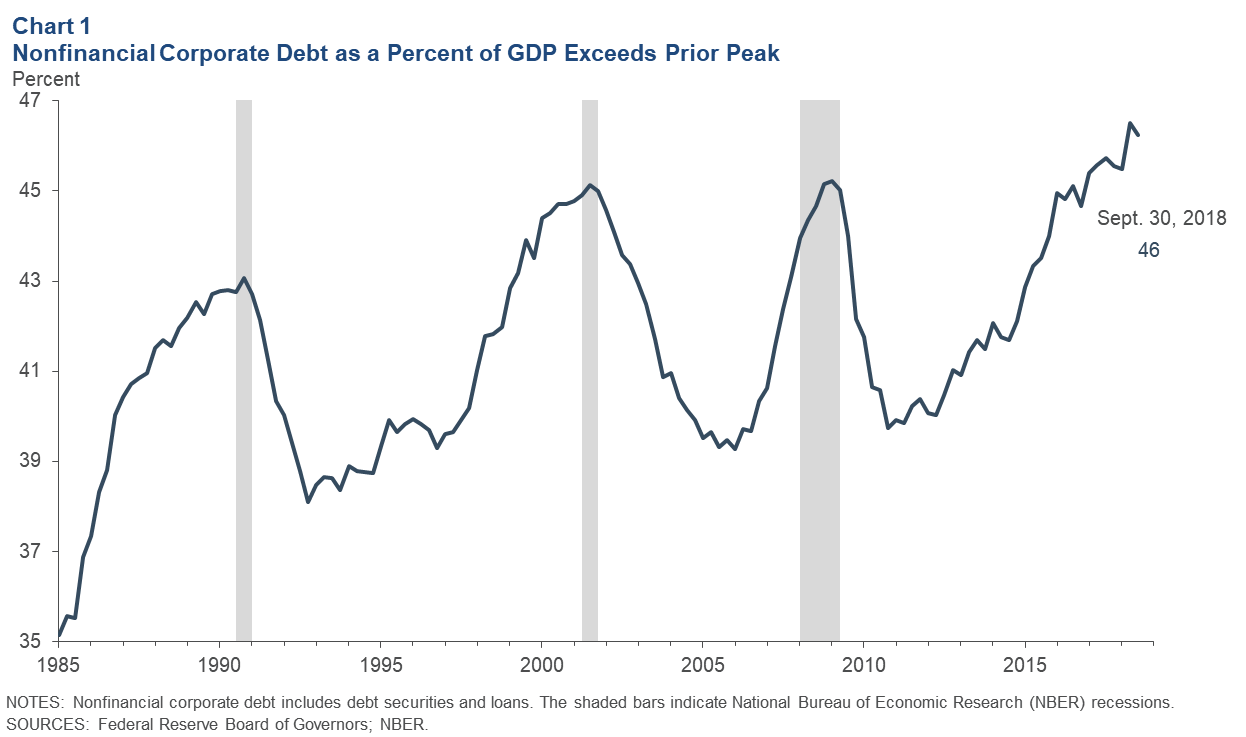

Yazar bu konuya Fed’in içinden son derece mühim bir ismi Dallas Fed Başkanı Robert Kaplan’ı şahit gösteriyor. Kaplan martın 5’inde yayımladığı bir analizde şirket borçluluğunu ekonomik yavaşlamanın potansiyel kuvvetlendiricisi olarak nitelemişti. (Bkz. Corporate Debt as a Potential Amplifier in a Slowdown) O zaman şu soru son derece yakıcı oluyor: Eğer faiz arttırılmazsa hele de düşürülmezse bu şirket hatta devlet borçlanması kaldığı yerden daha da hızlı şişmeye devam etmeyecek mi? Ve bir soru daha: Bir balon sonsuza kadar şişebilir mi? Kaplan’ın yazısındaki 2 tabloyu aşağıda veriyorum. İlki hemen altta…

Finans Dışı Şirketlerin Borcu 2008 Kriz Seviyesini Aştı!

Peki niye harekete geçilemiyor? O da Kaplan’ın bir başka cümlesinde saklı: “ABD devlet borçlanmasını yanısıra yüksek şirket borçluluğu, muhtemelen ABD ekonomisinin faiz oranı hassasiyetinin tarihsel olarak en yüksek olduğu aşamada olduğu anlamına gelebilir.”

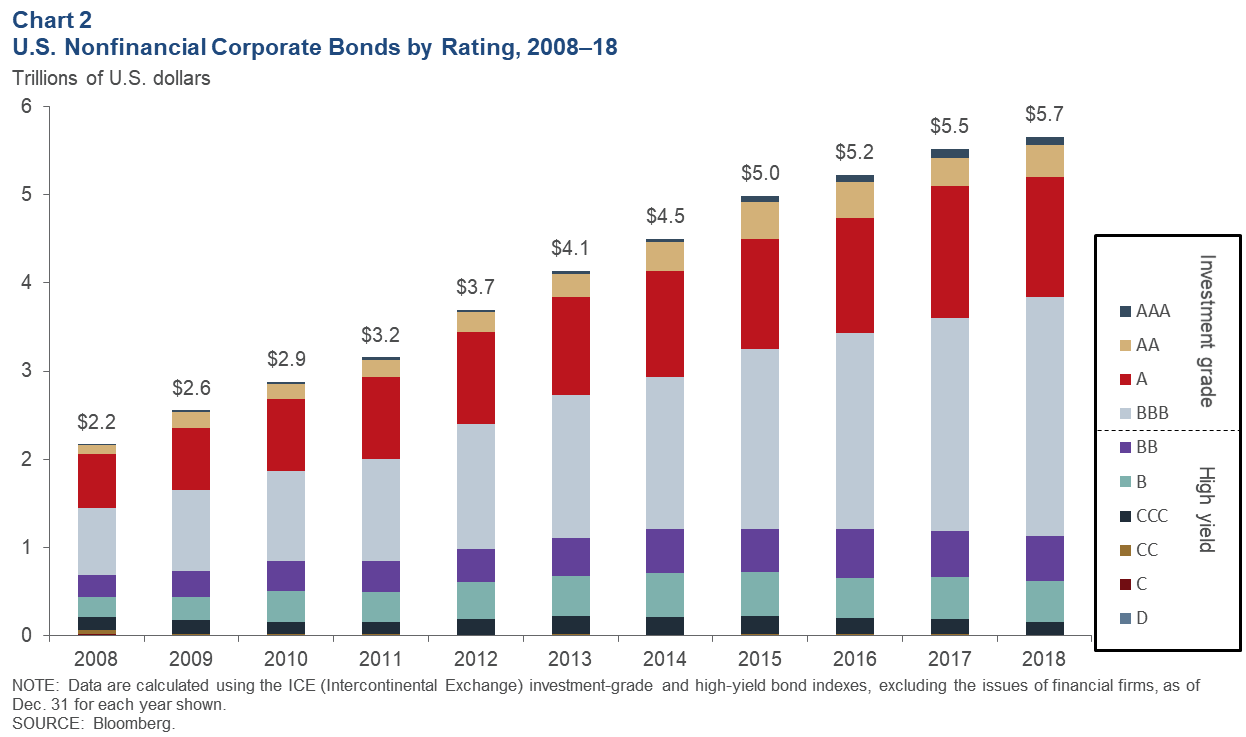

Aşağıdaki tabloda bu devasa büyüyen borç kartopunun içinde yüksek getirili denilen ve aslında yüksek riskli borçların oranının nasıl da arttığını görüyorsunuz. Hatırlatalım 2007 öncesi de mortgage kredileri için yüksek riskli mortgage kağıtlarının payı olağanüstü derecede artmıştı.

Not Seviyelerine Göre Finans Dışı Şirket Borçları

Türkçesi bu “hassasiyet” 2008 krizi öncesinden daha da yüksek.” Yani bir yanlış dokunuş ülkeyi ve dünyayı yeniden krize sürükleyebilir. İşte Kaplan, Fed’i faiz arttırımına, bilanço normalleşmesine devam etmekten alıkoyanın bu korku olduğunu söylüyor. Fakat hemen hatırlatalım aynı korku 2000’lerin başından 2006’ya kadar Fed’in gereken hamleleri yapmayışına da neden olmamış mıydı? O nedenle emlak piyasaları ve borsalar aşırı şişmemiş, balonlaşmamış mıydı? Sonrasında mecburen gelen ufacık faiz artışları bile “hassasiyeti” artık iyice artmış balonu patlatmaya yetmemiş miydi?

Şimdi tarih bir kere daha tekerrür mü edecek? Ya da son büyük felaket öncesi borsalar son bir mutlu sarhoşluğa yeniden mi dalacaklar?

Bu soruyu sormaya hakkımız var çünkü Fed şu günlerde artık enflasyon hedeflemesinde ölçü olarak çekirdek enflasyonu değil ortalama enflasyonu alacağını açıkladı. Ne anlama geliyor derseniz, enflasyonun eski hedef aşmasına karşı daha çok seyirci kalacağı anlamına…

Fed’in kararının daha doğrusu “sabır”, “bekleyip görelim” diye ifade ettiği kararsızlığının gerisinde ayrıca politika ve ekonomi teorisi tartışmaları da yatıyor.

FED KARARLARINI BÖYLE VERİYOR: FED’İ OKUMA KLAVUZU!

Guardian’da yayımlanan ünlü ekonomist Nouriel Roubini Fed’in ocaktaki güvercin tarafa doğru U dönüşünü 5 sebeple açıklıyor. Kısaca sayarsak bunlar

1. (Herkesin bahsettiği) küresel ve ekonomik koşulların kötüleşmesi yanında ABD dolarının değerlenmesi ve kaldıraçlı borçlar (leveraged loans) ve yüksek getirili tahviller (eskinin çöp tahvillerine şimdilerde konan kibar isim) gibi bazı piyasalarda kredi kanallarında görülen tıkanmalar.

- (Yine herkesin dilinde olan) ABD’deki çekirdek enflasyon %2’ye vardı sanılırken tekrar bu hedefin altına gerilemesi. Bu durum teorik bir sorun, aynı zamanda bir model sorunu da doğuruyor. Yani hem ekonomi oldukça hızlı büyür/işsizlik düşerken hem de enflasyon nasıl artmaz? Meşhur Philips Eğrisi tartışmaları…

- Özellikle bu yılki bütçe ve iç borç kısıtları yüzünden uzayan bir hükümet kapanmasının ardından Trump’ın ticaret savaşlarının da etkisiyle dünyada ve özellikle gelişen piyasalarda büyümenin yavaşlaması… Bunun da ABD’nin kendi büyümesinin geleceği hakkında da kuşkuya düşmesine sebep oluşu.

- Aralıkta Fed Trump’ın faiz yükseltmelerden duyduğu memnuniyetsizliği açıklayan demeçleri karşısında kendi bağımsızlığını savunmak derdindeydi. Özellikle de koltuğuna yeni ısınan ve henüz kendine ait bir karizması olmayan Fed Başkanının bu bağımsızlığa ihtiyacı vardı. Şimdi ise tam tersine ekonomik duraklamaya sebep olan kurum ve kişi olmaktan korkuyorlar.

- Ünlü ekonomist ve piyasa uzmanı Richard Clarida’nın Fed’i yöneten “troyka”ya katılmış olması. Troyka’nın üçüncü kişisi en önemli Federal Reserve bankası olan (bilindiği gibi Federal Reserve sistemi tıpkı ABD’nin siyasi sistemi gibi ‘federatif’ bir yapıya sahip) New York Fed’in Başkanı John Williams’ın tutumu daha “şahince”ydi. Williams işsizlik arttıkça enflasyon da tedrici olarak hedefin üzerine çıkmasını bekliyordu. Clarida’nın 2018 sonbaharında Fed yönetimine gelişi iç dengeyi değiştirdi ve Powell’ı kendi “güvercin” görüşleri doğrultusunda tavır almakta cesaretlendirdi. Böylece Powell (işsizlik ve enflasyon arasında ters ilişkiyi belirten) Philips Eğrisi’ndeki yataylaşmanın geçici olmaktan çok yapısal olduğuna dair fikirlerini daha kesin savunmaya başladı. Buna karşı çıkan epey Fed araştırmacısı var. Hâttâ bu husustaki teorik tartışmaların Fed’i bilanço normalleştirmesinden (yani küçültmesi) vazgeçirmemesi gerektiğine dair bir araştırma bile yayımladılar. (Bkz. Some Implications of Uncertainty and Misperception for Monetary Policy ) Buna rağmen artık Fed’in iç dengeleri değişti bir kere. Bahis konusu araştırmacılara göre ABD ekonomisinin potansiyel büyüme oranı 1,75-2 gibi çok düşük bir oranda. Yani bu oranın üstü enflasyona yol açar ve müdahale gerektirir. Buna karşılık Clarida ve Powell, Trump’ın vergi indirimleri ile deregülasyon politikalarının yakın zamanda daha da net ortaya çıkacağını düşündükleri teknolojik yeniliklerle birlikte potansiyel büyüme sınırını daha da yukarı çekeceğine inanıyorlar. Yani enflasyon konusunda o kadar da hassas olamaya gerek yok demeye getiriyorlar.

Bu değişik tutumlar aslında Trump’ın Fed’e istediği isimleri atamaya başlamasıyla ortaya çıkıyor. Tartışılan sadece merkez bankacılığın teorik temelleri değil aynı zamanda politik farklılıklar. Trump’ın zaman içinde Fed’de kendisine yakın isimleri geçireceği ve bunun Fed politikasını etkileyeceğini Trump’ın iktidara gelişinin ardından şöyle söylemiştim:

“Fed’in 2. adamı Stanley Fisher’in görev süresi de Janet Yellen’inkinden yaklaşık 4 ay sonra Haziran 2018’de bitiyor. Yine de Trump aslında Fed’de kontrolü –kısmen- çok daha çabuk ele geçirebilir. Şu anda 7 kişilik Fed yönetiminde 2 sandalye boş. Trump bunları atayarak yönetiminde kendisine yakın bir çoğunluğu hemen ele geçirebilir. Yine de yukarıda söylediklerimi yeniden hatırlatmak isterim; ABD ekonomisi hiç de Fed’le Başkan’ın didişebileceği bir zamanda değil.”

Şimdilik Fed’le Başkan’ın didişmesi bir süreliğine ortadan kalktı. Fakat bu didişme de bazen Philips Eğrisi değişimleri gibi “yapısal” olabiliyor. Yani bir anlamda işin doğası gereği var.

Tekrar hatırlatalım… Bütün bu noktaya dünyanın sürüklenişi 2007/8 kiriz ile olmuştu. Ve o krizin nedenleri de merkez bankacılarının kullandıkları siyasi emellerle yakından ilişkili teoirk modellerdi. Örneğin merkez bankaları müdahale eşiğine Tüketici fiyatlarındaki şişmeye bakarak karar veriyorlardı. Modelleri öyleydi. Halbuki kriz öncesi tüketici fiyatları nispeten yerinde sayarken varlık fiyatları (gayrimenkul, borsalar vb) aşırı derecede şişiyordu. Ve o zamanlar nihayet başkan olan Ben Bernanke piyasalarda büyük bir fiyat balonu oluştuğu yolunda ikaz edilince “Siz piyasalardan daha mı iyi biliyorsunuz?” demişti.

Sonra ne olduğunu hep beraber gördük.

Kimi komplo teorisyenlerinin dediği gibi Fed’in amacı aslında balonu patlatmak ve “aşağı tükürse sakal yukarı tükürse bıyık” durumundan sonunda kurtulabilmek mi…

Yoksa tam tersine bir başka yarı-komplo teorisine göre en ufak bir ekonomik gerilemede gözüne ışık tutulmuş tavşan gibi durakalan Fed tutumu mu…

Fark eder mi hepsinin sonu aynı felakete doğru gitmiyor mu?

Anlattığımız hikayeden, ortaya çıkan şey şu; ortada komplo filan yok ama politik ve ekonomik teorinin tercihleri yanında kısıtlılıkları dünyayı yeniden çok riskli bir noktaya sürüklüyor.

**

Yarınki Fed kararı eğer sözlü yönlendirme çok dikkatli formüle edilmezse büyük çöküşten önceki son sorumsuzca şölene, son “öfori”ye, borsaların kıyamet öncesi altın vuruşuna sebep olabilir.

Ya da ümit edelim ki bugüne kadar hiç haklı çıkmayan cumhuriyetçi reçetelerin en aşırısını uygulayan Trump’ın politikaları, Clarida’nın umduğu gibi bir teknolojik atılım sayesinde muhtemel çöküşü engellesin.